Het Agentschap van de Schuld maakte de voorbije jaren handig gebruik van de lage rentevoeten om de looptijd van de Belgische staatsschuld gevoelig te verlengen, tot groot profijt van de belastingbetaler. “De uitgifte van 21,9 miljard euro aan staatsbons met een looptijd van amper een jaar verandert die strategie niet”, zegt Jean Deboutte, directeur van het Agentschap van de Schuld.

Het koninkrijk België is een vaste klant op de internationale financiële markten, wat niet mag verbazen, als je een federale schuld van ongeveer 500 miljard euro moet financieren. Het beheer van die schuld is een taak voor het Federaal Agentschap van de Schuld. Dat moet dit jaar bijna 50 miljard euro ophalen: 27 miljard om het federale begrotingstekort te financieren en 21 miljard om aflopende schulden te herfinancieren. Ook de volgende jaren zal het agentschap namens de overheid ongeveer 50 miljard euro per jaar aftappen van de financiële markten.

Bekijk het studiogesprek van Kanaal Z met Jean Deboutte, die uitlegt waarom het best mogelijk is dat het Agentschap meer verdient aan de uitgifte van de staatsbon dan het moet betalen:

Gezien de omvang van de federale schulden, is het van groot belang dat het Agentschap van de Schuld ze zo goedkoop mogelijk kan financieren, zonder te grote risico’s te nemen. Het agentschap staat voor hetzelfde dilemma’s als mensen die een hypotheeklening afsluiten. Kies je voor een variabele rentevoet, die vaak goedkoper is dan een vaste rentevoet, maar met het risico dat de rente stijgt? Of ga je voor zekerheid en betaal je een vaste rentevoet, wat doorgaans duurder is?

Een succesvolle strategie

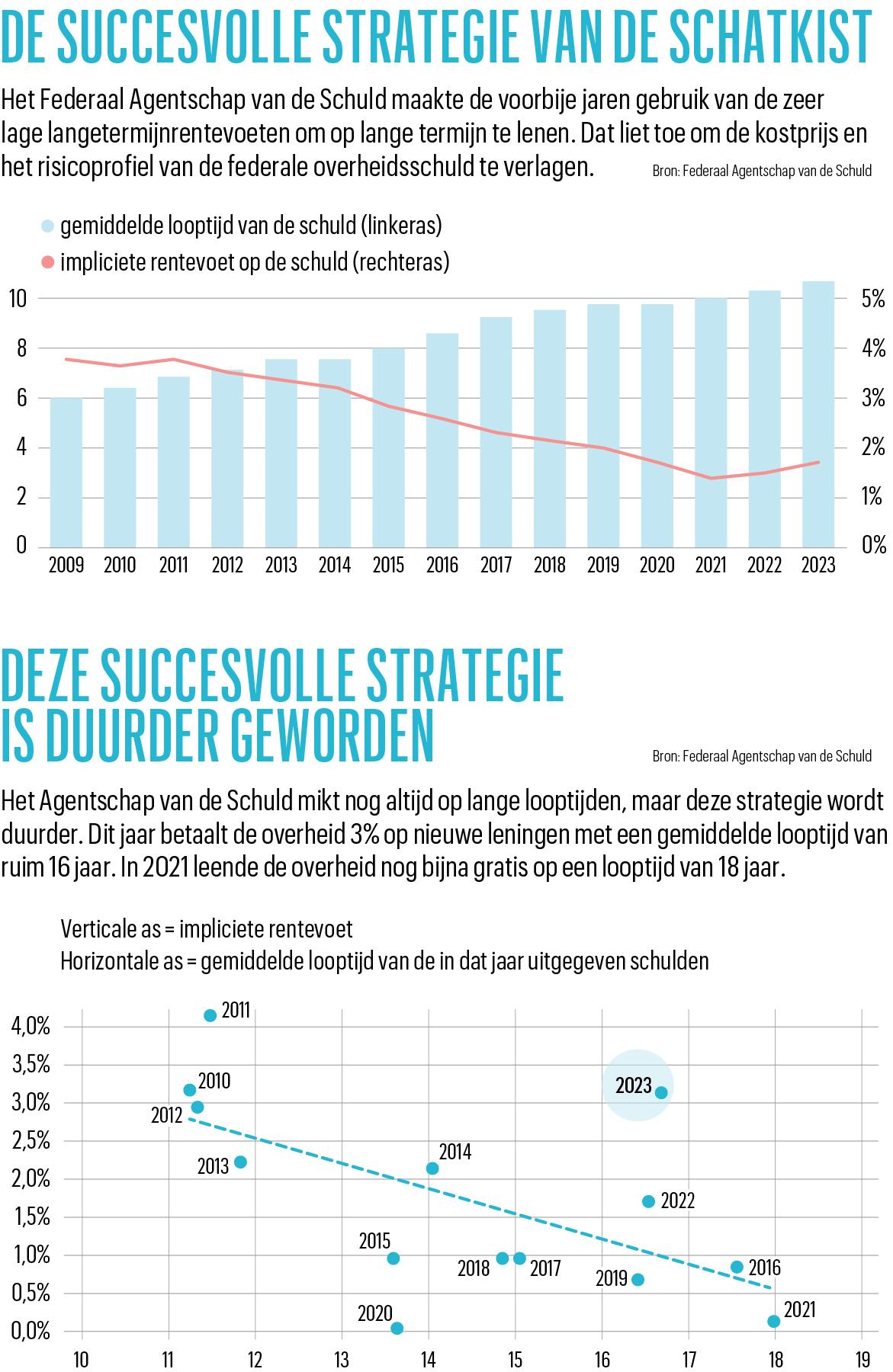

De voorbije jaren heeft het Agentschap van de Schuld de federale schuld uitstekend beheerd. De gemiddelde rentevoet die de overheid betaalde op de uitstaande schuld, daalde het voorbije decennium gestaag, naar 1,43 procent in 2021. Tegelijk steeg de gemiddelde looptijd van de schuld van 6 jaar in 2009 naar 10,7 jaar nu. Het agentschap wist dus zowel de kostprijs als het risicoprofiel van de schuld te verlagen, wat vrij uitzonderlijk is. Normaal betaal je extra voor veiligheid in de vorm van een langere looptijd. Voor de begroting, en dus ook de belastingbetaler, waren de dalende rentelasten een zegen. Ze zakten van nog ruim 3 procent van het bbp in 2010 naar 1,24 procent vorig jaar.

Het moet gezegd dat de juiste strategie de jongste jaren voor de hand lag. De rentevoeten op de lange termijn waren bijzonder diep weggezakt, onder meer door het expansieve beleid van de Europese Centrale Bank. In 2021 kon ook de Belgische overheid zelfs genieten van negatieve langetermijnrentevoeten. In die context was het evident optimaal te profiteren van de uitzonderlijke rente-omgeving door zo veel mogelijk schulden op de lange termijn uit te geven.

Het Agentschap van de Schuld sprong de voorbije jaren als een van de eerste in Europa op die trein. In 2021 bedroeg de gemiddelde looptijd van nieuwe uitgiftes 16 jaar. Dit jaar heeft het agentschap al voor 34 miljard euro opgehaald tegen een gemiddelde looptijd van 17 jaar. Met ruim 10 jaar doet in Europa enkel Oostenrijk beter. En Griekenland, maar dat is nog een speciaal geval na de Griekse schuldherschikking in het vorige decennium. De federale regering heeft de strategie om de schuld op de lange termijn te financieren verankerd met minimumvereisten. Zo moet de gemiddelde looptijd minstens 9,25 jaar bedragen. De volgende twaalf maanden mag ook maar maximaal 17,5 procent van de schuld vervallen. De volgende vijf jaar mag maximaal 42,5 procent vervallen, om het herfinancieringsrisico te beperken.

Intussen genieten de begroting en de belastingbetaler van die geslaagde strategie. Dankzij de lange gemiddelde looptijd van de schuld stijgen de rentelasten maar langzaam, van 8,5 miljard dit jaar (1,48% van het bbp) naar 14,8 miljard (2,17%) in 2028. De schade had veel hoger kunnen oplopen. “Die strategie heeft ons tien jaar tijd gekocht, om de begroting op orde te krijgen”, zegt professor Hans Degryse (KU Leuven).

Staatsbon doorkruist de strategie amper

Nu stroomt plots bijna 22 miljard euro binnen, via de uitgifte van de staatsbon met een looptijd van amper één jaar. Dat staat haaks op de strategie van de voorbije jaren. Bovendien is het een vrij dure operatie. De overheid betaalt op de staatsbon een rente van 3,3 procent en 0,3 procent commissiekosten aan de plaatsende banken, terwijl België op de internationale markten nog kan lenen tegen minder dan 3 procent op vijf jaar en iets meer dan 3 procent op tien jaar. “We lenen nu relatief veel op de korte termijn op een ogenblik dat lenen op de korte termijn duurder is dan op de lange termijn. De overheid had beter staatsbons met een looptijd van vijf jaar of langer uitgegeven, als de bedoeling was dat de spaarder de schuld zou financieren”, zegt Hans Degryse.

“Toch is de netto-impact van de uitgifte van de staatsbon op de looptijd en de kostprijs van de schuld heel beperkt”, zegt Jean Deboutte, directeur van het Agentschap van de Schuld. “Dat komt omdat we andere uitgiftes op de korte termijn dit jaar met 10 miljard euro verminderen en omdat we het het kasoverschot van 9 miljard euro tegen interessante voorwaarden herbeleggen op de interbankenmarkt bij diverse grote tegenpartijen. Die markt is veilig en liquide, en we kunnen er een rente van 3,66 procent verdienen. Eventueel kunnen we onze overschotten ook bij de Nationale Bank parkeren, maar dan tegen 20 basispunten minder. Dankzij die maatregelen daalt de gemiddelde looptijd van de schuld slechts lichtjes tot 10,4 jaar. We zullen slechts 2,4 miljard euro schulden met lange looptijd minder uitgeven op een totaal van 400 miljard. Dat is heel weinig. We blijven ruim boven de risicoparameters die we hanteren. Ons financieringsplan op de lange termijn blijft onveranderd, net als onze strategie om de schuld op de lange termijn te financieren.”

‘De politieke doelstelling van de regering botst met de strategie die het agentschap ook voor 2023 had uitgetekend’

Hans Degryse; professor financiën KU Leuven

Uiteraard bouwt het agentschap ook wat flexibiliteit in door de schuld beperkt op de korte termijn te financieren. Zo was het plan dit jaar aanvankelijk voor 250 miljoen euro op te halen via de uitgifte van staatsbons. Maar dat ging om miljoenen, in plaats van de miljarden die nu zijn opgehaald. De uitgifte van 22 miljard euro aan staatsbons past dan ook niet in de strategie van het Agentschap van de Schuld, maar in een politieke keuze van de regering om via de staatsbon de banken ertoe aan te zetten hun rentevoeten op spaar- en termijnrekeningen sneller te verhogen. “De politieke doelstelling van de regering botst met de strategie die het agentschap ook voor 2023 had uitgetekend”, zegt Hans Degryse.

Nieuwe strategie nodig?

Stilaan rijst wel de vraag of zich een nieuwe strategie opdringt. De rentevoeten op de lange termijn zijn sinds 2022 al gevoelig gestegen. Dit jaar heeft het agentschap de schulden geplaatst tegen gemiddeld 3 procent. Het is geleden van 2010 dat lenen op de lange termijn zo duur is. De strategie om de schuld op de lange termijn vast te klikken, wordt dus duurder. Het kan daarom interessant worden om de schuld iets meer op de korte termijn te financieren, zeker als de inflatie verder zou afkoelen, wat richting 2024 ruimte zou maken voor een daling van de beleidsrente van de ECB.

Ook het Agentschap van de Schuld heeft geen glazen bol, maar gezien de grotere onzekerheid over de evolutie van de rentevoeten vertrekkend van het gestegen niveau, kan het aangewezen zijn om iets meer flexibiliteit in te bouwen door de schuld iets meer op korte termijn te financieren. Door de afkoeling van de inflatie en de economie hoort een daling van de langetermijnrente zeker tot de mogelijkheden later dit jaar of in 2024. Daarna is een herneming van de stijgende trend van de langetermijnrente zeker niet uit te sluiten. Structurele veranderingen, denk aan de energietransitie of een vertragende globalisering, kan de inflatie regelmatig boven 2 procent duwen.

Nog belangrijker is de grote geldhonger van de westerse overheden, die relatief grote overheidstekorten moeten financieren op een ogenblik dat de centrale banken geen overheidsobligaties meer opkopen. De Nationale Bank heeft namens de Europese Centrale Bank tussen 2015 en 2022 ruim 20 procent van de uitstaande Belgische overheidsschuld gekocht. De volgende jaren zal de Nationale Bank die schuld geleidelijk weer verkopen, wat voor een trendbreuk op de obligatiemarkten kan zorgen. Als de grootste koper van overheidsobligaties verandert in de grootste verkoper, zijn hogere rentevoeten niet te vermijden, om vraag en aanbod met elkaar te verzoenen. “Met de centrale bank zal de grootste tegenpartij voor de overheden verdwijnen. Het is daarom misschien nog te vroeg om ons meer op de korte termijn te financieren. Maak gebruik van de kunstmatig lagere langetermijnrente, zolang de centrale bank nog een grote portefeuille overheidsobligaties aanhoudt”, zegt Hans Degryse.

Ook het agentschap houdt rekening met een verdere stijging van de langetermijnrente, van 3,01 procent dit jaar richting 4,34 procent in 2028. In dat scenario is het beter langer vast te houden aan de strategie om de schuld zo veel mogelijk op de lange termijn te financieren. “Wij vinden de huidige rentevoeten op de lange termijn nog heel treffelijk, vandaar dat we vasthouden aan onze strategie”, zegt Jean Deboutte. “Dankzij de lange looptijd van de schuld die we opgebouwd hebben, hebben we onszelf al bewegingsruimte gekocht. We willen absoluut vermijden dat we straks op de lange termijn moeten lenen tegen hoge rentevoeten. Dat is het grootste risico voor de begroting en de belastingbetaler. De huidige lange looptijd van de schuld laat ons toe om, indien nodig, op de kortere termijn te lenen, als de rentevoeten op de lange termijn te duur worden.”

Lees ook: