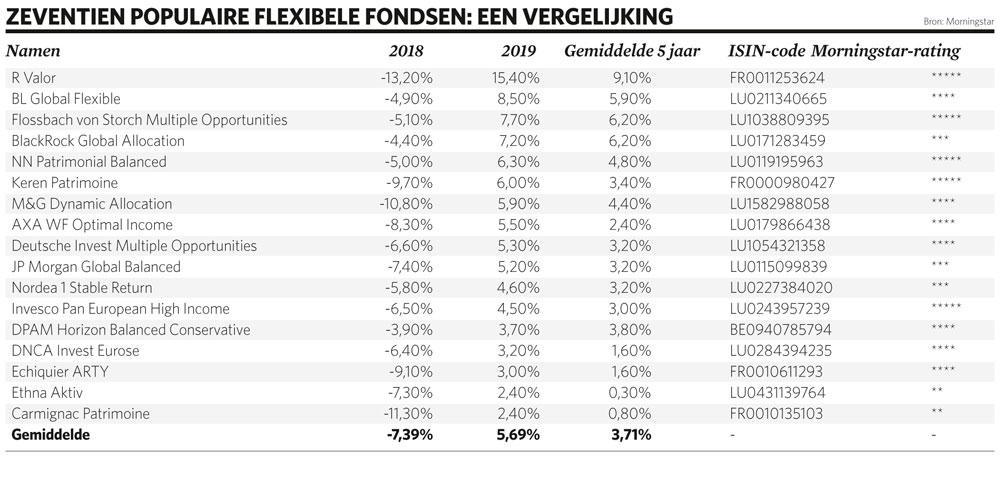

Na een rampzalig jaar vonden de flexibele gemengde fondsen begin 2019 hun oude elan terug. Een overzicht van de populairste producten.

Flexibele gemengde fondsen zijn een heel populaire productgroep op de Belgische markt. Hun reputatie vloeit voort uit hun veerkracht tijdens de financiële crisissen van 2008 en 2011, toen verschillende beheerders erin zijn geslaagd de verliezen te beperken of zelfs positieve resultaten te behalen door het geld van beleggers in veilige havens binnen te loodsen.

De flexibele fondsen beleefden in 2018 hun eerste negatieve jaar sinds 2008. Onze steekproef van populaire producten op de Belgische markt verloor vorig jaar gemiddeld 7,4 procent. De ergst getroffen fondsen hadden veel aandelen in de portefeuille. Beleggers hebben massaal geld weggehaald. Bij Carmignac Patrimoine waren er ongeveer 8 miljard euro aan exits. Bij Ethna-Aktiv vertrok 1,8 miljard euro aan beleggersgeld.

2019 begon veel beter. Veel gemengde fondsen hebben de verliezen over het hele jaar 2018 al goedgemaakt. Dat is het geval voor R-co Valor, BL Global Flexible, Flossbach von Storch Multiple Opportunities, BlackRock Global Allocation en NN Patrimonial Balanced.

Sterke opleving

Het fonds R-co Valor heeft dit jaar de sterkste opleving laten zien, met een groei van meer dan 15 procent, na een daling van 13,2 procent in 2018. Dat product belegt agressief, met posities op de aandelenmarkten die soms flirt met de 100 procent. Het fonds heeft een rating van vijf sterren bij Morningstar en haalde de afgelopen vijf jaar een gemiddelde prestatie van 9,1 procent. De directeur, Yoann Ignatiew, was onlangs in Brussel om zijn investeringsstrategie voor te stellen.

Ignatiew profiteerde in de laatste maanden van 2018 van de beursmalaise om het percentage aandelen in de portefeuille op te trekken van 78 naar 93 procent van het beheerde vermogen. “We zijn bijzonder actief geweest en hebben onze posities in sectoren als technologie, energie en gezondheid vergroot, zonder andere posities te verkopen dan die in Eli Lilly”, zegt Ignatiew.

Aangezien dit product binnenkort 25 jaar bestaat, heeft Rothschild & Co de lancering van een broertje aangekondigd, R-co Valor Balanced, dat meer belegt in de obligatiemarkten, met een gewicht van obligaties van 45 tot 100 procent van het beheerde vermogen. Aandelen zullen niet meer dan 50 procent wegen in het fonds. De doelstelling is een jaarlijkse prestatie van 5 tot 7 procent met een volatiliteit van ongeveer 7 procent.

Hoog rendement

Achter het fonds van Rothschild & Co komen twee zeer populaire fondsen, die worden beheerd door managers die hun adelbrieven al hebben verdiend: BL Global Flexible, beheerd door Guy Wagner, en Flossbach von Storch Multiplie Opportunities, beheerd door Bert Flossbach. Dat trio fondsen laat zien dat ervaren beheerders in staat zijn de val te temperen en te profiteren van de daaropvolgende opleving.

Een ander flexibel fonds dat sinds het begin van het jaar een sterk herstel heeft opgetekend, is Keren Patrimoine, een flexibel product met een blootstelling aan aandelen die beperkt is tot 35 procent van het beheerde vermogen. Een groot deel van de obligatieportefeuille bestaat Europese bedrijfsobligaties met een hoog rendement en een lage kredietkwaliteit. “De Europese Centrale Bank zal de beleidsrente voorlopig niet verhogen, waardoor het risico op wanbetaling laag zal blijven”, zegt Raphaël Elmaleh, de manager van Keren Patrimoine. Hij kocht daarom rommelobligaties bij die te zwaar zijn afgestraft, “met name in de distributiesector”.

Elmaleh: “We hebben eind vorig jaar ook geprofiteerd van de marktomstandigheden om onze posities in aandelen op te trekken van 23 naar 29 procent van het beheerde vermogen, hoewel beleggers sterk afhankelijk blijven van geopolitieke factoren, waarover ze weinig controle hebben.”

Einde van een tijdperk

Aan de andere kant van het spectrum staat Carmignac Patrimoine, dat vorig jaar opnieuw zwakker heeft gepresteerd dan zijn gelijken. Edouard Carmignac gaf onlangs de teugels van het fonds uit handen, aan het duo Rose Ouahba (obligaties) en David Older (aandelen). Carmignac blijft actief in het strategische investeringscomité van het fonds. “Maar wij zijn als enigen verantwoordelijk voor de dagelijkse beslissingen”, zegt Rose Ouahba.

Carmignac slaagde er de voorbije jaren niet in de macro-economische analyse te vertalen in beleggingsideeën. Strateeg Didier Saint-Georges: “In 2018 kwamen een aantal ongelukkige keuzes aan het licht, van de overweging van beleggingen in euro begin 2018 tot de onderschatting van de gevolgen van de handelsoorlog en de hoge blootstelling aan opkomende markten.”

“Wij geven de voorkeur aan groeiaandelen, in defensieve sectoren, zoals technologie of gezondheidszorg, die goed presteren ongeacht de economische cyclus”, zegt David Older. Aan de obligatiekant beperkt Rose Ouahba de beleggingen in de Europese periferie, opkomende landen en bedrijfsobligaties. “We handhaven onze posities in de euro en de yen, ten koste van de Amerikaanse dollar.”

15 procent

bedraagt de stijging van het fonds R-co Valor sinds begin 2019.