Made in China krijgt coronashock

De uitbraak van het coronavirus legt de kwetsbaarheid van het geglobaliseerde productieapparaat bloot. De vraag is of bedrijven hun toeleveringsketens tegen zulke rampen kunnen beschermen. En tegen welke prijs.

Het coronavirus drukt bedrijven overal ter wereld met de neus op de feiten. We zijn te afhankelijk van China als de fabriek van de wereld. De komende weken en maanden zullen ondernemingen koortsachtig op zoek gaan naar onderdelen en grondstoffen. Als dat niet lukt, valt hun productie stil. Door de uitbraak van het coronavirus hebben de fabrieken van hun Chinese leveranciers wekenlang stilgelegen. Veel bedrijven hebben alternatieven gezocht.

“Het coronavirus voelen wij in de meest onnozele dingen. Zo moesten we deze maand wachten op kleurstaaltjes”, getuigt Alex Wayenberg. De Belgische techondernemer, die in San Francisco woont, legt met zijn start-up Shape de laatste hand aan een geavanceerde bodyscanner en weegschaal. “Ons toestel moet later dit jaar in China in massaproductie gaan. Hopelijk draait alles dan weer vlot. We ondervinden een beetje hinder om ons prototype af te werken. We werken met gespecialiseerde Chinese leveranciers, die snel onderdelen op maat kunnen leveren, maar die hebben meer dan twintig dagen stilgelegen. We kunnen voor dat maatwerk nog uitwijken naar fabrikanten in de Verenigde Staten. Maar voor massaproductie zijn er weinig alternatieven. Bovendien is de wereldwijde stroom van cargoschepen al wekenlang ontregeld. De onderlinge afhankelijkheid van de wereldeconomie wreekt zich. Het is bang afwachten, zeker nu het virus zich ook in Europa en Iran verspreidt.”

Kwetsbare productieketens

Op korte termijn lijkt de impact op de Vlaamse bedrijven zich te beperken tot enkele sectoren, maar de naschokken kunnen lang nazinderen. Volgens cijfers van Flanders Investment & Trade (FIT) importeerde ons land in 2018 voor 15 miljard euro goederen uit China, goed voor zo’n 5 procent van de totale invoer in ons land. Daarmee is China het op zes na belangrijkste invoerland. Vijftien jaar geleden was die import drie keer kleiner.

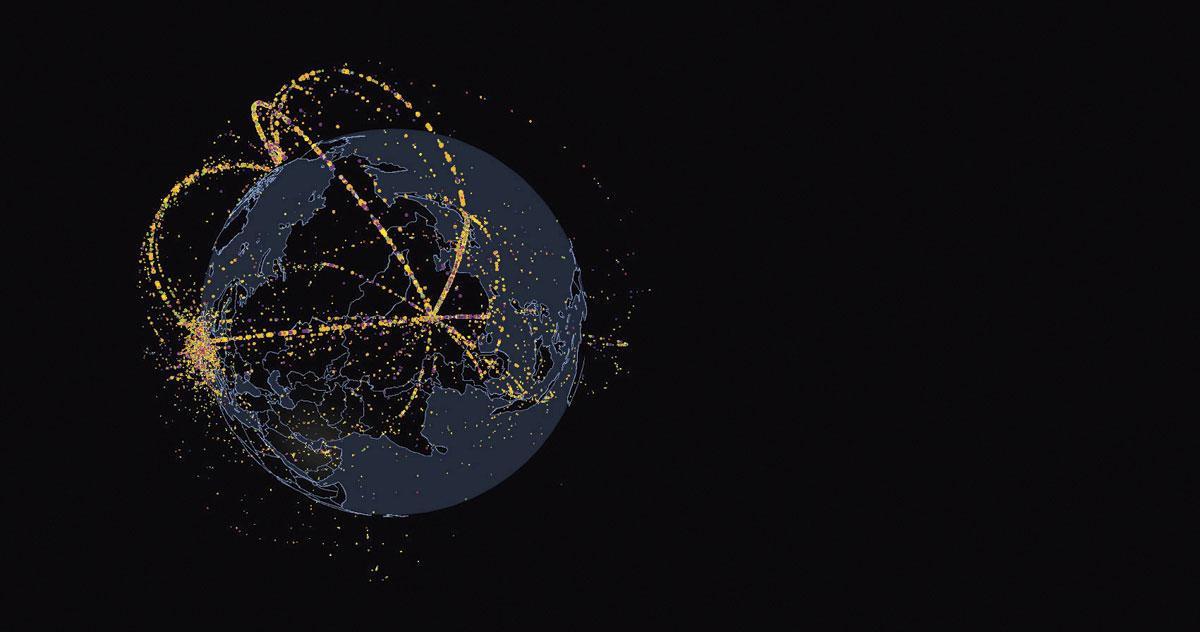

De wereldeconomie is een complex kluwen, waarvan de productie- en leveringsketens de aardbol omspannen. Economen van de OESO illustreerden dat in 2012 al aan de hand van Nutella. Voordat mensen die chocopasta op hun brood kunnen smeren, verzamelt de fabrikant Ferrero ingrediënten op vier continenten en vervoert die kriskras over de wereld naar negen fabrieken. “Je mag de complexiteit van een aanvoerketen niet onderschatten. Dat gooi je niet zomaar om”, zegt Tom van Woensel, professor global supply chain aan de Antwerp Management School.

De keten om een smartphone of een auto te produceren, is nog veel complexer en daardoor ook kwetsbaarder. Maar dat is niet nieuw, weet Kris Neyens van VIL, het innovatieplatform voor de logistieke sector. “Bij de verplaatsing van productie werd de jongste dertig jaar vooral gekeken naar de totale kostprijs. Wat kost het om daar te produceren en om de goederen hier te krijgen? En hoe hoog zijn de kapitaalkosten? Intussen zijn factoren opgedoken die bedrijven doen overwegen de zaken anders aan te pakken. Corona is er daar één van, of natuurrampen zoals overstromingen en aardbevingen. Na Fukushima (waar een vloedgolf leidde tot een kernramp, nvdr) was er een tijdlang geen rode pigment voor autoverf beschikbaar. Sommige componenten vind je nu eenmaal maar in één regio. Er zijn voorbeelden van bedrijven die met hun productie terugkeren, maar de economische drijfveren om elders iets goedkoop te laten produceren, blijven groot. Voor sommige bedrijven is het geen kwestie van niet willen, maar soms ook van niet kunnen.”

“In elke waardeketen is het standaard zich te beschermen tegen ontwrichtingen”, zegt Van Woensel. Het middel bij uitstek is voorraden aanleggen. “Het grote vraagteken is hoe goed bedrijven bestand zijn tegen onderbrekingen. Afhankelijk van de sector, ligt de voorraadbuffer tussen tien en vijftig dagen”, zegt Van Woensel. “Het hangt ook af hoe dringend een product is. Van geneesmiddelen wil je een grotere buffer dan van smartphones.”

Apples achilleshiel

Het grote gevaar is dat bedrijven volledig door hun voorraad heen raken. “De productie in China ligt al enkele weken stil. Zelfs als die snel weer opstart, gaan er nog weken overheen voordat die producten hier aankomen. Dat voel je nu al in de aanvoerketens in Europa. Kijk maar naar de prijsverhoging van de Nederlandse webshop Coolblue. Dat doet ze om de verkoop af te remmen, omdat ze geen toelevering meer heeft”, illustreert Van Woensel.

China speelt een almaar belangrijkere rol in de aanvoerketen van complexe producten, zoals elektronica. Het beste voorbeeld is Foxconn. Het concern produceerde in de jaren zeventig enkel plastic knopjes voor televisies in China, nu is het de belangrijkste onderaannemer van Apple en andere westerse fabrikanten. Het produceert onderdelen en assembleert de meest uiteenlopende elektronica tegen honderden miljoenen, zelfs miljarden per jaar.

Analisten en beleggers kijken met argusogen toe hoe Foxconn zijn productie weer op volle toeren krijgt. Het voorjaar is cruciaal. Dan wordt een reserve opgebouwd voor de feestdagen, wanneer consumenten in de Verenigde Staten en Europa massaal nieuwe gadgets kopen. Foxconn moest al beleggers geruststellen na geruchten dat het niet genoeg arbeiders zou vinden voor zijn Chinese fabrieken. Foxconn heeft de voorbije jaren fabrieken geopend in Noord- en Zuid-Amerika, Oost-Europa en Zuidoost-Azië, maar het gigantische productieapparaat in China is nog altijd de ruggengraat van het bedrijf.

Apple ligt al langer wakker van het probleem. Afgelopen zomer liet het techbedrijf uitlekken dat het zijn producenten in China oplegt op korte termijn 15 tot 30 procent van hun productie te verschuiven naar andere landen. Maar echt ver kunnen ze niet verhuizen, het wordt Vietnam of een ander land in Zuidoost-Azië. Foxconn en andere bedrijven hebben in die landen meestal niet dezelfde zekerheid over energie, infrastructuur en vooral mankracht. Enkel in China kunnen ze snel honderdduizenden, of zelfs een miljoen arbeiders mobiliseren, om pieken op te vangen.

“Bij Apple zie je duidelijk het probleem dat het te veel op één leverancier leunt”, zegt Van Woensel. “De vraag is of multisourcing, of het terugvallen op meerdere leveranciers, kan helpen. Vaak kom je dan terecht in de buurlanden, en in het geval van zo’n virusuitbraak dreigen daar dezelfde problemen te ontstaan.”

Belangrijke lessen

Voor België is het risico op ernstige ontwrichtingen niet al te groot, meent Koen De Leus, de hoofdeconoom van BNP Paribas Fortis. “De Belgische productieketens hebben geen al te grote blootstelling aan China. In het geval van Duitsland en het Verenigd Koninkrijk is dat veel groter”, zegt hij. Volgens het economenteam van BNP Paribas komt in Duitsland en het Verenigd Koninkrijk tussen 6 en 9 procent van de import van halffabrikaten uit China. Voor de eurozone is dat minder dan 5 procent. Voor de Verenigde Staten, Australië en Japan is dat rond 20 procent. Onrechtstreeks loopt België via Duitsland wel een risico. “Als de productie van de Duitse autobouwers stilvalt omdat ze geen onderdelen uit China meer krijgen, kunnen de Belgische toeleveranciers ook niet meer aan Duitsland leveren”, weet De Leus.

De tijd dat China de fabriek van de wereld was, begint stilaan achter ons te liggen, denkt ook De Leus. “China is niet meer ‘s werelds hoofdleverancier van basisproducten. Het land zit gekneld tussen nieuwe lagelonenlanden, die zijn functie van fabriek van de wereld hebben overgenomen, en landen die hoogtechnologische toegevoegde waarde leveren, zoals Duitsland. China wil al langer evolueren richting meer hoogtechnologische productie en een economie die meer op de binnenlandse vraag steunt. De Chinese bedrijven zullen steun nodig hebben om die omslag te maken, en de overheid zal ervoor moeten zorgen dat er genoeg werkgelegenheid is om die binnenlandse vraag hoog genoeg te krijgen. Misschien kan ze met de coronacrisis van de nood een deugd maken, om dat versneld door te voeren.”

De belangrijkste les voor bedrijven is volgens Tom van Woensel de manier waarop ze mogelijke ontwrichtingen inschatten. “Je kunt in aanvoerketens wel inspelen op bekende onzekerheden, zoals een stijgende of dalende verkoop. Maar de uitbraak van het coronavirus is grotendeels een onbekende onzekerheid. Daar kunnen bedrijven zich veel minder goed op voorbereiden”, zegt hij. “Ondernemingen en hun raden van bestuur moeten nu kijken of hun toelevering voldoende weerbaar is tegen schokken. Als dat niet zo is, moeten ze bekijken hoe ze dat probleem kunnen oplossen. Een oplossing kan zijn de productie dichter bij huis te brengen. Maar dat zal geen pasmunt zijn voor alle sectoren.”

Ook Filip Abraham, professor internationale economie aan de KU Leuven en de Vlerick Business School, ziet het zo. “Als de epidemie een substantiële omvang krijgt, zullen bedrijven vraagtekens plaatsen bij hun grensoverschrijdende productieketens. Heeft het nog zin aan de andere kant van de wereld te produceren? De verwevenheid van onze economieën houdt risico’s in. Als het coronavirus iets aangetoond heeft, dan is het dat wel.”

Enorme kosten

Koen De Leus verwijst naar andere rampen die de aanvoerketens onder druk hebben gezet. “De kernramp in Fukushima had hetzelfde effect”, zegt hij. “Je kunt je je afvragen of bedrijven sindsdien veel aan hun ketens veranderd hebben. Ze kunnen ook niet veel doen, tenzij ze enorme kosten maken. Ofwel moeten ze terugvallen op meer leveranciers, maar dan verliezen ze schaal- en prijsvoordelen. Ofwel moeten ze grotere voorraden aanleggen, maar dat kost werkkapitaal dat ze elders moeten zien te financieren.”

Het just-in-timeprincipe dat in veel sectoren ingang heeft gevonden, is volgens Tom van Woensel bij de coronacrisis een teer punt gebleken. “Het principe van een slanke waardeketen die optimaal draait met zo weinig mogelijk voorraden, klinkt goed”, zegt hij. “Maar zodra een schakel hapert, valt de hele keten stil. Moet je meer voorraden aanleggen? Dat is een belangrijke evenwichtsoefening. Want wat is de kans dat nog eens zoiets gebeurt? Misschien is de belangrijkste les van het coronavirus wel dat er niets aan te doen is.”

Ravage

Het coronavirus heeft een ravage aangericht in die wereldwijde logistieke keten. “We merken een enorme capaciteitsterugval van maar liefst 83 procent voor de luchtvracht die op passagierstoestellen vervoerd wordt”, zeggen Wouter Dewulf, transporteconoom aan Universiteit Antwerpen, en Aris Munandar van luchtvaartstudiebureau Studium@Scaldim. “Hetzelfde geldt voor het aantal passagierszetels. Er wordt nog nauwelijks gevlogen tussen Europa en China ( zie kader). Sommige maatschappijen vliegen enkel nog om politieke redenen, en met een veel lagere frequentie, naar Peking en Hongkong. Maar die toestellen zijn zo goed als leeg.”

Ook het zeevrachtvervoer is zwaar getroffen. “Ook daar is er een grote capaciteitsverlaging, vooral door de lagere productie in China. Dat effect moet zich nog volop laten voelen, want schepen zijn gemiddeld 35 dagen onderweg”, zeggen beide transportdeskundigen. Volgens hen is de impact op de productieketens in Europa niet te onderschatten. “Die laat zich in eerste instantie voelen bij eerder duurdere goederen die traditioneel met het vliegtuig vervoerd worden, zoals elektronica, geneeskundige producten en hoogwaardige halffabrikaten. Wanneer de bedrijven hier door hun voorraden zitten, zal dat probleem aan de oppervlakte komen. Goederen die traditioneel per zeevracht vervoerd worden, zoals goedkope halffabrikaten en plastics, zullen dat effect ook voelen, ik vermoed over een maand. Het toont aan hoezeer onze bevoorradingsketens wereldwijd kwetsbaar zijn geworden”, besluiten ze.

Lees meer reacties op www.trends.be/reacties

Kosten maar geen inkomsten

Luchtvaartmaatschappijen lijden wereldwijd onder de coronacrisis. “Voor hen is het een gigantisch probleem, want de vaste kosten zoals kantoorpersoneel, leasekosten voor toestellen en personeelskosten blijven doorlopen, terwijl er geen inkomsten zijn op die routes, doordat de vliegtuigen aan de grond blijven”, zeggen transportdeskundigen Wouter Dewulf en Aris Munandar. “Twee Europese vrachtmaatschappijen die vooral naar China vlogen, hebben deze week de boeken al neergelegd. Europese luchtvaartmaatschappijen met veel verbindingen naar China, zoals British Airways, Lufthansa, AirFrance-KLM en Finnair, zullen ongetwijfeld een bijzonder slecht eerste kwartaal rapporteren.” Nu het virus ook in Europa voet aan de grond heeft gekregen, verwachten de onderzoekers meer slecht nieuws. “Als het virus zich zou uitbreiden over heel Europa, en de Europese toeristen een tijd niet meer reizen, kan dat een bijkomende impact hebben op andere luchtvaartmaatschappijen.”

5 procent

van de halffabrikaten die de eurozone invoert, komen uit China.

20 procent

van de halffabrikaten die de Verenigde Staten invoeren, komen uit China.

Fout opgemerkt of meer nieuws? Meld het hier