Het ratingagentschap Standard & Poor’s (S&P) heeft zowel de vooruitzichten als de rating van de Belgische overheid niét verlaagd. De beslissing onderstreept dat België nog altijd een rijk land is. Maar de overheidsfinanciën moeten hoe dan ook op orde worden gebracht.

Eind vorige maand kondigde Standard & Poor’s (S&P) aan dat het de financiële rating van België op lange termijn handhaaft. De rating blijft dus AA, de op AAA en AA+ na best mogelijk rating. Het agentschap voegde ook een “stabiel vooruitzicht” toe aan die bevestiging: het verwacht niet zijn oordeel te moeten herzien in de komende maanden.

Dat was een verrassing. Ten eerste omdat onze overheidsfinanciën niet bijzonder gezond zijn. En ten tweede omdat het andere grote ratingbureau, Moody’s, een week eerder een negatief vooruitzicht had gegeven. Moody’s schat ons land sowieso al een trede lager in, op Aa3, de op drie na beste rating. Fitch, het agentschap dat in februari 2025 een nieuw rapport uitbrengt voor ons land, sluit zich aan bij Moody’s, maar heeft een negatieve outlook.

De beoordelingen zijn belangrijk omdat grote investeerders zoals banken, verzekeraars en beleggingsfondsen ze gebruiken om te bepalen of een uitgever van schuldpapier zijn schuld kan terugbetalen.

‘Als de belangrijkste drie ratingbureaus allemaal negatieve vooruitzichten hadden gegeven, zou dat niet erg comfortabel zijn geweest’

België vs. Spanje

De beslissing van S&P is dan ook een aangename verrassing voor ons land. “Velen hadden verwacht dat ook S&P België een negatieve outlook zou geven”, zegt Jean Deboutte, directeur van het Belgisch Agentschap van de Schuld. “Normaal gaat die stap vooraf aan een verlaging van de financiële rating.”

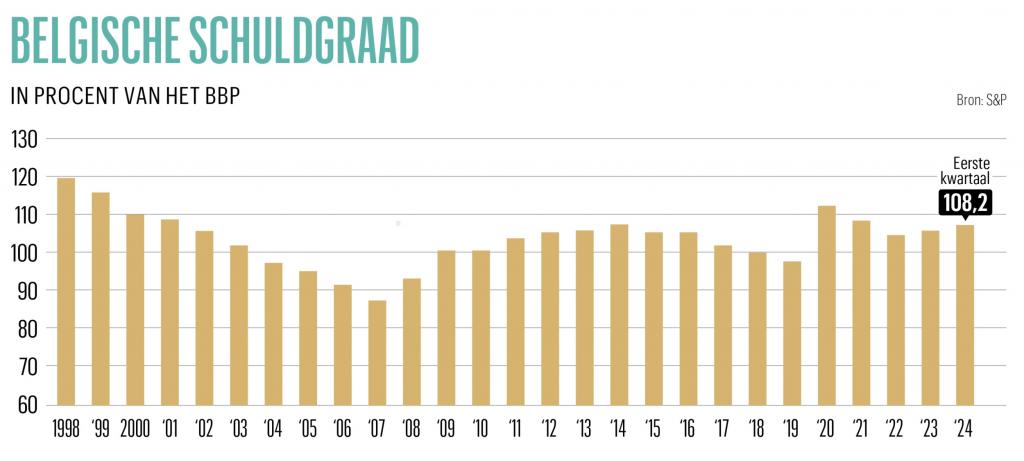

“Ik was inderdaad verrast. Ik had op zijn minst een negatieve outlook verwacht, zoals Moody’s een paar dagen geleden deed, vooral omdat S&P een meer uitgesproken houding had ten opzichte van Frankrijk”, geeft Bernard Keppenne, hoofdeconoom bij CBC, toe. In mei verlaagde S&P de rating van Frankrijk naar AA-, lager dan die van België. Moody’s daarentegen beoordeelt Frankrijk één positie hoger dan België. Bernard Keppenne voegt eraan toe dat hij “verbaasd is over de huidige houding van de ratingbureaus tegenover Europese landen. Ze lijken een beetje te mild te zijn voor bepaalde landen die voorheen een goede rating hadden, maar vergeten de ratings van andere landen op te waarderen. Spanje is het beste voorbeeld. De economie daar zal dit jaar naar verwachting 2,8 procent groeien, de staatsschuld is gedaald tot 107 procent van het bruto binnenlands product (bbp) en het begrotingstekort tot 2,7 procent. En toch krijgt Spanje slechts een A van S&P. Dat is niet langer te rechtvaardigen”, benadrukt de econoom.

Hoe anders is de situatie in België. Standard & Poor’s voorspelt slechts een zeer geleidelijke verbetering van het overheidstekort, tot 3,7 procent van het bbp in 2025. De schuldquote zou in 2027 rond 100 procent van het bbp blijven. “We verwachten dat een nieuwe regering maatregelen zal nemen om de begroting te consolideren”, aldus S&P.

Rijke inwoners

“Maar de ratingbureaus kijken naar meer dan alleen het tekort of de schuldratio”, legt Jean Deboutte uit. “De economie is een heel belangrijke factor. En daarover hebben we goed nieuws in België. De groei ligt al een aantal jaren boven het gemiddelde van de eurozone, en bovendien is België een crediteurland ten opzichte van de rest van de wereld.” Typisch heeft België een netto buitenlandse schuld van 65 procent van het bbp, waardoor het niet erg afhankelijk is van buitenlandse financiering. In de Zuid-Europese landen is dat veelal anders.

Maar vandaag is het grootste deel van de Belgische schuld in handen van buitenlandse investeerders. De Nationale Bank, die veel staatsobligaties had opgekocht om de economie te ondersteunen, bouwt haar voorraad nu geleidelijk af. “Volgens de jongste cijfers heeft de NBB nog 24,3 procent van de staatsobligaties in handen, en Belgische privébeleggers 14,5 procent”, legt Jean Deboutte uit. “In totaal dus 38,8 procent, het laagste niveau sinds de introductie van de euro. Maar dat buitenlandse investeerders 61,2 procent van de staatsobligaties in handen hebben, is niet uitzonderlijk in Europa. De Franse en Duitse schulden zijn ook grotendeels in handen van buitenlanders.”

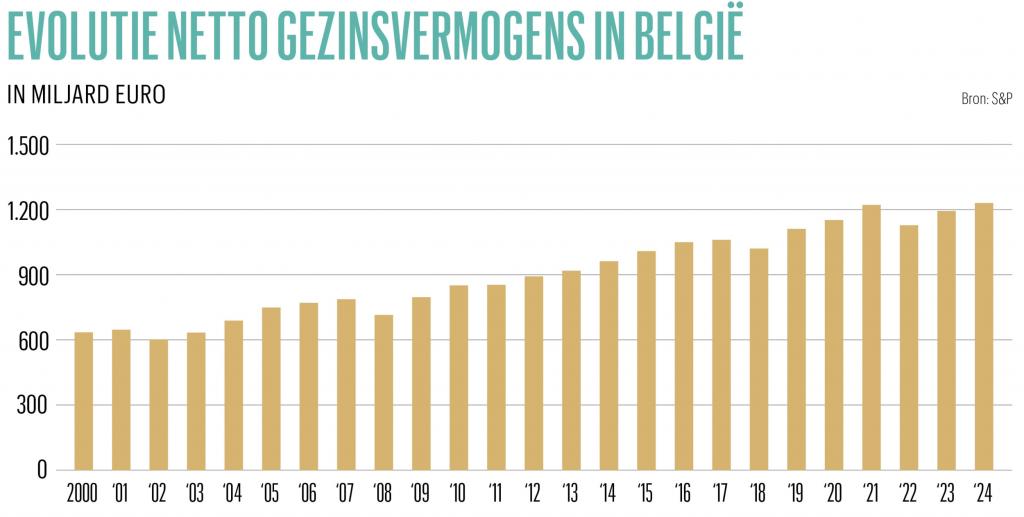

Mochten die buitenlandse investeerders niet langer geïnteresseerd zijn in Belgische obligaties, zou dat dan problemen opleveren voor een land waarvan de financieringsbehoeften dit jaar bijna 50 miljard euro bedroegen? Helemaal niet, want dan komt de rijkdom van ons land om de hoek kijken. De Belgen hebben een netto financieel vermogen van meer dan 1.200 miljard euro. En wanneer de overheid hen vraagt om geld te lenen, reageren ze massaal, vooral wanneer er een kleine fiscale stimulans aan verbonden is. Denk aan de staatsbons van Yves Leterme en Vincent Van Peteghem.

Hogere rente

De beslissing van S&P betekent dat het Agentschap van de Schuld de toekomst met iets minder stress tegemoet kan zien. “Als de belangrijkste drie ratingbureaus allemaal negatieve vooruitzichten hadden gegeven, zou dat niet erg comfortabel zijn geweest”, geeft Jean Deboutte toe. “We zouden vragen hebben gekregen van investeerders en banken. De huidige situatie betekent dat we een iets evenwichtiger gesprek met hen kunnen voeren. De andere twee bureaus hebben echter negatieve vooruitzichten en we kunnen niet uitsluiten dat ze actie zullen ondernemen. Dat zal vooral afhangen van het begrotingsplan en de kabinetsformatie”, voegt hij eraan toe.

Wat zou er gebeuren, mocht een of meerdere bureaus onze rating verlagen? “Vaak is de impact verwaarloosbaar, omdat de investeerders op de markten al weten van de problemen van het land in kwestie en er rekening mee houden bij het bepalen van de rente die op zijn obligaties wordt berekend”, zegt Éric Dor, directeur economisch onderzoek bij de Franse managementschool Iéseg. “Maar een lagere rating betekent hoe dan ook minder vraag naar obligaties van het land door grote beleggers. En dat verhoogt de rente.”

Als Moody’s of Fitch de rating van België bijvoorbeeld naar A zou terugbrengen, dan zouden beleggingsfondsen die alleen schulden met een rating van minimaal AA aanhouden, automatisch hun Belgische obligaties verkopen, wat de rente zou opdrijven. “Een downgrade naar A zou ook een verhoging van de kapitaalvereisten betekenen voor de banken die deze obligaties aanhouden”, voegt Éric Dor toe.

Tekort terugdringen

Die financiële ratings moeten dus goed in de gaten worden gehouden. Vooral omdat de stijging van de rentevoeten in de afgelopen drie jaar begint te wegen op de overheidsfinanciën. In 2022 betaalde de federale overheid slechts 6,8 miljard euro rente op haar schuld. In 2023 was dat ongeveer 8,5 miljard euro. Dit jaar zal de rekening 9,9 miljard bedragen, en in de komende jaren nog meer, omdat de gemiddelde rente die op de schuld van het land wordt betaald, lager is dan de rente die momenteel op de markten geldt.

“In nominale termen is de stijging vrij aanzienlijk”, zegt Jean Deboutte, “maar als percentage van het bbp niet. In 2022 bedroegen de rentelasten 1,24 procent van het bbp, dit jaar zitten we aan 1,64 procent. Volgens prognoses op basis van constant beleid zouden we in 2027 net onder 2 procent zitten. Maar natuurlijk waren de rentetarieven en dus de kosten de afgelopen dertig jaar enorm gedaald. Vandaag slaat de slinger de andere kant op: de rentetarieven zijn de afgelopen drie jaar gestegen, waardoor de druk toeneemt om onze overheidsfinanciën te verbeteren.

“De herfinanciering van aflopende schulden kunnen we controleren, maar het overheidstekort niet”, voegt Jean Deboutte toe. “Dit jaar heeft de federale overheid een tekort van 19 miljard euro, wat nieuwe schuld is. Als we erin slagen ons tekort terug te dringen – en de Europese Unie verplicht ons dat te doen – zullen we minder schuld hebben en dus minder intrest moeten betalen. Dat is des te belangrijker gezien de stijging van de rentetarieven.”