De nieuwe effectentaks maakt het al bijzonder ingewikkelde stelsel van de Belgische belastingen op kapitaal nog complexer, zeggen experts. Op een billijke en rechtvaardige vermogensfiscaliteit blijft het nog lang wachten. Zij zien vijf pijnpunten.

428 miljoen euro moet de effectentaks van de regering-De Croo opbrengen. De communicatie werd optimaal verzorgd. Volgens minister van Financiën Vincent Van Peteghem (CD&V) is het een “solidariteitsbijdrage die moet helpen om de gezondheidszorg tijdens deze coronacrisis extra te financieren”. In die politieke marketing kunnen zowel de linkerzijde van de Vivaldi-coalitie als de liberalen zich vinden.

De heffing bedraagt 0,15 procent op een effectenrekening van meer dan 1 miljoen euro. Zowel natuurlijke personen als vennootschappen moeten die betalen. Het Grondwettellijk Hof verwees de vorige effectentaks van de regering-Michel naar de prullenmand, omdat alleen aandelen, obligaties, beleggingsfondsen en warrants eraan waren onderworpen. Nu komen daar ook opties, futures, swaps en vastgoedcertificaten bij. Aandelen op naam blijven vrijgesteld van de belasting.

“Dat is altijd het probleem met een nieuwe belasting in België. Er worden onmiddellijk uitzonderingen aan gekoppeld”, zegt Kevin Spiritus, econoom aan de Erasmus School of Economics in Rotterdam. “Aandelen op naam zijn vrijgesteld, waardoor de beleggers opnieuw ongelijk worden behandeld.” Etienne de Callataÿ, de hoofdeconoom van Orcadia Asset Management, sluit zich daarbij aan: “Ik ben voorstander van een eenvoudig, duidelijk en stabiel belastingstelsel. Daarnaast pleit ik voor billijkheid. Mensen met dezelfde fiscale capaciteit moeten dezelfde belasting betalen. Dat aandelen op naam zijn vrijgesteld, gaat daartegen in.” De specialisten zien in grote lijnen vijf problemen met de nieuwe effectentaks.

1 Nog meer koterij erbij

De nieuwe effectentaks illustreert de zwakheden van de Belgische vermogensfiscaliteit, zeggen experts. Het hoe dan ook al ingewikkelde arsenaal aan belastingen op kapitaal en kapitaalwinsten wordt nog wat complexer. Vaak wordt de vergelijking gemaakt met de typische Belgische koterij: achteraan het huis wordt om de zoveel tijd een hok of een schuurtje bijgebouwd. Zo is dat ook in de vermogensfiscaliteit: in de loop der jaren kwamen de onroerende voorheffing, de roerende voorheffing op dividenden en allerlei spaarproducten, de erfbelasting, de registratie- en schenkingsrechten, de belastingen op langetermijnsparen, de kaaimantaks, de beurstaks en nu de effectentaks-bis.

“Die effectenrekeningtaks, zoals wij die noemen, is echt iets nieuws en dus een nieuwe koterij”, zegt Koen Van Duyse, taxpartner bij het advocatenkantoor Tiberghien. “Het wordt dus weer wat moeilijker om een goed overzicht te krijgen van de belastingen op kapitaal en de opbrengsten ervan. Dat is ook voor de gemiddelde inkomens een probleem. Neem de tak23-verzekeringsfondsen. Daar betaal je geen roerende voorheffing en beurstaks op, waardoor ze voordeliger lijken dan gewone beleggingsfondsen. Maar er wordt vaak vergeten dat bij de instap een verzekeringstaks van 2 procent verschuldigd is.”

“Het is zo complex dat er aan nieuwe taksen in België vaak allerlei bepalingen worden vastgehangen om ontwijkingsgedrag te vermijden”, zegt Spiritus. Dat gebeurt ook met de effectentaks-bis, die aan de antimisbruikbepaling wordt gekoppeld. Wie een effectenrekening splitst of deels leegmaakt, moet aantonen dat hij andere redenen heeft dan fiscale ontwijking.

De regering verdedigt de uitzonderingen in de nieuwe effectentaks. Aandelen op naam zouden gespaard moeten blijven om het ondernemerschap niet te ontmoedigen en het kmo-weefsel van innovatieve familiale bedrijven niet te ontwrichten. Kevin Spiritus: “Zijn dat per definitie meer innovatieve ondernemingen? Er is geen reden om te denken dat andere investeringen minder productief zijn.” Ook De Callataÿ is sceptisch: “Een goede belasting is een heffing die negatief gedrag wijzigt, zoals roken of vervuilen. Anders moet je alles op dezelfde manier belasten. Daarom is de effectentaks niet billijk en niet efficiënt. Je moet het ondernemerschap in dit land ondersteunen, maar dat doe je niet met lagere belastingen. Wel met een mentaliteitswijzing, hoe er wordt gekeken naar iemand die failliet is gegaan bijvoorbeeld. En ervoor zorgen dat een bedrijf beginnen zonder veel administratieve rompslomp kan.”

2 Een vermogenstaks is vaak een belasting- verhoging

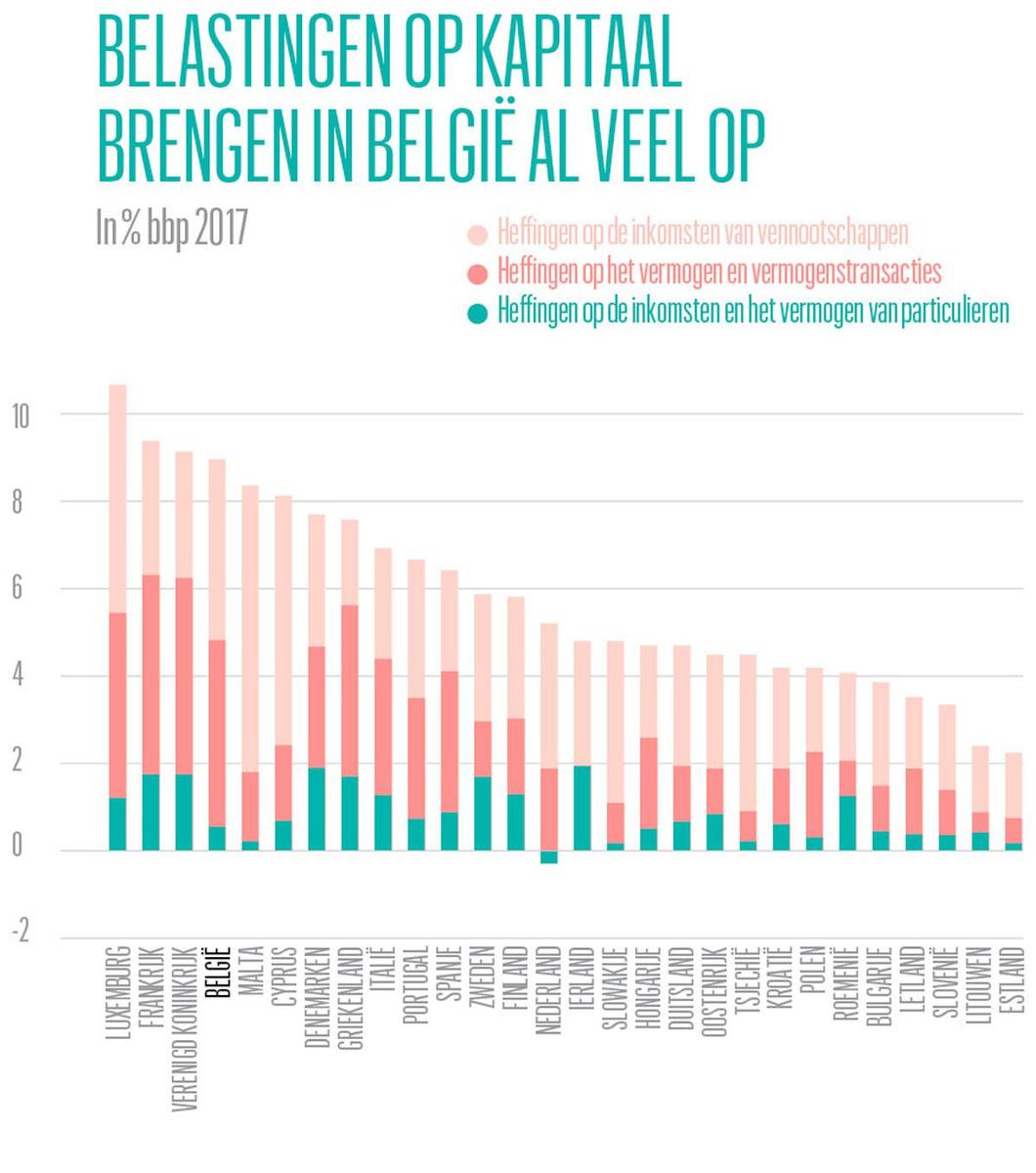

De effectentaks-bis komt er niet als compensatie voor een belastingverlaging elders. Het is dus een belastingverhoging. Terwijl vaak te horen is dat de belastingen op kapitaal in België al hoog zijn. De fiscale ontvangsten uit kapitaal in België liepen op van 7,3 procent van het bruto binnenlands product (bbp) in 2005 tot 8,9 procent in 2017 (zie grafiek Belastingen op kapitaal brengen in België al veel op). Dat is vooral door de heffingen op het vermogen en op vermogenstransacties. België had daaruit met 4,3 procent van het bbp in 2017 de hoogste opbrengst van de Europese Unie, na het Verenigd Koninkrijk en Frankrijk. Ook de relatief hoge opbrengsten uit erfbelastingen en registratierechten spelen een belangrijke rol. Plus de relatief grote omvang van het vermogen in België, en de relatief hoge tarieven. “Bovendien bestaat de vermogensfiscaliteit uit veel kleine brokjes, die de totale fiscale druk sterk doen toenemen”, weet Van Duyse.

“Je moet toch opletten met de omvang van de belasting op vermogen in verhouding tot het bbp. Dat is steeds minder relevant in de discussie over de fiscale druk en de tarieven”, waarschuwt Spiritus. “Alle bijdragen van ondernemers en zelfstandigen worden bij de vermogensbelastingen gerekend, terwijl je de sociale bijdragen bijvoorbeeld evengoed bij de lasten op arbeid kunt tellen.”

Een cijfer dat wel nog altijd gebruikt wordt, is de impliciete belastingdruk op kapitaal. Dat zijn de fiscale ontvangsten uit vermogen in verhouding tot de belastbare basis. In België behoort die met 35,4 procent tot de top vijf in de Europese Unie. De impliciete belasting op kapitaal is ook hoger dan die op consumptie (22%) en niet zoveel lager dan die op arbeid (42,2%).

3 Vermogensbelastingen en vermogenswinstbelastingen worden door elkaar gehaspeld

“Wat ik in deze discussie vaak mis, is dat er niet gepraat wordt over correct belasten”, stelt Kevin Spiritus vast. “Dat is voor mij veel belangrijker dan meer belasten. Een recurrente vermogensbelasting is economisch schadelijk, want het kapitaal wordt aangetast. Daarom kun je beter kijken naar de effectieve kapitaalopbrengsten.”

“Mijn voorkeur gaat uit naar het belasten van winsten, zoals meerwaarden,” vult Etienne de Callataÿ aan. “Het is ook eenvoudiger om een idee te krijgen van het bedrag. Als je echt het vermogen belast, en ook bijvoorbeeld een kunstverzameling of oldtimers, ga je dan elk jaar aan een revisor of boekhouder vragen wat de waarde ervan is?”

Toch worden de termen nog altijd door elkaar gehaald. Open Vld verdedigt de nieuwe effectentaks door te zeggen dat die een vermogenswinstbelasting is. Maar het is wel een vermogensbelasting, die het beginkapitaal kan eroderen. Dat gebeurt wanneer het belastingtarief hoger is dan de opbrengst. Dat geldt niet alleen voor roerend kapitaal, maar ook voor een woning – waarop onroerende voorheffing wordt betaald – als de prijzen op de huizenmarkt stagneren of dalen.

4 Een hervorming binnen de woonfiscaliteit blijft uit

Is het niet beter de woonfiscaliteit aan te pakken? Dat is een gevoelig thema in een land waar iedereen een baksteen in de maag heeft. De Franse president Emmanuel Macron verving de vermogensbelasting op roerende en onroerende goederen door een nieuwe vermogensbelasting, enkel op vastgoed. Etienne de Callataÿ kan zich daarin vinden: “Een belasting op vastgoed is een van de minst schadelijke belastingen. Beleggen in bedrijven is beter dan beleggen in bakstenen. Al denk ik dat we eerst moeten kijken naar een hervorming van de woonfiscaliteit zelf.”

Ook al zijn de tarieven de voorbije jaren verlaagd, in België zijn de zogenoemde transactiebelastingen op vastgoed – de erfbelasting en de registratierechten – in internationaal perspectief nog altijd hoog. Het zijn gemakkelijke inkomsten, maar ze remmen de mobiliteit af. “Vlaanderen heeft al goede maatregelen genomen, zoals de overdraagbaarheid of de meeneembaarheid van registratierechten”, stelt De Callataÿ vast. “In bepaalde gevallen kun je de voor een aangekochte woning betaalde registratierechten in mindering brengen van de registratierechten bij de aankoop van een nieuwe woning. In Brussel en Wallonië bestaat dat jammer genoeg nog niet. Lagere registratierechten en iets hogere jaarlijkse recurrente belastingen op vastgoed zouden een verstandige aanpassing van de vermogensfiscaliteit zijn.”

Hogere recurrente belastingen impliceren de aanpassing van de kadastrale inkomens en eventueel een belasting op reële huurinkomsten. “Politiek gevoelig”, geeft De Callataÿ toe. “Maar een weg die we moeten inslaan”, zegt Kevin Spiritus. “Al past dat dan wel in een grotere hervorming van de vermogensfiscaliteit richting lagere tarieven en een brede basis.”

5 Lage tarieven en brede basis zijn verre droom

Meteen zitten we bij een thema waar al vuistdikke studies over zijn geschreven: België heeft hoge tarieven op kapitaalwinsten (zoals 30 procent roerende voorheffing), maar een smalle belastingbasis. Er bestaat hier bijvoorbeeld geen algemene belasting op meerwaarden uit aandelen, de roerende voorheffing verschilt van belegging tot belegging, en op spaarboekjes zijn de intresten tot 990 euro belastingvrij. “Dat laatste mag morgenochtend al worden afgeschaft”, benadrukt De Callataÿ. “Met de lage rente zouden de meeste mensen dat niet eens merken. Ik ben voorstander van het wegwerken van allerlei fiscale kortingen, wat de belastingbasis verbreedt en de tarieven verlaagt. Het einddoel kan een zogenoemde dual income tax zijn. De beroepsinkomsten worden dan zoals nu progressief belast en alle vermogenswinsten worden belast met één tarief. Maar zo’n grote hervorming is in België een verre droom.”

“Nochtans is dat dé manier om een einde te maken aan een complexe en economisch schadelijke fiscaliteit”, besluit Kevin Spiritus. “De Scandinavische voorbeelden tonen aan dat zo’n belastinggrondslag fair is en de overheid stabielere inkomsten garandeert. Belast de vermogens niet met een vast tarief op basis van een fictief inkomen, maar neem alle inkomsten uit kapitaal mee, ook die met een hoog rendement. Aan de andere kant kun je dan eventueel de lasten op arbeid verlagen.”

“Dat kan interessant zijn, op voorwaarde dat de totale belastingdruk daalt. Dat zie ik niet direct gebeuren”, zegt Van Duyse. “Als je een systeem wilt op basis van draagkracht, moet je ook rekening houden met de belastingen die al betaald zijn. Als een bedrijf een dividend uitkeert, is daarop al belasting betaald in de vorm van de vennootschapsbelasting. Dat is niet zo voor de intrest op een overheidsobligatie. Je zou een soort van ketenberekening van belastingen moeten hebben. Dat je over het hele economische proces van A tot Z weet welke belasting wordt geheven op de toegevoegde waarde die wordt gecreëerd.”