Om de banken uit het slop te trekken wil de Europese Centrale Bank de versnippering van de Europese bankenmarkt aanpakken. Dat betekent onder meer dat uw spaargeld vlotter naar het buitenland zou kunnen stromen. België tekent verzet aan, met het trauma van 2008 in het achterhoofd. De toezichthouder vindt het te vroeg om de nationale veiligheidsbuffers in te ruilen voor een Europees vangnet.

Het vrije verkeer van mensen en goederen is heilig in de Europese eenheidsmarkt, maar voor spaargeld en bankkapitaal gelden andere wetten. Veiligheidsschotten delen de Europese bankenmarkt op in nationale compartimenten. Elke bank, ook dochterbedrijven zoals ING België en BNP Paribas Fortis, moet voldoen aan strenge eisen. De kapitaalbuffers moeten voldoende hoog zijn en de financiering voldoende gegarandeerd. Elk land wil een eigen dikke reddingsvest voor zijn banken. “Banken zijn internationaal bij leven, maar nationaal als ze dood zijn”, zegt Rudi Vander Vennet, hoogleraar financiële economie aan de UGent.

Maar zo kan het niet verder, zegt Andrea Enria. De Italiaan is voorzitter van de raad van toezicht op de 118 systeembanken in het eurogebied. Enria wil de branddeuren tussen de eurolanden openzetten. Hij wil dat Europese banken hun spaargeld en hun bankkapitaal op groepsniveau kunnen beheren. Dat zou bijvoorbeeld betekenen dat het spaargeld dat ING België bij de Belgische spaarder ophaalt, vlotter naar Nederland kan stromen. Of dat BNP Paribas Fortis vlotter bankkapitaal kan doorstorten naar de Franse moedergroep BNP Paribas. In Europa zit 200 miljard euro spaargeld ‘gevangen’ op de nationale markten, zei Enria eind januari.

België in het verweer

Maar er is op dit ogenblik weinig animo om de nationale reddingsvesten in te ruilen voor een Europees exemplaar. Het onderlinge wantrouwen tussen de lidstaten is nog te groot. Een volwaardige bankenunie kan de patstelling doorbreken, maar die blijft in de Europese modder steken (zie kader De Europese bankenunie is verre van afgewerkt).

België leidt het verzet tegen het Europese offensief van Andrea Enria.”Ik heb jarenlang gezwegen, maar nu moet men in België weten wat er op het spel staat. Je kunt niet zomaar de sluizen openzetten voor de transfer van kapitaal naar het buitenland zonder kristalheldere garanties. Die zijn er vandaag niet”, zegt Tom Dechaene, die als directeur van de Nationale Bank verantwoordelijk is voor het toezicht op de Belgische banken.

De positie van België in dit dossier is bijzonder nationalistisch, zegt een ingewijde. Dat is een reactie op het trauma van de bankencrisis van 2008. België kon toen op weinig buitenlandse solidariteit rekenen om de grensoverschrijdende groepen Fortis en Dexia te redden. Maar 2021 is 2008 niet. Er is een eengemaakt bankentoezicht in het eurogebied. De banken beschikken over veel betere kapitaalbuffers en hebben obligaties uitgegeven om verliezen op te vangen. Als het misgaat, is het stootkussen veel dikker en is de kans kleiner dat de overheid of de spaarder in de brokken deelt. “Ik begrijp de bekommernis van de nationale toezichthouder. Je wilt voorzichtig zijn met 2008 in het achterhoofd. Maar de eurozone is nu de referentiemarkt. Er is supranationaal toezicht. De kapitaalbuffers zijn hoger. Er zijn nog onduidelijkheden, maar de infrastructuur en de wil zijn er om bankfaillissementen op Europees niveau te regelen”, zegt Rudi Vander Vennet.

Toch blijft het onduidelijk wie de factuur betaalt als het misgaat. “Zal het Europese veiligheidsnet volstaan bij een grote systeemcrisis? Die onzekerheid blijft de debatten beheersen. Iedereen is bang voor een nieuwe bankencrisis”, zegt Karel Lannoo, de directeur van de Europese denktank CEPS.

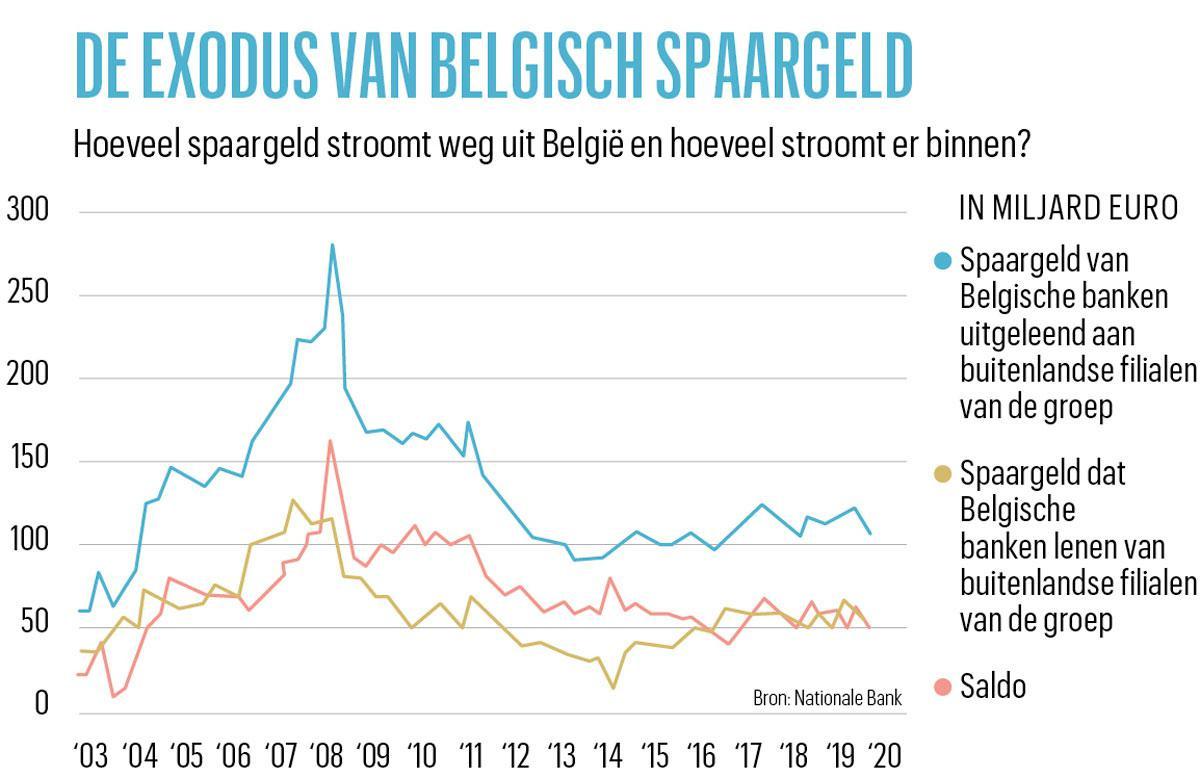

Dat België het verzet aanvoert tegen de voorstellen van Andrea Enria, is begrijpelijk. Ons land werd niet alleen zwaar getroffen door de bankencrisis, het Belgische spaargeld is ook een gewilde grondstof in het buitenland. Begin 2020 leenden Belgische banken netto nog 50 miljard euro uit aan buitenlandse zuster- of moedervennootschappen binnen hun groep. Per saldo is dus 50 miljard euro spaargeld in het buitenland belegd (zie grafiek De exodus van Belgisch spaargeld).

Zo vloeit er, voor zover dat wettelijk mogelijk is, via ING België veel spaargeld naar Nederland. Nederland heeft een tekort aan spaargeld, omdat de Nederlanders hun spaarcenten vooral in pensioenfondsen stoppen. De Belgen financieren zo de Nederlandse pensioenen. We doen dat tegen de huidige rentevoeten zelfs gratis, terwijl de Nederlanders via hun pensioenfondsen op iets hogere rendementen inzetten. Ook de Franse banken, vooral BNP Paribas Fortis, doen graag een beroep op Belgisch spaargeld om langetermijnactiva te financieren, wat niet zonder risico’s is. De naam ‘Dexia’ laten vallen volstaat om de positie van de Belgische toezichthouder te begrijpen. Frankrijk nam in het Dexia-dossier de meeste risico’s, maar België draaide op voor het grootste deel van de factuur.

Banksector uitzuiveren

Maar Andrea Enria wil niet wachten op de bankenunie om de zaken in beweging te krijgen. Als spaargeld en bankkapitaal vlotter kunnen circuleren, kan dat geld worden ingezet waar dat het meest rendeert. Maar het gaat om meer dan een efficiënte allocatie van middelen. Enria maakt zich vooral grote zorgen over de chronisch zwakke rendabiliteit van de meeste Europese banken.

De aanhoudend lage rente dreigt nog jarenlang op de marges te wegen. De coronacrisis zadelt de instellingen met een verse lading probleemkredieten op. De financiële markt kampt met een overcapaciteit en heel wat banken werken onvoldoende efficiënt. De concurrentie van niet-banken neemt toe, terwijl banken zwaar moeten investeren in digitalisering. Er moet dus iets gebeuren, want zwakke banken zijn onvoldoende in staat de Europese economie te financieren en hun kapitaalbuffers te verdedigen. In het zakenbankieren hebben de Europese banken, bij gebrek aan slagkracht, al marktaandeel verloren aan Amerikaanse concurrenten.

“Je kunt de winstgevendheid verdedigen door in de kosten te snijden, maar dat kun je niet eeuwig blijven doen. Op bepaalde kosten kun je ook niet besparen. De kosten voor onder meer compliance, antiwitwascontrole, IT en cyberbeveiliging stijgen elk jaar. Dan is schaalvergroting wel een oplossing. Als we denken alleen met kleine banken voort te kunnen, zijn we naïef”, zegt een bankier.

“Consolidatie moet een deel van de oplossing zijn”, zegt Rudi Vander Vennet. “Je moet de overcapaciteit in de Europese bankensector aanpakken. Er is een uitzuivering nodig, al creëren fusies pas waarde op lange termijn. Het rendement op eigen vermogen ligt bij de meeste banken lager dan de kapitaalkosten. In de Verenigde Staten heb je ook een mix van enkele grootbanken en kleinere banken. Zo wordt elk type klant bediend.”

De noodzakelijke consolidatie wordt iets aantrekkelijker als grensoverschrijdende banken vlotter met kapitaal en spaargeld kunnen schuiven. Maar zelfs dan blijft het lastig. Het toezicht zit op Europees niveau, maar de regelgeving is nog grotendeels een nationale bevoegdheid, wat grensoverschrijdende overnames of fusies nog altijd aartsmoeilijk maakt. “Elk land wil zijn banken beschermen. Dat zorgt ervoor dat de financiële sector te veel gereglementeerd is en zich onvoldoende snel kan aanpassen. Dat biedt kansen aan nieuwe spelers om een deel van de koek op te eisen”, zegt Karel Lannoo. De balkanisering van de Europese bankenmarkt zal dus niet meteen verdwijnen. “De segmentering van de bankenmarkt is een van de meest zorgwekkende erfenissen van de crisis van 2008”, zei Andrea Enria eind januari in een speech.

De Europese bankenunie is verre van afgewerkt

In juni 2012 werd begonnen met de creatie van een Europese bankenunie. Die moet voorkomen dat individuele lidstaten opdraaien voor banken die in de problemen komen. “Iedereen beseft dat de bankenunie een must is voor het voortbestaan van de monetaire unie. Maar niemand zet stappen om het project af te werken”, zegt een waarnemer.

Het project steunt op drie pijlers: een gemeenschappelijk bankentoezicht, een afwikkelingsfonds voor noodlijdende banken en een Europese depositogarantie. De oprichting van een Europees bankentoezicht, het Single Supervisory Mechanism, gebeurde snel en efficiënt. Sinds 2014 staan de grootste 115 banken onder rechtstreeks toezicht van de Europese Centrale Bank (ECB), de andere onder indirect toezicht via de nationale banken.

De tweede pijler, een gemeenschappelijk afwikkelingssysteem voor noodlijdende banken, kwam de voorbije jaren tot stand. Er werd een Single Resolution Board (SRB) opgericht, die ervoor moet zorgen dat banken worden geherstructureerd of opgedoekt zonder overheidsgeld. De verliezen moeten worden gedragen door de aandeelhouders, obligatiehouders en spaarders die meer dan 100.000 euro gewaarborgd spaargeld op de rekening hebben.

Er werd ook een Single Resolution Fund opgericht. Dat wordt gespijsd met bijdragen van alle banken in de eurozone. Momenteel gaat het nog om nationale bijdragen, die tegen eind 2023 aan de Europese pot moeten worden overgedragen. In het SRF zou dan 60 miljard euro zitten.

Het zou kunnen dat dat niet volstaat als meerdere financiële instellingen gelijktijdig in de problemen komen of als één hele grote bank kapseist. Daaraan is zopas een mouw gepast, schrijft Lieven Noppe, senior economist van KBC, in een recente studie. Eind vorig jaar keurde de eurogroep een hervorming goed waardoor het Europees Stabiliteitsmechanisme (ESM) vanaf 2022 kan optreden als financier voor het Europees afwikkelingsfonds SRF.

Noppe waarschuwt dat de bankenunie verre van afgewerkt is. Het afwikkelingsmechanisme is voorlopig enkel tussenbeide gekomen bij enkele Spaanse en Italiaanse lokale banken, maar grote testcases zijn er nog niet geweest. Het grootste obstakel blijf de derde pijler, een gemeenschappelijke Europese depositogarantie. De sterke eurolanden houden die boot af. Zij voelen er weinig voor om de spaardeposito’s van banken uit zwakke landen te waarborgen, zolang die banken hun portefeuilles met probleemleningen uit het verleden niet hebben opgekuist.

Andrea Enria, de voorzitter van het ECB-bankentoezicht, wil die patstelling doorbreken door een Europese bad bank op te richten. Maar ook in dat geval zullen de sterke landen zich solidair moeten opstellen. De vraag is tegen welke prijs die bad bank de kredieten zou overnemen. Als die prijs veel boven de marktwaarde ligt, draait de hele eurozone op voor de verliezen. En dat willen de landen die hun banksector wel goed hebben beheerd en in het verleden verliezen nationaal hebben doorgeslikt, vermijden. “De discussie valt altijd terug op een centenkwestie en bepaalde landen die zeggen: wij betalen niet voor het wanbeleid van de Zuid-Europese banken”, zegt een bankier.

Zolang er geen vooruitgang wordt geboekt met de depositogarantie, zullen grote grensoverschrijdende bankenfusies in Europa een droom blijven.