Mogelijk verhoogt de Europese Centrale Bank in september de beleidsrente voor een tiende keer, hoewel de economie in de eurozone snel vaart verliest. “Niks is beslist. We baseren onze beslissing op de data die de volgende weken binnenlopen”, zegt ECB-voorzitter Christine Lagarde. Welke zijn die data die het beleid van de ECB gidsen? Ontdek de checklist van Christine Lagarde.

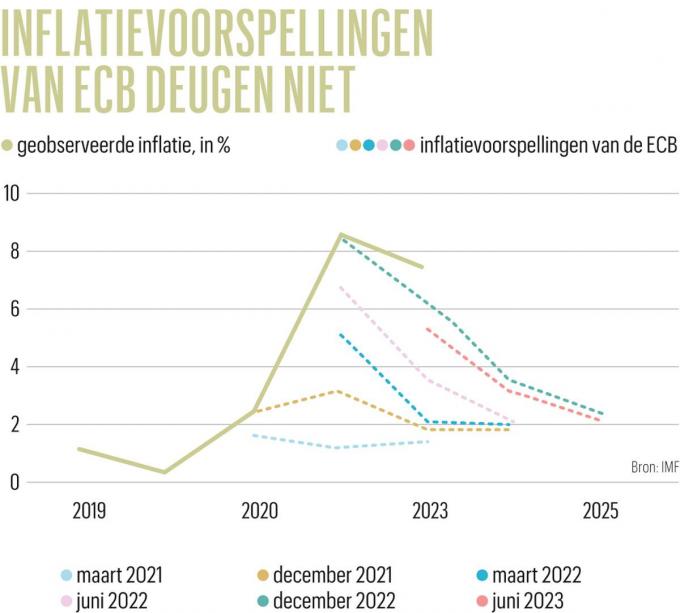

Grandioos gezakt. Een betere score kan niet gegeven worden aan de inflatievoorspellingen die de ECB de jongste jaren maakte. De inflatieopstoot werd eerst verkeerdelijk als tijdelijk ingeschat en werd daarna systematisch onderschat (zie grafiek hieronder). In Frankfurt beseffen ze dat ze de mist ingingen. “Een te groot vertrouwen in inflatieprojecties kan leiden tot grote beleidsvergissingen”, zei de invloedrijke ECB-directeur Isabel Schnabel op 19 juni.

De ECB heeft haar inflatiemodellen, minstens tijdelijk, de vuilnisbak in gekieperd. Om tot betere beslissingen te komen, wordt het beleid sinds enkele maanden gebaseerd op de statistieken zoals ze in real time van de band rollen. “De data en onze evaluatie ervan zullen ons duidelijk maken in welke mate we de beleidsrente nog moeten verhogen. We komen dichter bij het eindstation, maar nog niets is beslist. We blijven in elk geval vastberaden om de rug van de inflatie te breken, come what may”, zei Christine Lagarde tijdens de ECB-persconferentie van 27 juli.

Compleet zaligmakend is deze data dependent aanpak natuurlijk ook niet. “De ECB straalt momenteel weinig leiderschap uit. Haar mensen lijken geen idee te hebben waar ze mee bezig zijn. De hardnekkig hoge inflatie blijft de grotere kwaal, maar de ECB durft niet door te pakken. We zouden beter af zijn met een ECB die aankondigt dat ze de beleidsrente nog meer zal verhogen. We weten onderhand dat inflatie niet vanzelf verdwijnt”, zegt Tom Simonts, financieel econoom van KBC.

Die data lopen bovendien met enige vertraging binnen en worden soms later nog herzien. Of hoe economen ook moeilijk het verleden kunnen voorspellen. De ECB probeert met de blik in vijf achteruitkijkspiegels de juiste route te vinden.

1. De eigenlijke inflatie: laat ruimte voor een rentepauze

Het mandaat van de ECB is klaar en duidelijk. In Frankfurt moeten ze zorgen voor prijsstabiliteit in het eurogebied, wat overeenkomt met een inflatie van 2 procent. Het gaat over de inflatie zoals de burgers die ervaren in hun portemonnee, dus inclusief de wispelturige energie- en voedingsprijzen. De inflatieschok was best pittig. Sinds begin 2022 steeg het prijspeil met 11 procent en vloeide uit het eurogebied voor 200 miljard euro koopkracht naar de energie-exporterende landen.

Op basis van die inflatie boetseren bedrijven en gezinnen hun inflatieverwachtingen, hun prijspolitiek en hun looneisen. Het is voor de ECB van primordiaal belang die inflatieverwachtingen in het gareel te houden. Ontsporen de verwachtingen, dan dreigt een loon-prijsspiraal te ontstaan, die de ECB zou verplichten nog veel harder in te grijpen. De ECB is zelfs bereid een verzekeringspremie te betalen om dat scenario te voorkomen. Ze neemt liever het risico de beleidsrente te veel te verhogen, dan te weinig te doen.

Het goede nieuws is dat die headline-inflatie nu snel daalt, vooral onder impuls van de fel gedaalde energieprijzen. Die daling zou de rest van dit jaar doorzetten, tot misschien zelfs zo’n 2 procent voor Kerstmis. Toch is die daling voorlopig onvoldoende om victorie te kraaien.

2. De kerninflatie: laat nog geen ruimte voor een rentepauze

Zodra de energieprijzen stabiliseren of opnieuw stijgen, zou ook de inflatie opnieuw opveren. De kerninflatie, die geen rekening houdt met de energie- en de voedingsprijzen, geeft een beter beeld van de interne inflatiedynamiek in het eurogebied en is een vrij goede indicator voor de evolutie van de inflatie. Die kerninflatie is hardnekkiger dan verwacht en laat nog geen dalende trend zien. In juni was er zelfs opnieuw een lichte stijging tot 5,5 procent. “We stoppen pas met renteverhogingen als de kerninflatie enkele maanden daalt. Dat zien we nog niet”, zei Pierre Wunsch, gouverneur van de Nationale Bank, in juni.

Volgens de modellen van de ECB, voor wat ze nog waard zijn, zou de kerninflatie pas tegen 2025 dalen richting 2 procent. De kerninflatie is dus niet alleen veel te hoog, ze is ook nog te lang te hoog om zich comfortabel bij te voelen. “Er is een pad naar een kerninflatie van 2 procent tegen 2025, maar dat pad is smal. Het veronderstelt dat de lonen in het eurogebied in de periode 2019-2024 niet reëel stijgen, ondanks de krappe arbeidsmarkten en de lage werkloosheid. Er mogen ook geen nieuwe schokken opduiken”, zei Pierre Wunsch.

De sterkte van de euro toont aan dat de financiële markten nog renteverhogingen verwachten. “De markt zegt eigenlijk dat de ECB de beleidsrente verder moet verhogen om de inflatie te breken. De ECB durft dat ei echter niet te leggen. De sterke euro is intussen geen cadeau. Daarmee voeren we inflatie in en verzwakken we onze concurrentiekracht”, zegt Tom Simonts.

14 procent zullen de lonen tussen nu en 2025 stijgen, verwacht de ECB.

3. De conjunctuur: begint om een rentepauze te vragen

Het restrictieve geldbeleid mist zijn effect op de Europese economie niet. De industrie krimpt, de bouw heeft het moeilijk en ook het momentum in de dienstensector neemt af. De ECB verkneukelt zich niet in deze afkoeling, maar ze is wel precies wat de ECB wil om de inflatie te kunnen beteugelen.

Toch kunnen ze in Frankfurt maar beter opletten met wat ze wensen. Vooraleer een restrictiever geldbeleid de economie afremt, ben je vlot twaalf tot achttien maanden verder, wat oncomfortabel lang is. Die impact met uitstel verhoogt het risico dat de ECB een nieuwe beleidsfout maakt: eerst te laat reageren op de inflatiegolf, nu te fel reageren. De economische vertraging is intussen pittig. De jongste bbp-cijfers zijn nog bemoedigend, maar de vooruitlopende indicatoren vertellen een ander verhaal. In juli daalde de bedrijvigheid in het eurogebied het snelst in acht maanden. De indicatoren, zoals de nieuwe bestellingen, wijzen bovendien op een verdere verslechtering in de volgende maanden.

“De economische vooruitzichten zijn slechter geworden”, erkende Christine Lagarde eind juli, zonder te signaleren dat die afkoeling voldoende is om een rentepauze in te lassen. De ECB gaat er ook nog altijd van uit dat de appelflauwte tijdelijk is. “Op de korte termijn blijft de economie zwak, maar later verwachten we een herstel in het spoor van een lagere inflatie en stijgende inkomens”, zei Lagarde.

Het is dus zeker niet uitgesloten dat de Europese economie een zachte landing maakt, dat de inflatie beteugeld wordt zonder een recessie uit te lokken. In de Verenigde Staten neemt de hoop op een zachte landing zelfs toe. “Gegeven de weerbaarheid van de Amerikaanse economie, voorspelt onze studiedienst niet langer een recessie”, zei Jerome Powell, de voorzitter van de Amerikaanse centrale bank (Fed), eind juli.

Mochten in het eurogebied de wielen toch te hard de tarmac raken, dan zegt de ECB de ogen op de inflatie te houden. “We mogen nog dromen van een zachte landing, maar we zullen de beleidsrente verhogen zolang dat nodig is. Het mandaat van de ECB zegt niet dat we een recessie moeten vermijden”, zei Pierre Wunsch op 16 juni. Ook Christine Lagarde onderstreept persconferentie na persconferentie de vastberadenheid van de ECB om de inflatie te bestrijden tot het einde van de rit, omdat ze weten dat de druk op een centrale bank, inclusief de ECB, om het geweer van schouder veranderen groot wordt als de economie krimpt en de werkloosheid oploopt.

4. De loonontwikkelingen: geen reden voor een rentepauze

Meer nog dan de conjunctuur houdt de ECB vandaag de ontwikkelingen op de arbeidsmarkt in de gaten. Vooral de hoogte van uw loon heeft een grote impact op de volgende rentebeslissingen. De verloning per gewerkt uur stijgt momenteel met ruim 5 procent in het eurogebied. Die loonstijgingen zijn te hoog om de inflatie te temmen. De hogere lonen voeden vooral de inflatie in de arbeidsintensieve dienstensector, die intussen goed is voor 70 procent van de toegevoegde waarde in de economie. Tijdens de inflatiegolf van de jaren zeventig was dat nog de helft. Drie op de vier banen zitten in de dienstensector, die ook minder kapitaalintensief is en dus minder gevoelig voor de hogere beleidsrente.

Op mildere loonstijgingen hoeft de ECB niet meteen te rekenen. De arbeidsmarkten blijven onverminderd sterk en krap. De werkgelegenheid was in het eurogebied nooit hoger en de werkloosheid nooit lager dan vandaag. De hoge vacaturegraad verraadt nog altijd een grote vraag naar arbeid. De relatie tussen de conjunctuur en de vraag naar arbeid is gebroken, zeggen economen van Blackrock: “Het klinkt vreemd, maar de kans op een recessie met volledige werkgelegenheid neemt toe.”

De krappe arbeidsmarkten verhogen de onderhandelingsmacht van de werknemers om hogere lonen te eisen. En geef ze eens ongelijk, want de voorbije jaren stegen de lonen minder snel dan de inflatie, met uitzondering van België. In de rest van het eurogebied eisen de werknemers nu hogere reële lonen ter compensatie van de koopkrachtdaling sinds 2020. De ECB verwacht dat de lonen met 14 procent zullen stijgen tussen nu en 2025, om in koopkrachttermen te herstellen tot het niveau van voor de pandemie. Die loondruk kan de kerninflatie nog jaren hoger duwen. Dat impliceert dat de beleidsrente nog lang relatief hoog zal blijven en slechts langzaam zal dalen.

5. De prijzenpolitiek van de bedrijven: de joker in het verhaal

Als de werknemers niet langer de dupe willen zijn, is het aan de bedrijven om de loon-prijsspiraal en dus de inflatie te breken. Ook de ECB rekent op een sympathieker prijzenbeleid van de ondernemingen. Ze hoopt dat de bedrijven de hogere lonen grotendeels absorberen in de winstmarges, en ze slechts beperkt vertalen in hogere prijzen.

Tot nu hebben de bedrijven in het eurogebied de hogere energie- en grondstofkosten ongezien vlot doorgerekend in hogere eindprijzen. Normaal wegen hogere inputkosten op de winstmarges, maar deze keer was het anders. De sterke vraag, aangedreven door het herstel na corona en door een expansief fiscaal beleid, gaf bedrijven de kans hun prijzen fors te verhogen en hun marges te verdedigen. Die greedflation is overigens niet in België geobserveerd. Hier staan de winstmarges van de bedrijven al sinds 2022 onder druk, onder meer door de unieke automatische indexering van de lonen.

De situatie normaliseert intussen. De prijszettingsmacht van de bedrijven neemt af in het spoor van een minder uitbundige vraag en meer prijsbewuste consumenten. Steeds meer bedrijven rapporteren dat het moeilijk is de prijzen te verhogen. Een eitje wordt die gedragsverandering niet. “Bedrijven zullen proberen hun marges te verdedigen. Daarom is inflatie zo’n lelijk beest. Die spiraal moet je breken met meer renteverhogingen”, zegt Tom Simonts. De ECB gelooft trouwens dat ze de vraag nog meer moet afremmen, “zodat de bedrijven niet langer het recent geobserveerde prijzengedrag vertonen”.