Drie scenario’s voor ASML

De chipsector wordt geconfronteerd met meerdere risico’s. Naast de hogere rente en een recessie is er de escalerende handelsoorlog tussen China en de Verenigde Staten die is toegespitst op technologie. Die is niet nieuw, maar nieuwe Amerikaanse regelgeving duidt erop dat de situatie verslechtert.

ASML haalde in de eerste helft van dit jaar 16,9 procent van zijn omzet uit China. Een exportverbod zal het bedrijf raken, maar als bij het Chinese deel van de omzet bijvoorbeeld Amerikaanse bedrijven met fabrieken in China zitten, die de productie de komende jaren verplaatsen naar de Verenigde Staten of elders, zal die omzet op lange termijn wellicht terugkeren.

De chipmarkt staat er evenwel goed voor. Er wordt nog een flinke groei verwacht. Daarbij is het voor chipmachinemakers geen slecht nieuws dat de Verenigde Staten en Europa (en China) de productie van chips in eigen land willen versterken. Daarvoor zullen veel fabrieken gebouwd moeten worden, en in elke fabriek zal voor miljarden aan apparatuur komen. Het orderboek van ASML ziet er uitstekend uit.

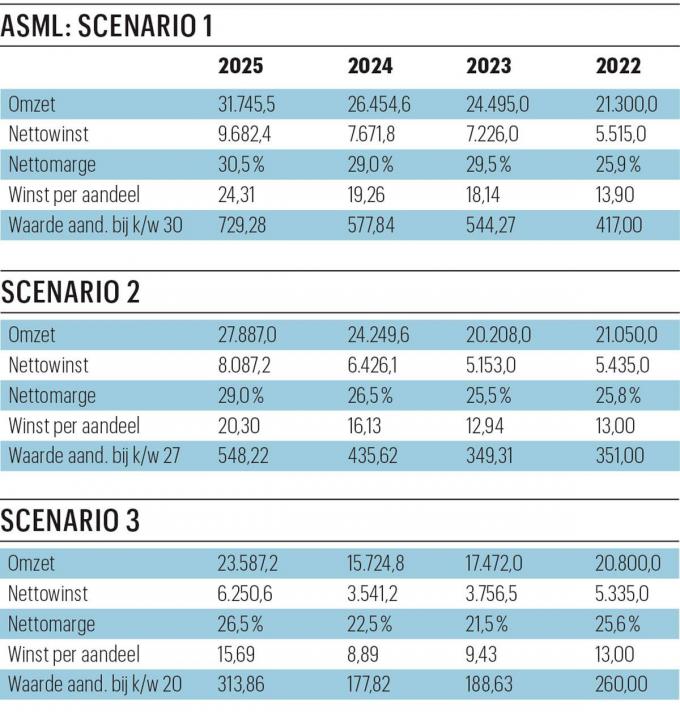

We houden met verschillende scenario’s rekening. In het optimistische scenario 1 zijn de markten gunstig, maar niet extreem goed. We gaan uit van lagere marges dan in 2021. In het tweede scenario is het uitgangspunt een minder goed laatste kwartaal van 2022 en een flinke omzetdaling in 2023. In het derde scenario duurt de tegenslag tot en met eind 2024, door een recessie en/of een escalatie van de handelsoorlog.

Scenario 1

De dip op de chipmarkt duurt niet lang en ASML merkt er niet heel veel van, onder meer door het langlopende orderboek en de noodzaak te blijven investeren in de nieuwste technologie. De omzetgroei is in dit scenario gemiddeld iets meer dan 14 procent. Dat is een stuk lager dan de afgelopen vijf jaar (22%), maar hoger dan het gemiddelde van de afgelopen tien jaar (12,7%). De marges worden niet meer zo hoog als in 2021, toen de nettowinstmarge 31,6 procent was, maar blijven hoger dan het gemiddelde van de afgelopen tien jaar (23,6%) door schaalvoordelen en de sterke marktpositie. De koers-winstverhouding (k/w) is 30. Dat is lager dan het gemiddelde van de afgelopen tien jaar (34,2), maar vergelijkbaar met de periode 2013-2018.

Scenario 2

In dit scenario krijgt de omzet in 2023 een knauw, wat grotendeels wordt gecompenseerd door de omzet van machines die in 2022 geleverd zijn. Dat jaar is voor 2,2 miljard euro machines geplaatst, maar die zijn nog niet getest en goedgekeurd, waardoor de omzet wellicht pas in 2023 in de boeken zal komen. In 2024 en 2025 herstelt de omzet flink. De marges vallen dat jaar en de komende twee jaar flink terug tegenover 2021, maar herstellen in 2025. De koers-winstverhouding komt iets meer dan 20 procent onder het gemiddelde (34,2) uit op 27.

Scenario 3

De omzet zakt in 2023 met 16 procent en in 2024 met nog eens 10 procent. De laatste keer dat de omzet twee jaar achter elkaar daalde was in 2008 en 2009. De daling bedroeg toen 48 procent, maar chipfabrikanten bleken te hard op de rem te hebben getrapt. De omzet van ASML verdrievoudigde in 2010 bijna en kwam uit op een nieuwe recordhoogte, hoger dan in 2007. Gezien de tekorten van de afgelopen jaren, is het niet aannemelijk dat chipmakers weer zo drastisch gaan snijden in investeringen. Bovendien is er de 2,2 miljard aan overgebleven omzet van 2022. Het omzetherstel in 2025 is flink, maar lang niet zo sterk als in 2010. Voor de winstmarges gaan we uit van een sterke, maar niet dramatische daling en een herstel in 2025. De koers-winstverhouding van het aandeel zakt naar de laagste niveaus van de afgelopen tien jaar.

Fout opgemerkt of meer nieuws? Meld het hier