Beursblog: De aandelentip van Warren Buffett

Warren Buffett tipte ons een aandeel. Trends ging na of het de moeite loont.

Zou het niet leuk zijn om van Warren Buffett aandelentips te krijgen? Wel, dat kan, en regelmatig zelfs. Zo kreeg ik er deze week nog een. En ook al ben ik zelf maar een huis-tuin-en-keukenbelegger, het is niet omdat je een tip van ‘s werelds bekendste belegger krijgt, dat je niet zelf je huiswerk moet maken. Hieronder een eerste doorlichting van Buffetts recentste aankoop.

Trouwens, alle grote Amerikaanse fondsbeheerders zoals Bill Ackman, David Einhorn en Nelson Peltz – excuus, het zijn allemaal mannen – strooien regelmatig met aandelentips. In de Verenigde Staten moeten ze elk kwartaal een zogenoemd 13F-formulier bij de beurswaakhond SEC inleveren met de volledige samenstelling van hun portefeuille en de veranderingen in het voorgaande kwartaal. Voor beleggers kan het een dankbare ideeënbron zijn.

De website dataroma.com, getipt door het onnavolgbare Compounding Quality, verzamelt die 13F-filings en zo zien we in de recentste 13F‘s dat Warren Buffett in het vierde kwartaal van 2023 zijn positie in Sirius XM Holdings heeft verviervoudigd. De beleggingswebsite Morningstar, die Sirius XM vijf sterren geeft, was die aankoop ook opgevallen. En ook al groeit Sirius daarmee slechts naar een magere 0,06 procent van de portefeuille van Berkshire Hathaway, Buffett zou het toch niet verviervoudigen als hij het rommel vindt, denk ik dan.

Dus, stap 1: achterhalen van Sirius XM precies doet. Stap 2: een eerste blik werpen op de cijfers.

Een soort Spotify

Ieder belegger heeft haar of zijn methode voor een eerste doorlichting van een nieuw idee. Ik kijk eerst altijd of het bedrijf een recente investeerderspresentatie heeft staan op de investor-relationspagina. Daarin staan meestal de activiteiten en de financiële cijfers in grote lijnen uitgelegd. Als dat er al begrijpbaar uitziet, wat jammer genoeg niet altijd het geval is, kun je in een volgende ronde dieper graven op de bedrijfswebsite en in de kwartaal- en jaarrapporten.

De eerste pagina’s van de presentatie van Sirius doen een aandelensplitsing en een daaropvolgende aandelenfusie uit de doeken waar enkel raketgeleerden aan uit kunnen. Je kunt er wel uit afleiden dat Liberty Media, het moederbedrijf van Telenet, met meer dan 80 procent van de aandelen de voornaamste aandeelhouder van Sirius XM is. Die aandelendeal zou dit jaar worden afgerond.

Eenmaal voorbij die eerste pagina’s kom je bij de kernactiviteiten van Sirius XM. Het is een Amerikaans mediabedrijf gespecialiseerd in satellietradiozenders en audiostreaming. Het verdient dus zijn geld met abonnementen van luisteraars en inkomsten uit audio-advertenties. Volgens de website heeft het 34 miljoen abonnees en 150 miljoen luisteraars, voornamelijk in Noord-Amerika. Het aanbod is heel breed, van muziek en typisch Amerikaanse talk-radioshows, tot sportverslaggeving en live concerten. Het is dus vergelijkbaar met Spotify, maar dan met een heleboel radiozenders erbij inbegrepen.

Het businessmodel is daarmee vrij duidelijk. Het geld komt binnen via abonnementen en advertenties. De kosten bestaan vooral uit de productie van de audiocontent en het onderhoud van het technologieplatform en de satellieten waarmee het die content verspreidt.

Lang niet slecht

Dan de cijfers. Voor een eerste globale blik daarop kunt u daarvoor terecht op websites zoals Morningstar en Finchat die financiële data van beursbedrijven verzamelen. Lijkt die eerste blik beloftevol, dan kun je daarna dieper graven in de jaarrapporten van het bedrijf zelf.

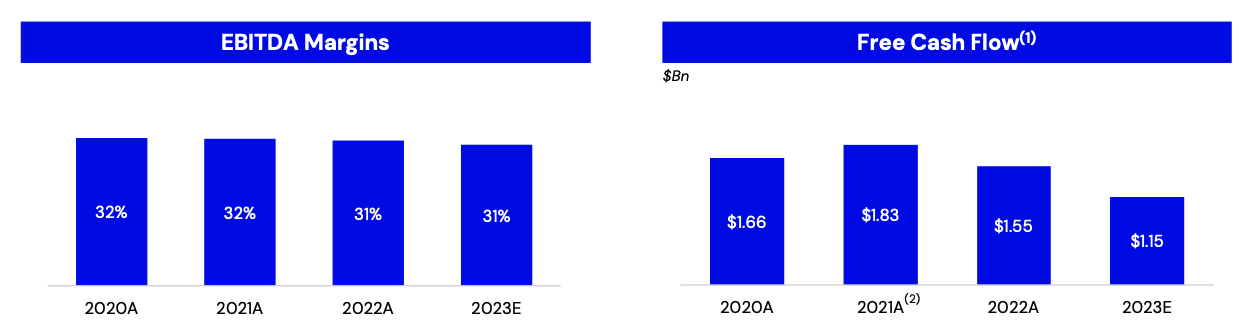

Het is duidelijk een business met gezonde marges. De brutomarge schommelt rond 50 procent. De bedrijfskasstroom (ebitda) ligt de laatste jaren structureel boven 25 procent en de nettowinst kleurt ook altijd zwart, met nettomarges tussen 10 en 15 procent. Ook de vrije kasstroom zit goed, al is die de laatste vijf jaar niet meer gegroeid. Het bedrijf heeft die cash wel ingezet voor de inkoop van eigen aandelen en uitzonderlijke dividenden. Door hogere investeringen is dat in 2023 lager uitgevallen.

Ook op de omzet zit geen overdreven groei meer. In de afgelopen tien jaar is die met 10 procent per jaar gegroeid. In de laatste drie jaar is dat vertraagd naar 4 procent. Drie kwart van de omzet komt uit abonnementen en de rest uit advertenties.

Het rendement op ingezette middelen (ROIC of return on invested capital) geeft een idee hoe efficiënt Sirius XM zijn middelen inzet. Momenteel schommelt die rond 15 procent. Tegenover de structureel negatieve ROIC’s van Spotify, de meest voor de hand liggende concurrent om mee te vergelijken, brengt Sirius het er lang niet slecht vanaf. Andere vergelijkbare spelers zoals Universal Music Group en Warner Music Group, doen het dan weer iets beter met ROIC’s van rond 10 procent, maar die hebben deels een ander businessmodel en noteren tegen hogere waarderingen dan Sirius XM.

Buffett als mediaspecialist

Wat ons meteen bij de laatste check brengt: de waardering. Tegenover concurrenten staat Sirius dus lager gewaardeerd, maar die andere spelers tekenen een iets hogere groei op. Tegenover zijn eigen waarderingen uit het verleden noteert Sirius dan weer betrekkelijk laag. Over de afgelopen vijf jaar was de koers-omzetverhouding 3, terwijl het nu tegen 2 noteert. Voor de koers-winstverhouding is dat respectievelijk 66 en 15. Er kunnen natuurlijk goede redenen zijn voor die historisch lage waardering. Daar is diepgaandere analyse voor nodig.

Wat zeggen die snelle eerste indrukken als geheel? Dat hangt af van welk type belegger ernaar kijkt. Ik persoonlijk word er warm noch koud van. Er zijn dingen die me aanspreken: de hoge marges, het duidelijke businessmodel, de schijnbaar aanvaardbare waardering, het is een cashmachine. Maar er zijn ook dingen die ik verder zou willen uitzoeken: zoals het waarom achter die schijnbaar lage waardering, of er nog groei in de pijplijn zit, of het bedrijf weer in een hoger tempo eigen aandelen zal inkopen, enzovoort.

Misschien is dat warm-noch-koudgevoel ook de reden waarom het maar 0,06 procent van Berkshires portefeuille uitmaakt. Hoewel, Buffett-kenner en value-goeroe Bruce Greenwald zegt dat het orakel van Omaha zijn grootste successen haalt in de sectoren waar hij echt specialist in is, en media is er daar een van. Wie ben ik dan om dat dan tegen te spreken?

Fout opgemerkt of meer nieuws? Meld het hier