Sluit u een woonkrediet af om de bouw van een nieuwe woning te financieren, dan neemt u het leenbedrag in principe op in meerdere schijven. Welke kosten zijn daaraan verbonden?

Wanneer u een woonkrediet afsluit voor de aankoop van een bestaande woning, dan neemt u meteen het volledige leenbedrag op om de verkoper te kunnen betalen. De regel is in principe dat het hele bedrag vrijkomt zodra de kredietopeningsakte bij de notaris verleden is. Voor de betaling van het voorschot (bij het ondertekenen van het compromis) dient u – naargelang de bank – mogelijk wel vooraf uw eigen vermogen aan te spreken.

Bij een nieuwbouw is de situatie anders. Wanneer u voor de financiering daarvan een woonkrediet aangaat, heeft u het geleende geld niet onmiddellijk in zijn totaliteit nodig. De werken gebeuren immers gefaseerd, waardoor de facturen van de aannemers of de leveranciers een na een binnenkomen en dus gespreid kunnen worden betaald.

Doorgaans betaalt de kredietgever het leenbedrag uit in verschillende schijven, naargelang de voortgang van de bouwwerken. Daarvoor hanteert hij eventueel een schema. Dat kan er als volgt uitzien:

- U ontvangt 5 procent na het vervullen van alle opschortende kredietvoorwaarden.

- Vervolgens wordt 15 procent van het geleende bedrag ter beschikking gesteld wanneer de ruwbouw ongeveer voor de helft af is.

- Nog eens 20 procent krijgt u op uw rekening gestort wanneer op basis van de facturen blijkt dat de ruwbouw klaar is (zonder dak).

- De volgende schijf van 10 procent komt vrij wanneer er een dak op uw woning is geplaatst. Op dat moment heeft u dus de helft van de toegekende lening ontvangen.

- In een volgende fase kunt u nogmaals over 10 procent van het totaalbedrag beschikken zodra de leidingen en het buitenschrijnwerk geplaatst zijn.

- De volgende 10 procent verschijnt op uw zichtrekening wanneer de plafonds afgewerkt zijn.

- Uw woning nadert stilaan zijn voltooiing: u bent aan het stadium van de binnenafwerking gekomen. Voor de materialen en het plaatsen van de vloeren krijgt u nog eens 10 procent.

- Sanitaire installaties en verwarming vertegenwoordigen opnieuw 10 procent.

- En zo bent u bij de laatste 10 procent aanbeland: die krijgt u in theorie wanneer het binnenschrijnwerk geplaatst is.

Aankoop op plan

Bij de aankoop van een woning op plan – de zogeheten sleutel-op-de-deurformule – maakt uw bank het geleende geld eveneens stelselmatig vrij naarmate de werken vorderen. Het vrijgeven van de schijven is meestal gespreid over een termijn van 24 maanden.

Bij de ondertekening van het compromis mag de bouwpromotor u een voorschot vragen van maximaal 5procent van de totale kostprijs. Dat is zo vastgelegd in de wet-Breyne. Bij de ondertekening van de notariële akte betaalt u de grondprijs (plus de registratierechten daarop). Daarna mag de promotor u enkel facturen sturen van werken die al werden uitgevoerd.

Reserveringsprovisie

Ook al neemt u uw woonkrediet in schijven op, de bank zet meteen het totale bedrag opzij. Op die manier komt het geld meteen vrij wanneer u een factuur dient te betalen. Daarvoor rekent de kredietgever een reserveringsprovisie (ook reserveringsvergoeding of -commissie genoemd) aan. Het betreft een percentage dat berekend wordt op het nog niet opgenomen bedrag na een bepaalde periode.

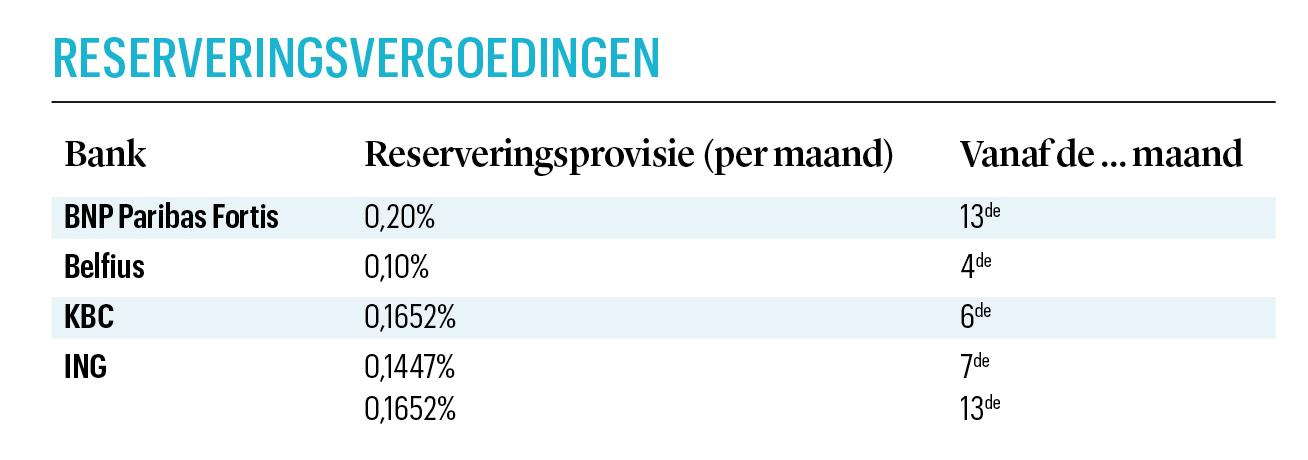

Elke kredietgever berekent die provisie op zijn eigen manier. De maandelijkse rentevoet ligt meestal tussen 0,15 en 0,25 procent, wat overeenkomt met een jaarrente tussen 1,81 en 3,04 procent. Maar ook het tijdstip waarop de reserveringsprovisie in werking treedt, varieert naargelang de bank: bij de ene is dat bijvoorbeeld al vanaf het begin van de vierde maand, bij de andere pas vanaf de dertiende maand.

Vergelijken loont

Het loont dus zeker de moeite om navraag te doen naar de exacte voorwaarden bij de vergelijking van de verschillende marktspelers.

De marktleider BNP Paribas Fortis hanteert bijvoorbeeld een reserveringsprovisie van 0,20 procent per maand (of 2,43% op jaarbasis) op het niet opgenomen kredietgedeelte vanaf de dertiende maand. De eerste twaalf maanden na de ondertekening van de akte zijn dus ‘gratis’. De provisie is opeisbaar op het einde van de maand die volgt op de maand waarin ze berekend werd, en dat gedurende een periode van maximaal twee jaar.

In sommige gevallen rekent BNP Paribas Fortis geen reserveringsprovisie aan. Meer bepaald: wanneer uw woning een bepaald energieprestatieniveau behaalt.

Bij Belfius betaalt u gedurende de eerste drie maanden geen reserveringsprovisie. Vanaf de vierde maand na de ondertekening van de akte betaalt u 0,10 procent per maand (of 1,21% op jaarbasis) op het bedrag dat u nog niet heeft opgenomen. De provisie is daar dus lager dan bij BNP Paribas Fortis, maar ze wordt al vroeger aangerekend.

KBC houdt vanaf de zesde maand een reserveringsprovisie van 0,1652 procent per maand in, wat neerkomt op een jaarrente van 2 procent.

ING vermeldt in zijn voorwaarden een ‘vergoeding voor de terbeschikkingstelling van het kapitaal’ van 1,75 procent vanaf de zevende tot en met de twaalfde maand, en van 2 procent vanaf de dertiende maand. Maar in tegenstelling tot bij de andere banken gaat het hier om jaarrentes. Berekenen we de maandrentes, dan komen we uit op respectievelijk 0,1447 en 0,1652 procent

In de praktijk

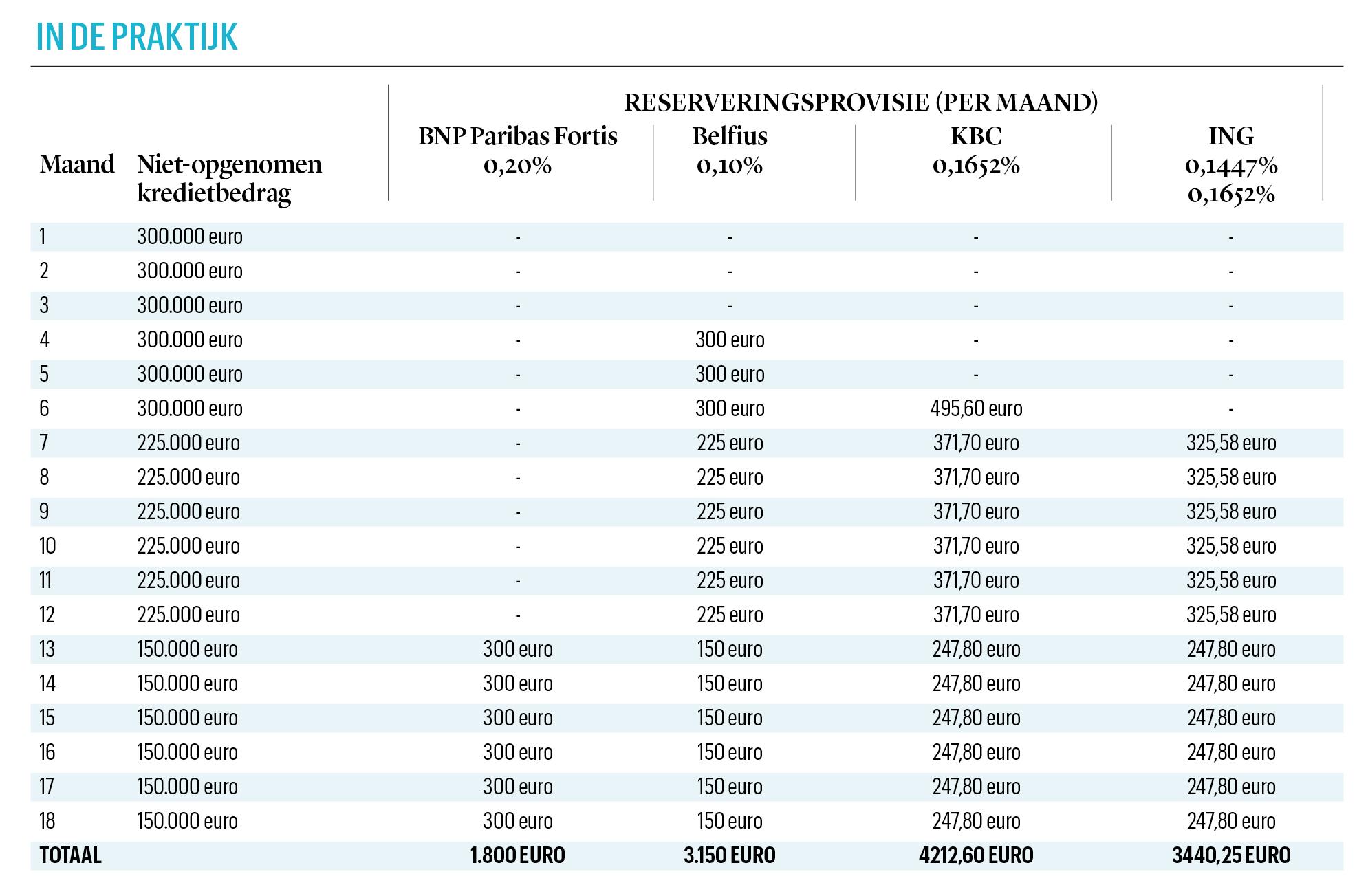

Stel dat u een bedrag van 300.000 euro heeft geleend, waarvan u na een halfjaar 75.000 euro opneemt, en zes maanden later nog eens 75.000 euro. De resterende 150.000 euro wordt opnieuw zes maanden later in één keer op uw rekening gestort. Naargelang de gekozen bank betaalt u dan een reserveringsprovisie tussen 1.800 en 4.212,60 euro.

Conclusie: het is dus belangrijk om – naast de algemene rentetarieven van woonkredieten – ook de reserveringsprovisies van de verschillende kredietgevers te vergelijken.

Opnametermijn

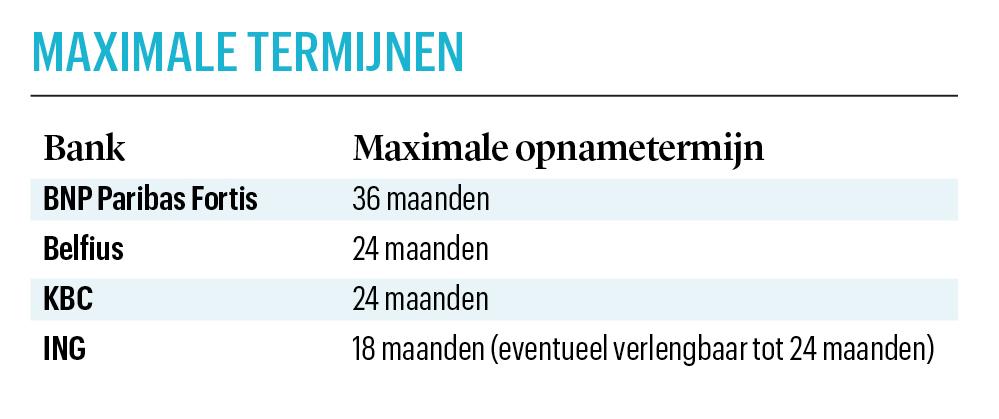

Weet ook dat u – tot op het moment waarop het kredietbedrag volledig is opgenomen – enkel intresten hoeft te betalen op de al opgenomen bedragen (mogelijk moet u zo’n uitstel wel expliciet aanvragen). U start dus pas met het terugbetalen van het kapitaal wanneer het leenbedrag in zijn totaliteit is opgenomen. Op die manier vermijdt u dat u bijvoorbeeld nog huurgeld moet betalen voor uw huidige woning en tegelijkertijd al aflossingen moet doen voor uw nieuwe woonst in aanbouw. Maar het is uiteraard niet de bedoeling gedurende een lange tijd een aanzienlijk niet-opgenomen bedrag aan te houden. Banken hanteren dan ook maximale termijnen waarbinnen u het geleende geld dient op te nemen. Die opnameperiodes verschillen ook weer van bank tot bank.