Steunmaatregelen coronacrisis: waarom maken kmo’s zo weinig gebruik van de overbruggingskredieten?

Het federale bankenplan werd midden juli aangepast om de kredietverstrekking door de banken aan kmo’s te verzekeren. Maar ook van die bazooka 2.0 wordt voorlopig weinig gebruikgemaakt. Hebben onze bedrijven dan geen liquiditeitsproblemen?

Flashback naar maart 2020. De corona-epidemie duwt het land in lockdown. Ondernemingen moeten de deuren sluiten en zien hun omzet en hun cashflow in elkaar stuiken. Minister van Financiën Alexander De Croo (Open Vld) tekent, in samenwerking met de Nationale Bank en de banksector, een noodplan uit om bedrijven zuurstof te geven.

Dat federale bankenplan bestaat uit twee delen. Enerzijds verlenen de banken uitstel van betaling aan particulieren voor hypothecaire leningen en consumentenkredieten, en aan bedrijven voor de kapitaalaflossingen van hun ondernemingskrediet. Dat systeem werkt prima, er wordt massaal gebruik van gemaakt. Eind augustus stonden meer dan 120.000 woonkredieten op pauze voor een bedrag van 12,8 miljard euro. 136.000 ondernemingskredieten kregen uitstel van betaling voor een bedrag van 23,4 miljard euro. In meer dan 80 procent van de gevallen gaat het om kmo’s en zelfstandigen.

“Samen met de maatregelen voor tijdelijke werkloosheid en het uitstel van belasting-, btw- en RSZ-verplichtingen heeft het moratorium veel ondernemingen tijd en zuurstof gegeven”, zegt Philippe Artois, financieringsspecialist voor kmo’s en familiebedrijven bij Deloitte Private. “Voor bedrijven die zwaar werden getroffen door de lockdown of die over weinig buffers beschikten, was het uitstel van betaling hoogst welkom.”

Intussen is het betalingsuitstel verlengd tot eind december, zowel voor particulieren als bedrijven. Maar die verlenging gebeurt niet automatisch. “Klanten moeten dat uiterlijk op 20 september bij hun bank aanvragen”, benadrukt Johan Bortier, directeur van de studiedienst van de zelfstandigenorganisatie Unizo.

Waterpistool

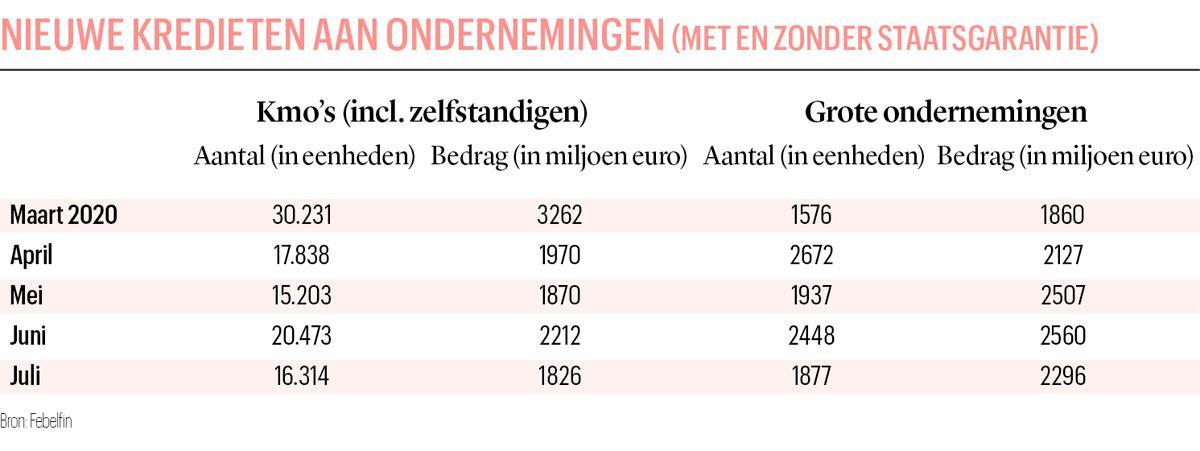

Het tweede deel van het bankenplan loopt bijlange niet zo goed als de moratoria. Het gaat om een portefeuille van 50 miljard euro, die in april werd gecreëerd voor overbruggingskredieten die de banken aan bedrijven verschaffen, en waarvoor de overheid zich garant stelt. Het instrument werd gemeenzaam ‘de bazooka’ genoemd, wellicht in de hoop dat alle liquiditeitsproblemen zouden worden weggeblazen door er 50 miljard tegenaan te gooien.

De bazooka bleek in de praktijk echter een waterpistool te zijn. Er zijn voor amper 1 miljard euro nieuwe kredieten met een overheidswaarborg verstrekt, schatten experts. Het systeem had belangrijke minpunten. Zo gold het enkel voor kredieten tot maximaal een jaar. Dat bleek al snel een te korte periode. “De impact van de coronacrisis zal langer voelbaar zijn dan gedacht”, zegt Artois. “Sommige bedrijven konden onmogelijk al na een jaar het krediet volledig terugbetalen. Ze dreigden met een herfinancieringsrisico opgezadeld te raken.”

Bovendien was de stimulans voor de banken klein. De overheidsgarantie trad pas in werking nadat de banken 3 procent van de globale kredietverliezen zelf hadden geslikt. De maximale rente van de kredieten werd vastgelegd op 1,25 procent, inclusief de vergoeding voor de overheidswaarborg (25 of 50 basispunten, in functie van de grootte van de onderneming). Die vergoeding gaat naar de staat, niet naar de banken. Kortom, de banken hadden amper een winstmarge en draaiden zelf op voor de eerste verliezen.

Grotere garantie

Midden juli keurde de regering een nieuwe regeling goed, die aan die tekortkomingen tegemoetkomt. In de portefeuille van 50 miljard is 10 miljard euro uitgetrokken voor kredieten met een looptijd van maximaal drie jaar, specifiek voor kmo’s (maximaal 250 personeelsleden en tot 50 miljoen euro omzet). “De langere looptijd beantwoordt veel beter aan de financieringsbehoefte van kmo’s”, zegt Bortier.

De bazooka 2.0 is ook interessanter voor de banken. De overheid garandeert nu bij elk individueel krediet vanaf de eerste euro 80 procent van het kredietbedrag. De rente voor de kredieten is opgetrokken tot maximaal 2 procent, exclusief de vergoeding voor de overheidsgarantie.

Volgens Johan Guldix, senior adviseur bij Voka, zijn de bedrijven tevreden met de nieuwe regeling, al is de vraag nog beperkt: “Het aangepaste bankenplan is vrij nieuw. Voorlopig krijgen wij geen signalen van grote liquiditeits- of solvabiliteitsproblemen bij onze leden. De vraag is nog klein, maar ik verwacht dat ze in het najaar zal aanzwellen.”

Johan Bortier denkt dat vooral bedrijven in zwaar getroffen sectoren een beroep zullen doen op de bazooka 2.0: “Bedrijven in de evenementenbranche, de horeca en de non-foodretail. Kleding- en schoenwinkels bijvoorbeeld moeten hun nieuwe collectie bestellen, maar hebben daar vaak onvoldoende geld voor. Nu de overheid 80 procent van de eventuele verliezen voor haar rekening neemt, hoop ik dat de banken er voluit tegenaan gaan, om de kmo’s en de zelfstandigen uit alle branches te ondersteunen.”

Afwachten

Toch is de vraag naar kmo-kredieten van de tweede bazooka laag, bevestigt Philippe Artois. “De overheidsmaatregelen hebben veel bedrijven zuurstof gegeven, waardoor ze nu een beetje de kat uit de boom kijken. Zolang de nood aan bijkomende financiering niet acuut is, wacht men af.”

Artois waarschuwt voor een vals gevoel van veiligheid: “Veel bedrijven hebben de voorbije maanden veel werk gehad om hun orderportefeuille uit te voeren, maar ze moeten verder kijken. Wat met het orderboek voor volgend jaar? Zijn er voldoende middelen voor de normale afbetalingen als de moratoria aflopen? Het wordt een belangrijk najaar. Als de nervositeit opnieuw toeneemt, verwacht ik een toename van de kredietvraag, en dan kan de bazooka het verschil maken.”

Tegelijk merkt Artois dat de banken strenger toekijken op de kredietvoorwaarden en de cijfers, en dat kan een rem zetten op de kredietverstrekking: “De banken zijn selectiever en kijken nauwer toe op parameters zoals de verhouding tussen de nettoschuldgraad en de bedrijfscashflow. Elk dossier staat of valt met de terugbetalingscapaciteit. In sommige gevallen eisen de banken een grotere inspanning van de aandeelhouders, of hogere waarborgen.”

“Bedrijven die wendbaar zijn en hun businessmodel herdenken, hoeven zich weinig zorgen te maken. Zij zullen wel een krediet krijgen”, besluit Artois. “Maar voor wie bij de pakken blijft zitten, zal het minder vanzelfsprekend worden.”

De adviseur van Deloitte Private raadt zijn klanten aan proactief te bekijken of bijkomende financiering nodig is, en welke vorm die het best aanneemt. “Niet-bancaire financiering zal wellicht aan belang winnen. Er is heel wat interesse voor de achtergestelde leningen die PMV aanbiedt. Ook familyoffices en bevriende ondernemers zijn een alternatief.”

10 procent van de bedrijfsreserves is al opgevreten

Ondernemersorganisaties en banken zien voorlopig weinig bedrijven met reële liquiditeitsproblemen. Dat betekent dat de steunmaatregelen van de overheid, zoals de tijdelijke werkloosheid en het betalingsuitstel, werken, en dat de buffers van de bedrijven voorlopig volstaan. Volgens een recente analyse van Trends Business Information (TBI) had het Belgische bedrijfsleven voor de coronacrisis 655 miljard euro aan reserves opgebouwd. Eind augustus was daarvan zeker 65 miljard euro, of 10 procent, in rook opgegaan, berekende TBI. Meer dan 122.000 Belgische ondernemingen zouden onder de solvabiliteitsdrempel van 15 procent zitten.

Fout opgemerkt of meer nieuws? Meld het hier