Elke schenking van een onroerend goed gebeurt via een notariële akte, en wordt daardoor automatisch geregistreerd. Bij een schenking van roerende goederen is zo’n registratie niet verplicht. Toch kan die nuttig zijn.

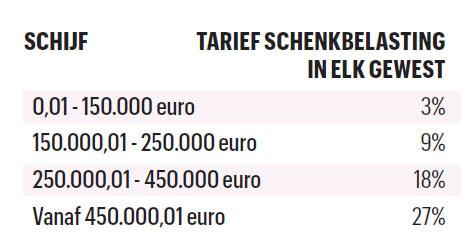

Als u in België onroerende goederen, zoals een woning of een bouwgrond, wilt schenken, dan moet u daarvoor altijd een notaris inschakelen. Die stelt de akte op en registreert ze officieel. De begunstigde betaalt dan sowieso een schenkbelasting. De tarieven voor onroerende goederen zijn sinds 2018 dezelfde in het hele land. Ze zijn progressief, en stijgen dus naargelang het geschonken bedrag. Voor schenkingen in rechte lijn en tussen partners gelden de tarieven in onderstaande tabel.

Overlijdt de schenker binnen een periode van drie jaar na de schenking, dan moet de begunstigde de woning of de bouwgrond vermelden in de aangifte van de nalatenschap. De begunstigde betaalt daarop geen erfbelasting, maar de waarde ervan wordt wel in aanmerking genomen voor de berekening van de erfbelasting op de overige onroerende goederen die zich nog in de nalatenschap zouden bevinden.

Roerende schenking

Roerende goederen, zoals geld, aandelen, kasbons, juwelen of schilderijen, kunnen geschonken worden bij notariële akte, maar evengoed onderhands met een handgift (de overhandiging van een geldsom) of een bankgift (een overschrijving van geld).

Kiest u ervoor daarvoor een notaris in te schakelen, dan is die eveneens verplicht de akte te registreren. Ook in dat geval moet de begunstigde dus een schenkbelasting betalen. Op roerende goederen zijn vlakke tarieven van toepassing. Het percentage varieert dus niet naargelang de waarde van het geschonken goed, maar er zijn wel verschillen naargelang het gewest. Voor roerende schenkingen in rechte lijn en tussen partners gelden onderstaande tarieven:

Op de schenking wordt het tarief toegepast van het gewest waar de schenker op dat ogenblik zijn of haar fiscale woonplaats heeft. Heeft de schenker in de vijf jaar voorafgaand aan de schenking in verschillende gewesten gewoond, dan is de toepasselijke schenkbelasting die van het gewest waar hij of zij in die periode het langst fiscaal gedomicilieerd was.

Sinds 15 december 2020 moet ook een roerende schenking via een buitenlandse (in het verleden was dat vaak een Nederlandse) notaris verplicht geregistreerd worden in België. De zogenoemde kaasroute en het bijbehorende fiscale voordeel is daardoor definitief verdwenen.

Maar een roerende schenking kan dus ook buiten de notaris om. U kiest er dan zelf voor of u die al dan niet laat registreren.

Wel registreren?

Wanneer u ervoor opteert de onderhandse schenking eigenhandig te registreren, dan moet u een schriftelijk bewijs van de transactie opstellen. Zo’n document hoeft niet aan vormvoorwaarden te voldoen, maar er moet wel duidelijk uit blijken dat u een schenking doet en dat de begunstigde die aanvaardt. Ook het geschonken goed en de waarde ervan, uw woonplaats tijdens de afgelopen vijf jaar en de datum van de schenking moeten vermeld zijn. Meer informatie vindt u hier.

De eigenlijke registratie gebeurt door de schenker of door de begunstigde in een plaatselijk kantoor Rechtszekerheid van de federale overheidsdienst Financiën. Vervolgens zal de begunstigde een betalingsuitnodiging ontvangen voor de afrekening van de gebruikelijke schenkbelasting. De geschonken goederen verdwijnen dan definitief uit het vermogen van de schenker, waardoor daarop geen erfbelasting meer verschuldigd is op het moment van zijn of haar overlijden.

Een bijkomend voordeel van zo’n registratie is het feit dat de schenking nadien niet meer kan worden betwist. De begunstigde kan zo bijvoorbeeld aan bemoeizieke familieleden bewijzen dat hij of zij wel degelijk de rechtmatige eigenaar is van hetgeen geschonken is, of aan de waakzame fiscus aantonen dat het het ontvangen geldbedrag is gebruikt om een belangrijke aankoop te financieren, waardoor een hogere raming van de belastbare inkomsten van de begunstigde vermeden wordt.

Niet registreren?

Kiest u ervoor het bewijs van de onderhandse roerende schenking niet te registreren? Dan betaalt de begunstigde geen schenkbelasting. Dan blijven de geschonken goederen wel nog deel uitmaken van uw vermogen, wanneer u binnen een bepaalde ‘risicoperiode’ na de schenking overlijdt. De goederen moeten dan aangegeven worden in de aangifte van uw nalatenschap. Ze worden vervolgens onderworpen aan erfbelasting, net alsof de schenking nooit heeft plaatsgevonden.

In het Vlaams en het Brussels Hoofdstedelijk Gewest bedraagt de risicoperiode drie jaar. Tot voor kort was dat in Wallonië ook het geval, maar de Waalse regering verhoogde de termijn voor niet-geregistreerde roerende goederen op 1 januari 2022 tot vijf jaar. Met die nieuwe fiscale maatregel wil ze de registratie van schenkingen aanmoedigen. Ze viseert evenwel enkel roerende schenkingen vanaf begin dit jaar. De risicoperiode van drie jaar blijft dus ook in Wallonië van toepassing op alle roerende schenkingen van vóór 1 januari 2022.

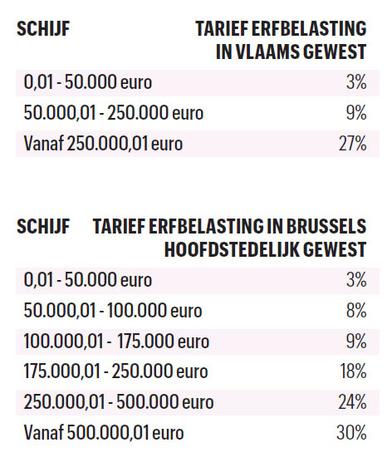

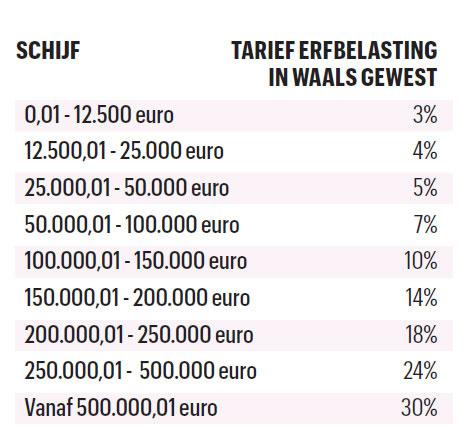

Overlijdt u als schenker dus binnen de drie (in Vlaanderen en het Brussels Hoofdstedelijk Gewest) of vijf jaar (in Wallonië), dan is de begunstigde erfbelasting verschuldigd op de geschonken goederen. De tarieven zijn progressief en verschillen naargelang het gewest. U vindt ze hieronder voor erfenissen in rechte lijn en tussen partners.

Een bijkomend nadeel van de niet-registratie van een onderhandse roerende schenking is het feit dat de begunstigde geen bewijs van eigendomsrecht heeft, en daardoor minder rechtszekerheid geniet. De fiscus kan dan achteraf bijvoorbeeld vervelende vragen stellen over de afkomst van de gekregen middelen.

Het kan ook later

Goed om weten is dat u een onderhandse roerende schenking ook nog na de schenking kunt registreren. Zowel de schenker als de begiftigde kunnen daartoe het initiatief nemen. “Als je ervoor kiest de schenking niet onmiddellijk te registreren, is het raadzaam toch al meteen een schriftelijk bewijs daarvan op te stellen en bij te houden”, adviseert notaris Maarten Duytschaever, woordvoerder van Notaris.be. “Wanneer uw gezondheid plots verslechtert, dan kan dat document alsnog aan een kantoor Rechtszekerheid overgemaakt worden, om zo erfbelasting bij een overlijden te vermijden.”