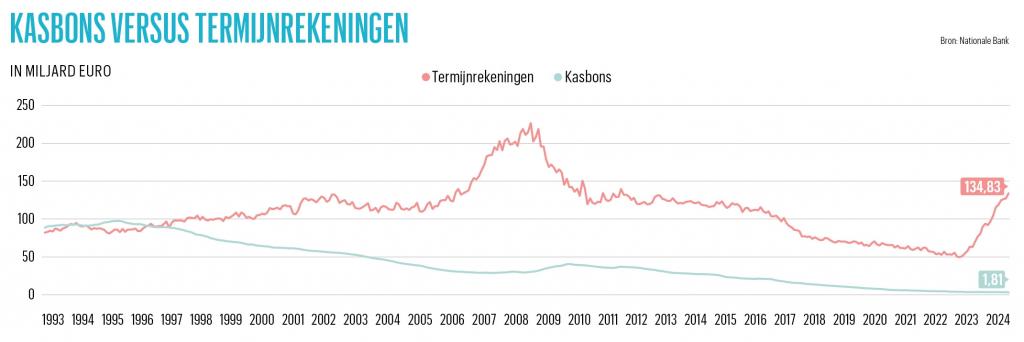

Vorig jaar zagen de banken met de uitgifte van de fiscaalvriendelijke staatsbon 22 miljard euro wegvloeien. Ze zijn erop gebrand dat geld weer binnen te halen wanneer die staatsbon in september vervalt. Sommige banken gooien daarvoor een spaarproduct in de strijd waarvan niemand de heropleving nog had verwacht: de kasbon.

Wie had ooit gedacht dat we nog eens een artikel zouden wijden aan de kasbon? Het product leek een zachte dood gestorven (lees ook: Wat is een kasbon?). En net nu maakt Marc Raisière, de CEO van Belfius, bekend dat de bank de kasbon als financieel product gaat herlanceren. “De kasbon verdient opnieuw een plaats in de vitrine van financiële instellingen”, zegt hij in een interview met Trends.

“Eigenlijk zijn kasbons nog een hele tijd beschikbaar gebleven, maar er was gewoon geen interesse meer voor”, legt Olivier Goerens, directeur Marketing & Sales Investments, Private Banking en Wealth Management van Belfius, uit. “Dat had vooral te maken met de rente-evolutie. Vanaf 2011 is de marktrente onafgebroken gezakt, en gedurende enkele jaren was ze zelfs negatief. In die context van historisch lage rentetarieven wilde niemand nog kasbons kopen. Er waren andere beleggingsmogelijkheden met hogere rendementen.”

Sinds medio 2022 zijn de centrale banken, in hun strijd tegen de inflatie, de rente weer beginnen op te trekken. Dat gebeurde vrij snel en vrij fors. “Daardoor werden vastrentende producten weer aantrekkelijk”, zegt Goerens. “We zagen in de beleggingsportefeuilles een shift naar obligaties en obligatiefondsen. Toen al speelden we met het idee de kasbon als volwaardig alternatief te herlanceren. Maar intussen had de FSMA beslist dat er voor de uitgifte van kasbons een prospectus moet worden opgesteld. Daarover zijn de gesprekken nu in een laatste fase.”

Eén van de oudste

De bedoeling is dat Belfius vanaf begin april weer kasbons actief aanbiedt aan de klanten, zegt Goerens. De bank mikt daarmee in de eerste plaats op de gewone retailklant – Jan met de pet, zeg maar. Goerens: “De kasbon is een zeer eenvoudig product, dat voor iedereen gemakkelijk te begrijpen is en toegankelijk is voor het grote publiek. Het vereist geen specifieke beleggingskennis. Een kasbon is één van de oudste financiële producten. Het Gemeentekrediet (één van de instellingen waaruit Belfius ontstond, nvdr) had in het verleden een sterke traditie en reputatie als uitgever van kasbons.”

‘De kasbon is een zeer eenvoudig product, dat voor iedereen gemakkelijk te begrijpen is. Het vereist geen specifieke beleggingskennis’

Maar het product heeft meer voordelen dan enkel eenvoud, beklemtoont Goerens: “Wij gaan opnieuw alle looptijden tussen één en tien jaar aanbieden. Dat maakt het voor de particuliere investeerder mogelijk zijn vermogen te spreiden over verschillende looptijden. We zien vooral potentieel bij klanten die de voorbije jaren de stap niet durfden te zetten naar beleggingsproducten en -fondsen. Wie zijn geld op een zicht- of spaarrekening liet staan, zal nu misschien wel in kasbons willen stappen.”

Het geloof in de kasbon als interessant product voor de klant heeft ook te maken met de visie van Belfius op de rente-evolutie. CFO Johan Vankelecom legde op een persmeeting uit dat hij er rekening mee houdt dat de ECB vanaf dit najaar haar beleidsrente begint te verlagen. Dat zou leiden tot een lagere kortetermijnrente. De langetermijnrente daarentegen zou stabiliseren op haar huidig peil van 2,5 tot 3 procent. Terwijl de rente op de spaarboekjes vooral de kortetermijnrente volgt, kan de rente op de middellange tot lange termijn via kasbons vastgeklikt worden. In die context kan het kopen van een kasbon interessanter zijn dan het geld op een spaarrekening te laten staan.

Goerens zegt dat Belfius met de kasbons op klanten van alle leeftijden mikt, maar hij beseft dat vooral de oudere generatie vertrouwd is met het product: “Voor ouderen is de kasbon een bekend vastrentend product. Jongeren durven meer risico’s te nemen en beleggen vooral in indexfondsen. Zij weten soms ook niet wat een kasbon precies is. In onze agentschappen hebben we een vormingstraject opgezet, omdat sommige medewerkers nog nooit een kasbon verkocht hebben.”

Ook Michael Anseeuw, de CEO van BNP Paribas Fortis, ziet brood in de herlancering van de kasbon. De grootste bank van het land plakt er nog geen datum op, maar is wel degelijk van plan opnieuw kasbons op de markt te brengen. “Klanten vragen het gewoon”, zegt Anseeuw. “Voor een hele generatie Belgen is de kasbon het bekendste financieel product.” Hij ziet er ook een voordeel in voor de bank: “Je kunt op elke tranche een maximumbedrag kleven, waardoor je als bank makkelijker een fundingplan kunt opstellen. Zeker als men de getrouwheidspremie op het spaarboekje zou afschaffen, kan de kasbon bijdragen tot de stabiliteit van de balans.”

En omdat de kasbon een effect is en geen deposito, is er nog een voordeel voor de bank: kasbons zijn, in tegenstelling tot spaar- of termijndeposito’s, niet onderhevig aan de bankentaks.

Kasbon of termijnrekening?

Een kasbon valt eigenlijk het best te vergelijken met een termijnrekening. Waarom dan niet gewoon termijnrekeningen aanbieden aan de klanten? “Dat doen we”, antwoordt Goerens. “Maar termijnrekeningen hebben doorgaans maar een korte looptijd, één jaar of minder. “Wie op langere termijn wil beleggen, kan bij Belfius kiezen voor een obligatie of een kasbon. Maar obligaties zijn niet altijd beschikbaar. Bij kasbons werken we bovendien met inschrijvingsperiodes van vijftien dagen. Zodra we de rentevoet bepaald hebben, blijft die gedurende vijftien dagen gelden. Bij termijnrekeningen kunnen we in principe elke dag de aangeboden rentevoet aanpassen.”

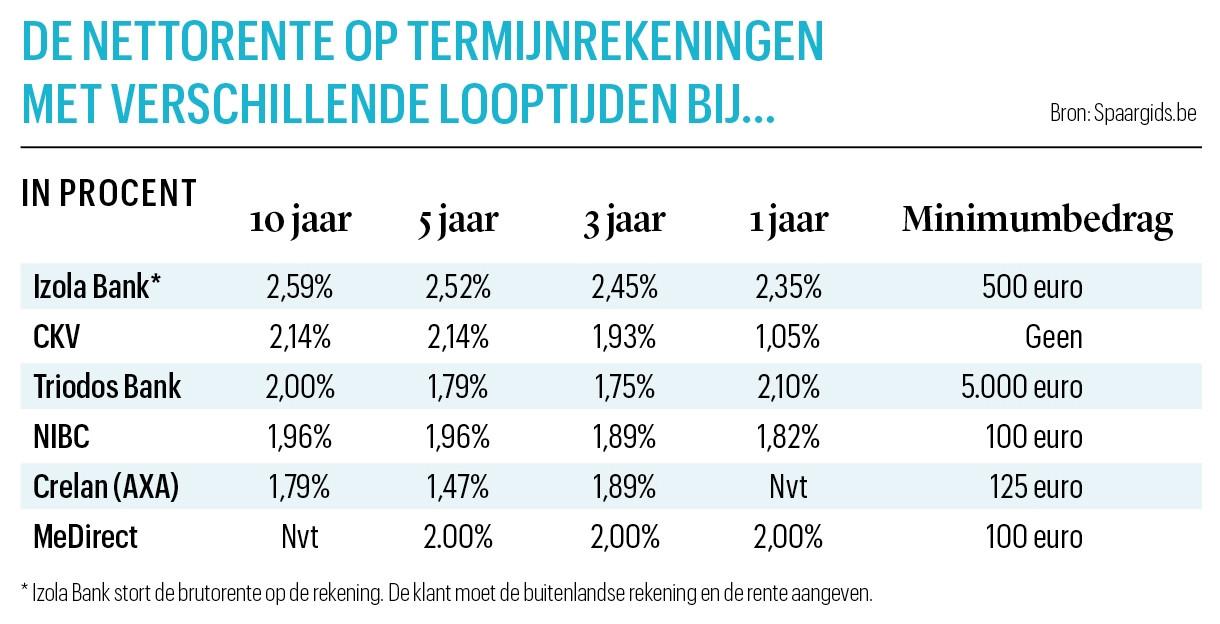

Niet alle banken beperken de looptijd van hun termijnrekeningen. Er zijn er ook een aantal die termijnrekeningen tot tien jaar aanbieden, en nog meer met een looptijd van één tot vijf jaar (zie tabel). Niet iedereen maakt de rentevoet publiek. Vooral de grootbanken hebben er een gewoonte van gemaakt daarover met de klant te onderhandelen. Dat gebrek aan transparantie wordt hen aangewreven.

“Termijnrekeningen zijn bij BNP Paribas Fortis, net als woonkredieten, typisch zo’n product waarover onderhandeld wordt tussen de bank en de klant”, verdedigt Anseeuw zich. “De rentevoet wordt vastgelegd in functie van de middelen en het profiel van de klant. Kasbons hebben het voordeel dat de rentevoet bekend is, voor iedereen geldt, en dat er vanaf kleinere bedragen voor heel diverse looptijden kan worden ingeschreven.”

Wat de klant wel moet weten, is dat de liquiditeit van kasbons zeer beperkt is. Wie tussentijds zijn geld nodig heeft, kan derhalve voor een onprettige verrassing komen te staan. Kasbons zijn niet zo vlot verhandelbaar als aandelen, obligaties of andere instrumenten op een effectenrekening. Spaarders die toch van hun kasbon afwillen, of een bestaande willen kopen, kunnen daarvoor terecht op de Expert Market van Euronext. Dat is de opvolger van de vroegere openbare veilingen voor niet-beursgenoteerde effecten.

‘In onze agentschappen hebben we een vormingstraject opgezet, omdat sommige medewerkers nog nooit een kasbon verkocht hebben’

Daar wordt enkel op dinsdag gehandeld. Dan worden de koop- en verkooporders van kasbons of andere effecten gematcht die klanten de week voordien aan hun brokers of banken hebben doorgegeven. Let wel, niet elke bank of broker handelt op de Expert Market. Controleer dat op voorhand als u denkt toch ooit van uw kasbon af te willen en weet dat daar kosten aan verbonden zullen zijn. Dat is ook zo bij een termijnrekening die stopgezet wordt. De bank rekent dan een wederbeleggingsvergoeding aan. Maar dat gebeurt heel zelden.

Strijd om het spaargeld

Volgens waarnemers heeft de wedergeboorte van de kasbon veel te maken met de concurrentie van de staatsbon, die de banken pijn doet. ‘Staatsbon’, ‘kasbon’: marketinggewijs klinkt dat niet onlogisch.

Goerens wil evenwel niet gezegd hebben dat er een rechtstreeks verband bestaat: “Belfius wil een breed aanbod aan renteproducten kunnen aanbieden, gaande van spaarrekeningen over termijnrekeningen tot kasbons en obligaties. Hoe meer wapens we in de strijd kunnen gooien, hoe beter. Op 4 september komt de fiscaalvriendelijke Van Peteghem-staatsbon op vervaldag. Ik vermoed dat elke bank zich zal positioneren om minstens het weggevloeide geld terug te winnen. Bij Belfius willen wij dat doen door een breed pakket beleggingsmogelijkheden aan te bieden, en de kasbon kan daarin een belangrijke rol spelen.”

Ook Michael Anseeuw van BNP Paribas Fortis wil de kasbon niet tegenover de staatsbon zetten: “Je mag het niet voorstellen als een strijd tussen twee producten. De kasbon wordt een onderdeel van ons aanbod spaar- en renteproducten om klanten aan te spreken. Dat zullen we in de aanloop naar 4 september zeker doen.”

‘Zeker als men de getrouwheidspremie op het spaarboekje zou afschaffen, kan de kasbon bijdragen tot de stabiliteit van de balans’

Op 4 september vervalt de Van Peteghem-staatsbon en zal de strijd om de 22 miljard euro die vrijkomt, uitgevochten worden. “Het is wellicht de grootste vervaldatum in de geschiedenis van de Belgische financiële sector”, zegt Anseeuw. “We zijn nu al de klantengesprekken aan het voorbereiden en afspraken aan het vastleggen. We moeten precies weten wat de klant wil doen met dat geld en op welke termijn die het wil beleggen. In een volgende fase zullen we daar een productluik aan koppelen: welke producten bieden we aan tegen welke voorwaarden en rentevoeten? Maar dat aanbod kunnen we maar in juli en augustus vastleggen, als we zicht hebben op de evolutie van de rentecurve. (Glimlacht) Ik zal veel mensen moeten teleurstellen die in augustus op vakantie willen.”

Voor- en tegenstanders

Rest de vraag hoe de andere banken zich commercieel profileren en of ze eraan denken geld aan te trekken via de kasbon. Joris Cnockaert, chief commercial officer van Crelan, de vijfde bank van het land, ziet er wel brood in: “Het is een interessant spoor, dat wij bij Crelan ook willen volgen”, zegt hij. “Maar wij hebben wat meer tijd nodig. Crelan zit volop in de finale fase van de fusie met AXA Bank. In juni is de IT-migratie van de klantengegevens en de agentschappen van AXA Bank naar het platform van Crelan gepland. Pas als dat achter de rug is, kunnen wij werk maken van een commercieel aanbod.”

Cnockaert is ervan overtuigd dat de kasbon een wapen kan zijn in de strijd tegen de staatsbon: “Het is een simpel, vergelijkbaar product. De meeste Belgen kennen en herkennen de kasbon. Het is een product dat, gezien zijn ruime verspreiding in het verleden, vertrouwen inboezemt. Technisch is er niet zoveel verschil met een termijnrekening, maar de drempel is lager voor het grote publiek.”

‘Technisch is er niet zoveel verschil met een termijnrekening, maar bij de kasbon is de drempel lager’

Maar er zijn ook banken die helemaal geen plannen hebben om weer kasbons uit te geven. Argenta bijvoorbeeld, dat nochtans bekend staat als een spaarbank, gelooft er niet in. Informeel spreekt de bank van een non-event. “Argenta vaart zijn eigen koers. Concurrenten brengen geregeld nieuwe producten of varianten op de markt. Dat kan inspireren, maar wij laten ons daardoor niet afleiden. Onze focus ligt niet bij wat de concurrenten doen, maar bij onze klanten. Wij gaan steeds op zoek naar wat past bij de behoeftes en de persoonlijke situatie van de klant. En binnen ons huidige aanbod hebben we al mooie oplossingen om die behoeftes in te vullen”, zegt woordvoerster Tiziana Rizzo.

ING heeft een vergelijkbare reactie. De bank zegt in te zetten op zijn bestaande productaanbod. “Wij bieden momenteel geen kasbons aan en we hebben op korte termijn geen plannen in die richting”, zegt Dieter Neirinck, Tribe Lead Investments bij ING België. “Klanten die op zoek zijn naar een kapitaalgarantie en een vast rendement kunnen dat verkrijgen door het openen van een termijnrekening of door in te tekenen op een structured note. Klanten die wensen dat hun geld altijd beschikbaar is, kunnen opteren voor onze spaarrekeningen. ING België heeft zich daar, na drie renteverhogingen vorig jaar, vooraan het peloton weten te positioneren.”

KBC werd gepolst naar zijn plannen maar de bank wenst geen details te delen over haar commercieel beleid. Ze schermt onder meer met het begrip ‘competition compliance’, dat zijn mogelijke inbreuken op het mededingingsrecht.