Sinds eind juni verzendt de Vlaamse Belastingdienst zijn aanslagbiljetten voor de onroerende voorheffing in digitale vorm. In enkele gemeenten leidde de taxshift vorig jaar al tot een forse verhoging van het bedrag.

Eigenaars van een woning of een grond moeten elk jaar onroerende voorheffing betalen. Naast bezitters zijn ook erfpachters, opstalhouders en vruchtgebruikers de gewestelijke belasting verschuldigd. De onroerende voorheffing geldt telkens voor de periode van 1 januari tot 31 december. De Vlaamse Belastingdienst verstuurt zijn aanslagbiljetten doorgaans vanaf eind april, maar een vast verzendschema is er naar eigen zeggen niet.

Vanaf dit jaar ontvangt u het aanslagbiljet mogelijk voor de eerste keer in digitale vorm. Tenminste, als u uw eBox al hebt geactiveerd. Dat is de elektronische mailbox van de overheid die u toegang geeft tot allerlei documenten, zoals het aanslagbiljet voor uw personenbelasting en de uitnodiging voor uw covid-19-vaccinatie.

“Door de digitalisering gaan er geen brieven meer verloren”, zegt Vlaams minister van Financiën Matthias Diependaele (N-VA). “Ook de kans op verkeerde betalingen door bijvoorbeeld tikfouten wordt daardoor kleiner. Een elektronisch document versturen is bovendien goedkoper en ecologischer.” De verschuldigde onroerende voorheffing kunt u ook makkelijk online betalen. Het volstaat om de QR-code op het aanslagbiljet te scannen met uw smartphone. De betaling verloopt dan via de Vlaamse betaalverwerker POM en uw beveiligde bankomgeving.

KI en opcentiemen

De onroerende voorheffing van uw huis of appartement wordt berekend op basis van het kadastraal inkomen van het pand. Het gaat om een fictief bedrag dat overeenstemt met het gemiddelde nettobedrag dat u zou verdienen door de woning gedurende een jaar te verhuren. Anders gesteld: het is de hypothetische opbrengst van het onroerend goed (verminderd met de kosten voor onderhoud en herstellingen), ongeacht of er al dan niet huurinkomsten zijn.

Voor de berekening van het kadastraal inkomen wordt gekeken naar de huurmarkt op een referentietijdstip uit een ver verleden: 1 januari 1975. Omdat een algemene herschatting al jarenlang op zich laat wachten, wordt dat referentiebedrag jaar na jaar geïndexeerd. Voor aanslagjaar 2021 bedraagt de indexatie-coëfficiënt 1,8630, tegenover 1,8492 voor 2020. Dat komt overeen met een stijging van ongeveer 0,75 procent in vergelijking met vorig jaar.

Het geïndexeerde bedrag wordt vermenigvuldigd met een aanslagvoet. Die verschilt naargelang het gewest: 3,97 procent in Vlaanderen en 1,25 procent in het Waals en het Brussels Hoofdstedelijk Gewest. Het resultaat is de gewestelijke basisheffing. Daarop heffen enerzijds de provincie of agglomeratie en anderzijds de gemeente nog eens hun eigen opcentiemen. Zij mogen autonoom bepalen hoeveel die precies bedragen. De som van de basisheffing en de opcentiemen vormt de uiteindelijk te betalen onroerende voorheffing.

Verhoging door de taxshift

Uit onze analyse van enkele aanslagbiljetten blijkt dat de tarieven voor het aanslagjaar 2021 ten opzichte van vorig jaar weinig gestegen zijn. Volgens de Vereniging van Vlaamse Steden en Gemeenten bleven ze zelfs in de afgelopen zeven jaar – buiten de indexering – nagenoeg gelijk in 95 procent van de gemeenten in Vlaanderen. Toch was dat niet overal zo: inwoners van sommige steden zagen vorig jaar hun afrekening van de onroerende voorheffing toenemen met zelfs meer dan 10 procent.

De oorzaak ligt bij de taxshift. De belastingverschuiving werd door de regering-Michel ingevoerd om de lasten op arbeid te verlagen. Dat initiatief moest de werkgelegenheid aanzwengelen, maar omdat de globale belastinginkomsten dezelfde moesten blijven, werden in andere domeinen extra taksen geïnd. De btw-verhoging van 6 naar 21 procent op elektriciteit die in 2015 werd doorgevoerd, is daar een gevolg van. Net als de taks op effectenrekeningen en de verhoging van een aantal accijnzen.

Maar ook voor de onroerende voorheffing is de taxshift in sommige regio’s dus geen goede zaak. Want omdat bepaalde Belgische gemeenten hun aanvullende personenbelastingen daardoor zagen dalen, beslisten ze om de verminderde ontvangsten te compenseren met een verhoging van de opcentiemen.

Recht op een korting

Gelukkig komt u in bepaalde gevallen in aanmerking voor een korting op de onroerende voorheffing. Dat is bijvoorbeeld zo wanneer u de eigenaar van een ‘bescheiden’ woning bent. De vermindering op de onroerende voorheffing bedraagt dan 25 procent, en kan gedurende een periode van vijf jaar verhoogd worden tot 50 procent wanneer het om een bescheiden nieuwbouwwoning gaat.

De voorwaarden verschillen ietwat naargelang het gewest. In Vlaanderen mag het niet-geïndexeerde kadastraal inkomen van alle onroerende goederen die u in het Vlaams Gewest bezit bijvoorbeeld niet méér bedragen dan 745 euro. In Wallonië geldt diezelfde grens voor al uw eigendommen in heel België, en in Brussel is het dan weer voldoende dat alleen de bewuste woning een niet-geïndexeerd kadastraal inkomen van maximaal 745 euro heeft.

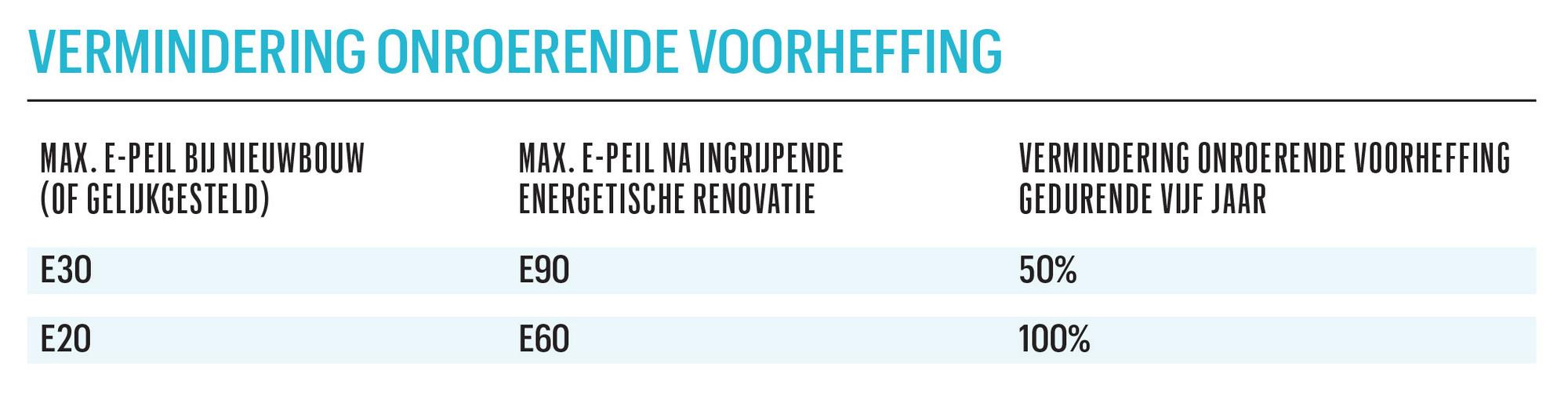

Weet ook dat energiezuinige woningen in Vlaanderen aanleiding kunnen geven tot een vermindering van de onroerende voorheffing. Dat is weliswaar enkel het geval voor (een verbouwing die gelijkgesteld wordt met) een nieuwbouw of een ingrijpende energetische renovatie. Daarbij wordt rekening gehouden met het E-peil van de woning zoals bepaald in het afgeleverde energieprestatiecertificaat, en met de datum waarop de stedenbouwkundige vergunning werd aangevraagd.

Voor vergunningen die aangevraagd werden vanaf 1 oktober 2016 gelden deze verminderingen:

De gezinssamenstelling

Ook uw gezinssamenstelling heeft een invloed op hoeveel onroerende voorheffing u betaalt. De regels verschillen eveneens naargelang het gewest.

In Vlaanderen geniet u een vermindering wanneer u minstens twee kinderen heeft waarvoor u gezinsbijslag geniet. Het gaat om een jaarlijks geïndexeerd, forfaitair bedrag dat van de basisheffing afgetrokken wordt en vervolgens verhoogd wordt met de opcentiemen. Voor twee kinderen bedraagt het forfait momenteel 13,22 euro, voor drie kinderen 20,93 euro en voor vier kinderen 29,30 euro. Een kind met een ernstige beperking telt dubbel mee. Ook andere inwonende personen met een handicap geven recht op een korting.

In het Brussels Hoofdstedelijk Gewest is de vermindering per kind ten laste vastgelegd op 10 procent van uw kadastraal inkomen, of 20 procent bij een handicap. De korting wordt toegekend vanaf twee kinderen die recht geven op kinderbijslag. Er is eveneens een vermindering voorzien voor andere in de woning gedomicilieerde personen met een handicap.

Wie in het Waals Gewest woont, geniet een vermindering van 125 euro voor elke zoon of dochter. Men heeft recht op die korting wanneer men twee kinderen heeft die allebei ten laste zijn. Ook andere personen ten laste, die deel uitmaken van de familie of die van de partner, geven recht op een vermindering van 125 euro. Voor personen, ook kinderen, met een beperking bedraagt de reductie 250 euro.

Bereken uw onroerende voorheffing online

Op de website van de Vlaamse Belastingdienst vindt u een rekenmodule voor de simulatie van de onroerende voorheffing. Die is beschikbaar voor zowel natuurlijke personen, rechtspersonen als huisvestingsmaatschappijen, en kan worden gebruikt voor bebouwde en onbebouwde onroerende goederen.