Wie zijn aangifte in de personenbelasting dit jaar nog niet indiende, heeft nog tot 19 juli om dat via Tax-on-web te doen en deze fiscale voordelen te claimen. De federale overheidsdienst (FOD) Financiën geeft inzicht in de populariteit van allerlei fiscale stimuli die de Vlaamse en de federale overheid invoerden om het spaargeld te activeren.

“De gemiddelde Belg staat er misschien wel voor open om zijn spaargeld aan het werk te zetten, maar een massale mobilisatie van het spaargeld lijkt moeilijk te lukken zonder een fiscale duw in de rug”, zei Michel Casselman, de algemeen manager van Participatiemaatschappij Vlaanderen (PMV) in een vorig artikel over het belang van de beurs en beurscultuur voor de Belgische economie. Er zijn wel wat initiatieven genomen door de verschillende overheden in ons land. Van het ene fiscale snoepje wordt al meer gebruik gemaakt dan van het andere.

1. Vrijstelling voor dividenden

Het meest gebruikte belastingvoordeel onder beleggers is de vrijstelling van roerende voorheffing op dividenden tot 800 euro. Die vrijstelling bestaat al heel lang voor coöperatieve aandelen, maar de regering-Michel voerde in 2017 een vrijstelling voor de dividenden van alle aandelen in. Samen met onder meer een halvering van de vrijgestelde intresten op spaarboekjes zou deze maatregel voor een activering van het spaargeld en een heropleving van de economie zorgen.

In het aanslagjaar 2023 maakten 586.187 belastingplichtigen gebruik van hun recht om al betaalde roerende voorheffing op dividenden via de belastingbrief terug te vragen. In totaal vroegen ze 75.510.262,98 euro terug van de fiscus. Let op: voor het aanslagjaar 2025, het lopende inkomstenjaar dus, kunt u 833 euro aan dividenden vrijstellen en dus maximaal 249,90 euro ofwel 30 procent van 833 euro aan roerende voorheffing per persoon recupereren.

Voor mensen die klant zijn bij een buitenlandse broker die de roerende voorheffing niet heeft afgehouden, geldt het omgekeerde. Zij hoeven de eerste schijf van 800 euro aan dividenden niet aan te geven. Het surplus van de dividenden boven 800 euro moeten ze wel aangeven. Daarop zullen ze alsnog roerende voorheffing betalen bij de afrekening van de belastingen.

2. Belastingkrediet voor vriendenaandelen

Het vriendenaandeel komt uit de koker van de Vlaamse regering, die na de lockdown met een herstelplan voor de Vlaamse economie kwam. De bedoeling was om de Vlaamse kmo’s te helpen om hun kapitaal te versterken na een moeilijke periode met veel inactiviteit.

Het vriendenaandeel zou particulieren aanmoedigen, met een belastingkrediet van 2,5 procent op het geïnvesteerde bedrag gedurende vijf jaar, om rechtstreeks in het kapitaal van kmo’s te investeren. Beursgenoteerde bedrijven werden expliciet uitgesloten van deze fiscale gunstmaatregel.

In het aanslagjaar 2023 maakten slechts 357 belastingplichtigen gebruik van het belastingkrediet. In totaal stortten deze beleggers iets meer dan 1,1 miljoen euro op de rekeningen van Vlaamse kmo’s in 2022. In totaal hebben kmo’s via vriendenaandelen sinds de start op 11 februari 2021 ongeveer 2,1 miljoen euro ontvangen, volgens het kabinet van Vlaams minister van Economie Jo Brouns (cd&v).

Die miljoenen staan in schril contrast met de 8,6 miljard euro nieuw aandelenkapitaal die de wet-Cooreman-De Clercq in de jaren tachtig opleverde. Die wet gaf expliciet fiscale impulsen om het kapitaal van beursgenoteerde bedrijven te versterken.

3. Belastingkrediet voor winwinleningen

Met de winwinleningen is meer geld gemoeid. Particulieren kunnen tot 75.000 euro lenen aan Vlaamse kmo’s voor een looptijd van vijf tot tien jaar. De achtergestelde lening geeft recht op een jaarlijks belastingkrediet, zolang de lening loopt, tegenover een eenmalig belastingkrediet bij de vriendenaandelen.

Op 31 december 2022 stonden er voor 443,5 miljoen euro winwinleningen uit, verstrekt door ruim 33.000 belastingplichtigen. Er waren in 2022 ook 205 belastingplichtigen die hun lening definitief verloren zagen gaan, in totaal goed voor een bedrag van 3 miljoen euro. Voor die laatste is er een eenmalig belastingkrediet, dat toelaat een deel van het verloren geld te recupereren via de belastingbrief. De kredietgever kan 30 procent van het verschuldigde bedrag terugkrijgen via een eenmalig belastingkrediet als de kredietnemer zijn schuld niet kan terugbetalen. Dat extra vangnet maakt het risico voor de investeerder een pak kleiner dan bij de vriendenaandelen.

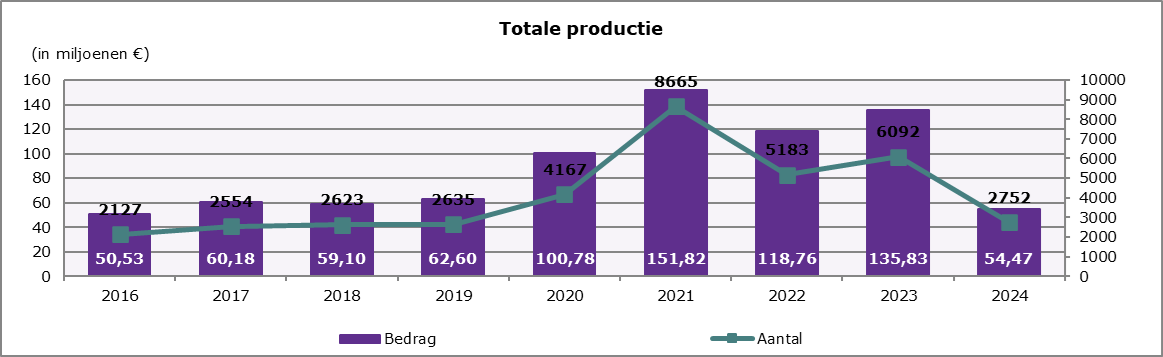

Bron: PMV

4. Taxshelter voor startende ondernemingen

Er zijn ten slotte ook nog 5.985 beleggers die in het aanslagjaar 2023 gebruikmaakten van de taxshelter voor startende ondernemingen. Dat wil zeggen dat zij een belastingvermindering krijgen ter waarde van 30 of 45 procent van hun investering. Ze kunnen rechtstreeks in een startende vennootschap investeren of via een crowdfundingplatform of een startersfonds. Microvennootschappen leveren een belastinvermindering van 45 procent op en kleine vennootschappen een belastingvermindering van 30 procent.

Behalve startende vennootschappen kunnen ook groeibedrijven die minstens vier jaar oud zijn, gebruik maken van de taxshelter. De startende vennootschappen kunnen maximaal 500.000 euro ophalen via deze methode en de scale-ups maximaal 100.000 euro.

In totaal investeerden beleggers bijna 35 miljoen euro in startende ondernemingen, waarvan het overgrote deel in microvennootschappen (31,1 miljoen euro). De scale-ups kregen 1,89 miljoen euro toegestopt.

Lees ook: