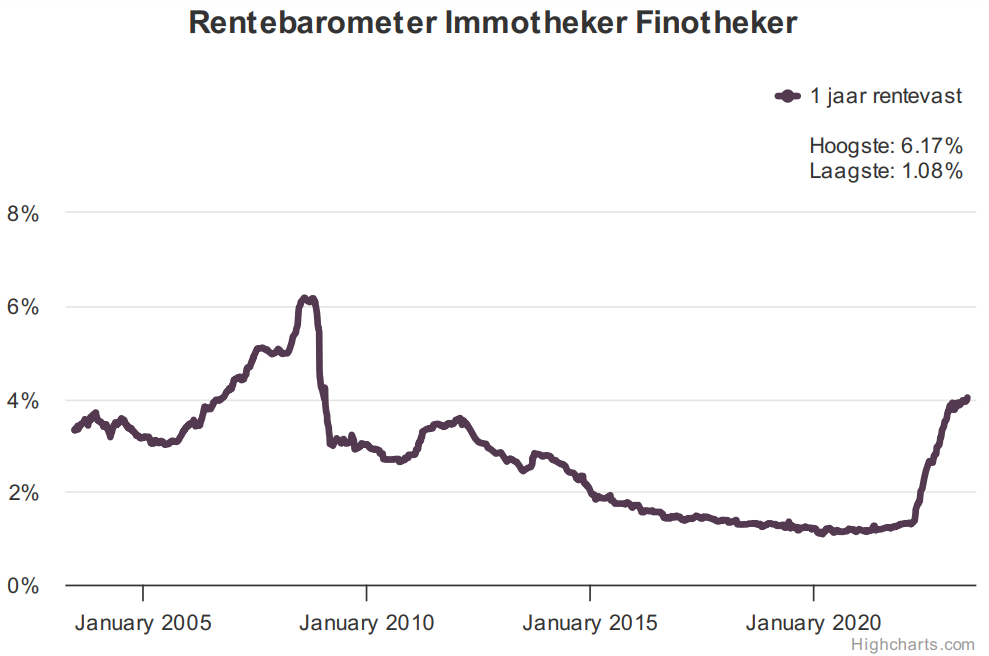

Variabele hypotheekrente op hoogste peil sinds 2009: hoe moet u kiezen uit verschillende kredietformules?

De jaarlijks variabele rente voor woonkredieten bedraagt meer dan 4 procent. Dat is geleden van januari 2009, leert de Rentebarometer van Immotheker Finotheker die elke dag de kredietformules van zestien banken vergelijkt. Welke keuze is vandaag de beste: een vaste of een variabele rente?

Voor een lening met een looptijd van twintig jaar betaalt een kredietnemer, die minstens 20 procent eigen inbreng heeft, gemiddeld 3,43 procent vaste jaarlijkse rente, volgens de Rentebarometer. Dat is 0,76 procentpunt meer dan een jaar geleden, wat neerkomt op 92 euro extra kosten per maand of 22.084 euro over de volledige looptijd.

De jaarlijks aanpasbare rente staat op een gemiddelde van 4,03 procent. Een jaar geleden betaalden kredietnemers met die formule nog maar 2,32 procent. Het is uitzonderlijk dat de variabele rente hoger ligt dan de vaste rente. In normale omstandigheden bouwen de banken bij de leningen met vaste rente wat meer marge in om renteschommelingen op te vangen.

Lees verder onder de grafiek

“Kredietnemers betalen vandaag bij een variabele rente een premie, omdat er een rentedaling verwacht wordt”, legt John Romain van Immotheker Finotheker uit. Hij is ervan overtuigd dat de hypothecaire rente dicht bij een piek zit. “De jaarlijks aanpasbare rente voor woonkredieten wordt gebaseerd op de Belgische schatkistcertificaten op één jaar.”

Het is bij wet vastgelegd dat de variabele rente tijdens de looptijd van een lening maximaal met 100 procent mag stijgen of dalen, maar heel wat banken bieden formules aan waarbij het minimum en maximum dichter bij elkaar liggen. Het schrikbeeld van een verdubbeling van de rente van het huidige hoge niveau dicht Romain bijzonder weinig kans toe.

Volgens de Rentebarometer ligt de rente voor leningen met een looptijd van twintig jaar gemiddeld het laagste bij de formules waar de rente voor de eerste vijf jaar vast ligt (3,27%). Leningen waar de rente na drie jaar herbekeken wordt (3,54%) of na tien jaar (3,32%) zijn iets duurder bij de start. Toch kunnen kredietnemers aan het einde van de rit nog altijd goedkoper af zijn met een jaarlijks aanpasbare rente. De tarifering van de banken lijkt er ook op te wijzen dat er een rentedaling zit aan te komen.

“Wie maximaal wilt profiteren van de verwachte rentedaling, moet kiezen voor jaarlijks – of à la limite – driejaarlijks aanpasbare rentevoeten, maar ik zou nu zeker niet kiezen voor een variabele rente die pas na vijf jaar kan worden aangepast”, meent Romain. Wie schrik heeft dat de rente nog veel verder kan stijgen, raadt Romain een accordeonlening of een lening met vaste rente voor de volledige looptijd aan.

Accordeonleningen zijn een soort tussenoplossing tussen een variabele en een vaste rente. “Het zijn leningen waarvan je het maandelijkse bedrag vastlegt en de looptijd verkort of verlengt, in functie van de renteschommelingen. Zo kan je je budget bewaken, ook als de rente toch nog wat verder stijgt, maar kan je toch ook profiteren van een daling van de rente als die zich voordoet”, legt Romain uit.

Fout opgemerkt of meer nieuws? Meld het hier