De renteverhogingen van de voorbije twee jaar hebben woonkredieten fors duurder gemaakt. Nu de rentes op hun piek staan en renteverlagingen worden voorspeld, dient zich een unieke kans aan om voor een lening met een variabele rentevoet te kiezen, zeggen waarnemers. Alleen lijkt de Belg daar niet happig op te zijn.

Twee jaar geleden bedroeg de beleidsrente van de Europese Centrale Bank (ECB) nog -0,5 procent, nu is dat 4 procent. Na een reeks agressieve renteverhogingen lijken mensen vergeten te zijn dat de ECB haar beleidsrente ook kan terugschroeven. Naar alle verwachting zal ze dat in juni voor het eerst doen. Dat is belangrijk voor iedereen die een woonkrediet wil afsluiten. De renteverhogingen van de afgelopen twee jaar hebben de rente op woonkredieten fors de hoogte in gejaagd, van gemiddeld 1,4 procent begin 2022 tot 3,4 procent twee jaar later.

De verwachte renteverlagingen kunnen het omgekeerde proces in gang zetten. Hypotheeknemers kunnen daarvan profiteren door voor een variabele rente op hun woonkrediet te kiezen. Er bestaan verschillende variabele renteformules. Sommige passen de rente elk jaar aan, andere doen dat om de drie of de vijf jaar. En dan is er nog de mogelijkheid om de eerste tien jaar een vaste rente te hebben, daarna gevolgd door een aanpassing om de één, drie of vijf jaar. Als we het in de rest van dit artikel over een variabele rentevoet hebben, bedoelen we een die jaarlijks wordt aangepast.

Once in a lifetime

De appetijt voor variabele rentevoeten blijkt niet groot te zijn, blijkt uit een rondvraag bij een aantal banken in ons land. “Vorig jaar koos 97 procent van de klanten die bij ons een woonkrediet aangingen voor een vaste rentevoet”, zegt Kenny Dauphin, expert kredieten bij BNP Paribas Fortis. “De cijfers van begin dit jaar tonen dezelfde trend.” Hetzelfde geluid is te horen bij KBC. “De laatste vijf jaar is het aandeel van de variabele formules altijd minder dan 5 procent geweest”, zegt woordvoerster Ilse De Muyer. Cijfers van de Beroepsvereniging van het Krediet (BVK) bevestigen die trend. In 2023 had 91 procent van de hypotheken een vaste rentevoet. Het is ooit anders geweest: tussen 1999 en 2004 is het aandeel van de vastrentende woonkredieten gedaald van meer dan 70 procent tot minder dan 30 procent.

De tegenzin voor variabele rentevoeten is logisch, vindt Ilse De Muyer. “Momenteel hebben we een omgekeerde rentecurve. De rente op één jaar is momenteel 1 procent hoger dan de rente op twintig jaar. Enkel als je verwacht dat de kortetermijnrente de komende jaren fors zal dalen, is de keuze voor een variabel krediet te verantwoorden. Momenteel verkiezen klanten toch vooral de zekerheid van een vaste formule.”

Variabele renteformules zijn geënt op de kortetermijnrente, bepaald door de beleidsrente van de ECB, terwijl vastrentende kredieten afhangen van de langetermijnrentes op overheidsobligaties. In normale omstandigheden staat de kortetermijnrente lager dan de langetermijnrente, waardoor variabele formules goedkoper zijn. Nu is uitzonderlijk het omgekeerde het geval.

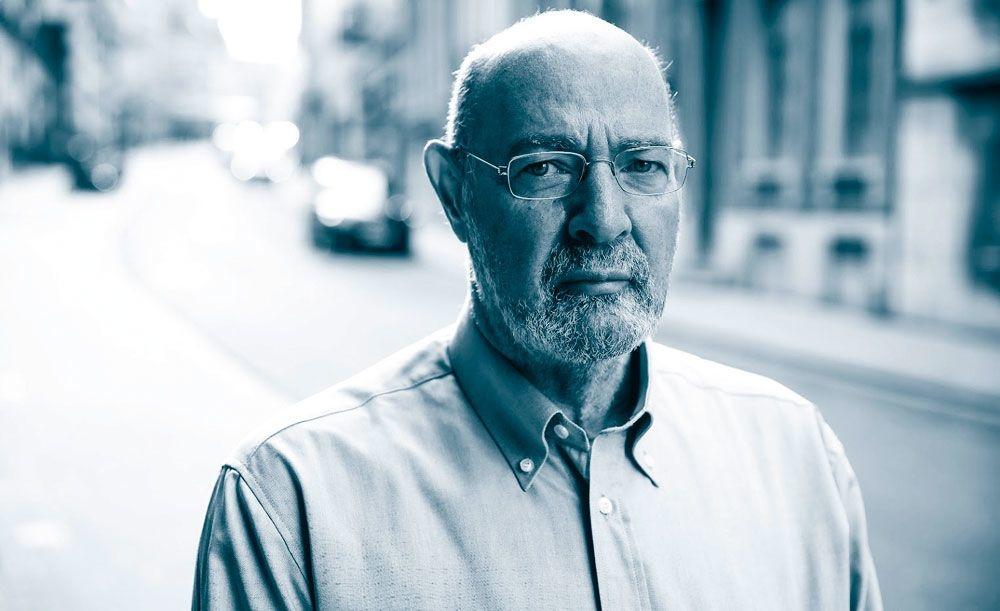

De rentecurve, het verschil tussen de korte en de lange rente, is een eerste belangrijke factor waar kredietnemers rekening mee moeten houden in hun afweging tussen vast en variabel, zegt John Romain, de oprichter van Immotheker-Finotheker. Volgens hem biedt de huidige rentecurve een unieke kans, “die je maar één keer in je leven krijgt”, zegt hij. “Het klopt dat een jaarlijkse variabele rente momenteel iets duurder is dan een vaste rente, maar beschouw dat als een premie die je betaalt om de kans te krijgen de rentevoet van je krediet nog te laten zakken.”

‘Met een variabel krediet kun je je rente tegen eind volgend jaar met 2,5 procent zien zakken’

Sneller dan gedacht

De kans dat de korte rente zakt is momenteel veel groter dan dat de lange rente daalt. “De beleidsrente van de ECB staat momenteel op 4 procent. De prognoses zijn dat die eind dit jaar naar 3,25 zal zijn gezakt en eind volgend jaar naar 1,5 procent. Dat wil zeggen dat je met een jaarlijks variabel krediet tegen eind volgend jaar je rente met 2,5 procent kunt zien zakken”, aldus John Romain.

De langetermijnrente daarentegen zou op de financiële markten niet zo fel dalen. “Die zal naar verwachting de komende jaren slechts beperkt zakken, met slechts 0,3 tot 0,5 procent”, zegt John Romain. “Als je vandaag een vastrentend krediet neemt, dreig je daaraan vast te blijven zitten, want de langetermijnrente zal onvoldoende zakken om een herfinanciering de moeite waard te maken.” Veel kredietnemers kiezen voor een vast tarief in de hoop hun lening te kunnen herfinancieren als de langetermijnrente daalt, maar die moet dan minstens 1 procent dalen. Anders loont zo’n herfinanciering onvoldoende vanwege de extra kosten die eraan verbonden zijn. Vorige week kondigde de regering nieuwe regels aan om herfinancieringen goedkoper te maken. Het is nog niet zeker of die erdoor komen.

Aanpassingen van de korte rente worden ook één op één overgenomen in variabele renteformules, terwijl aanpassingen van de lange rente slechts gedeeltelijk worden doorgerekend in de tarieven van vastrentende woonkredieten. In die laatste categorie hebben banken veel meer speelruimte, stelt Romain.

De vraag is natuurlijk wat de korte- en langetermijnrentes in de jaren na 2025 zullen doen. Woonkredieten lopen nu eenmaal over lange periodes. “Daarvoor moet je kijken naar hoe de huidige rentestanden zich verhouden tegenover hun historische gemiddelden. Dat is een tweede punt om in rekening te brengen, naast het verschil tussen de korte en de lange rente”, zegt John Romain.

‘Wanneer denk je dat banken het liefst vastrentende kredieten verkopen? Als de kans op een herfinanciering bijna onbestaande is, zoals nu’

En ook daar verwacht hij geen grote verrassingen die de keuze voor een vaste rente vandaag zouden rechtvaardigen. “Het is heel moeilijk de rente-evolutie te voorspellen, dus ga je het best af op de historische gemiddeldes van de afgelopen tien en twintig jaar. Voor de kortetermijnrentes liggen die een stuk lager dan vandaag. Dat is niet het geval voor die van de langetermijnrente”, legt Romain uit. “De korte rente ligt vrijwel altijd lager dan de lange rente. Het verleden toont dat een variabele renteformule vrijwel altijd de beste keuze was.”

Kredietnemers die op een termijn van twintig jaar voor variabel kiezen, kunnen daarmee tienduizenden euro’s aan rentelasten besparen, die ze met een vastrentende formule wel zouden moeten betalen, rekent John Romain voor. “Als je dan nog eens de bedenking maakt wat het zou opbrengen als je die uitgespaarde rentelasten zou beleggen, wordt het verschil tussen variabel en vast nog groter.”

Zo ervaart ook Kenny Dauphin van BNP Paribas Fortis het. “We hebben geen glazen bol om te voorspellen wat de rente zal doen, maar het kan wel sneller gaan dan verwacht. Kijk maar naar de renteverhogingen van afgelopen jaar.”

Schrikbeelden

Maar toch krijgen de banken die variabele rentes aan de straatstenen niet verkocht. De keuze tussen vast of variabel hangt heel erg af van het profiel van de klant. “De afgelopen maanden is er veel nieuws geweest over stijgende rentes en prijzen. Tegen die achtergrond geeft het klanten een comfortabel gevoel als ze kunnen kiezen voor een vast tarief, waardoor ze voor heel de looptijd van hun krediet precies weten wat ze elke maand moeten afbetalen”, vertelt Kenny Dauphin. “Dat is ook te zien in onze cijfers. In 2022 koos 87 procent van de klanten voor vast. Vorig jaar steeg dat naar 97 procent. De angst voor nog hogere rentes doet mensen nog meer vastberaden voor een vaste rentevoet kiezen.”

Kredietnemers moeten zichzelf de vraag stellen hoe ze zich zouden voelen als de rente zou stijgen en ze een variabele rentevoet zouden hebben. “Als het antwoord ‘slecht’ is, kan dat een reden zijn om voor vast te gaan”, zegt Kenny Dauphin. De minderheid die voor variabel kiest, kijkt daar anders naar. “Zij willen de voordelen plukken van renteschommelingen en ook kunnen profiteren van dalingen”, legt hij uit. “Zij die voor variabel kiezen, gaan voor de meest dynamische, de jaarlijks variabele. Als ze voor de eerste tien jaar vast kiezen en daarna variabel, kunnen ze er niet van profiteren als de rente tussen nu en tien jaar zou dalen.”

De keuze hangt zoals gezegd ook af van welke kant men denkt dat de rente op zal gaan. “Maar heel veel mensen zijn niet dagelijks bezig met de financiële markten en kiezen daarom voor het comfort van een vaste rente”, zegt Kenny Dauphin.

Volgens John Romain laten mensen zich te snel schrik aanjagen. “Eenmaal ze gehoord hebben dat in een variabele formule hun rentevoet maximaal kan verdubbelen, krijg je dat schrikbeeld niet meer uit hun hoofd. Maar wanneer denk je dat banken het liefst vastrentende kredieten verkopen? Als de kans op een herfinanciering bijna onbestaande is, zoals nu. Op vastrentende hypotheken zijn hun winstmarges vandaag dus zekerder. Dan kunnen ze die vaste rentes lager prijzen.”

Andere opties

Die zekerheid van de maandelijkse aflossingen hangt volgens John Romain samen met een laatste factor waar kredietnemers zeker rekening mee moeten houden: de omvang van hun aflossingen tegenover hun gezinsinkomen. “Als je kredietlasten laag zijn tegenover je inkomen en je kunt het risico van een eventuele rentestijging dragen, dan kun je veel besparen door voor een variabele formule te kiezen”, aldus Romain.

Maar mensen met een limiet op wat ze maandelijks kunnen afbetalen, hoeven daarom de mogelijke voordelen van een variabele rente niet te laten schieten. “Kies dan voor een vaste mensualiteit”, adviseert John Romain. Daarmee betaalt de kredietnemer maandelijks hetzelfde bedrag af, maar de looptijd van het krediet verandert met de rente. “Als die daalt, wordt je looptijd korter en als die stijgt langer.”

Op die looptijdverlenging zit vaak een limiet van vijf jaar. Een krediet van twintig jaar kan dus maximaal worden verlengd tot 25 jaar. Als de rente zo fel zou stijgen dat de looptijd met meer dan vijf jaar zou moeten verlengen, moet de bank dat verlies dragen. “Daarom is dat type krediet een fractie duurder dan een gewone variabele renteformule, maar je behoudt wel nog altijd het voordeel dat je kunt profiteren van rentedalingen”, zegt John Romain.

De tegenzin voor variabele formules is volgens hem ook deels te wijten aan het feit dat we in België minder een cultuur hebben van onafhankelijk advies over hypotheken en beleggingen. “In Nederland betaalt de klant voor financieel advies rechtstreeks aan de adviseur en mogen de adviseurs geen commissies ontvangen van de banken of andere financiële dienstverleners. In België mogen bemiddelaars zoals wij ons zelfs geen adviseurs noemen omdat wij enkel worden betaald door de banken voor onze tussenkomst met de klant. Het adviestraject op zich wordt dus niet vergoed”, stelt Romain. En dat zorgt niet altijd voor het beste advies.

Appetijt voor variabel is niet overal klein

Tussen de Europese lidstaten blijken er grote verschillen te zijn in de voorkeuren van kredietnemers voor vaste of variabele rentevoeten. In de Baltische staten of Finland kiest meer dan 90 procent voor variabel. In ons land of Frankrijk is exact het omgekeerde het geval. Een onderzoek van de ECB, onder meer van de Belgische econoom Steven Ongena, wijst op een aantal verklaringen voor die verschillen:

– In landen die voor de intrede van de euro jaren meemaakten dat de rente en de inflatie fel schommelden, is de vraag naar variabele woonkredieten groter.

– In landen met een meer cyclische economie, waar de werkloosheid fel kan schommelen en sterk gekoppeld is aan de kortetermijnrente, kiezen meer mensen voor een vaste rentevoet. De grotere onzekerheid over hun toekomstige loon doet hen voor de zekerheid van een vaste rentevoet kiezen.

– Daarnaast is de financiële geletterdheid bepalend. Hoe lager die is in een land, hoe minder mensen er geneigd zijn om voor variabel te kiezen, omdat het een complexer product is.

– Tot slot spelen de plaatselijke gewoontes een rol. Zo worden woonkredieten in sommige Europese landen verpakt tot beleggingsinstrumenten die een vaste rente uitbetalen. Dat leidt tot een sterke voorkeur voor vaste rentevoeten voor de woonkredieten die als grondstof dienen voor die producten.