De techniek van het duolegaat verdwijnt binnenkort in Vlaanderen. Daardoor zal u niet langer een deel van uw erfenis op een fiscaalvriendelijke manier kunnen verdelen over een goede vriend en een goed doel.

Wanneer u een erfenis nalaat, dan betalen de begunstigden daar successierechten op. Die verschillen naargelang het gewest. Maar ook de verwantschap en de omvang van de nalatenschap spelen mee. Erfenissen in rechte lijn (onder meer kinderen, kleinkinderen en ouders) en tussen partners worden tegen het meest voordelige tarief belast: in Vlaanderen varieert dat tussen 3 en 27 procent. Wanneer u echter een deel van uw vermogen nalaat aan een verre verwant (zoals een neef of een tante), dan gelden tarieven tussen 25 en 55 procent. Dat is ook het geval bij een nalatenschap aan een goede vriend die geen familie is.

Via een duolegaat in uw testament kunt u die hoge erfbelasting voorlopig nog op een perfect legale manier vermijden. Die constructie laat u toe een gedeelte van uw nalatenschap te verdelen over twee partijen: enerzijds bijvoorbeeld een neef of een goede vriend, anderzijds een erkende vereniging of stichting die zich inzet voor een goed doel. Die vereniging geniet dan een gunsttarief van 8,5 procent, maar betaalt ook de erfbelasting van de andere begunstigde.

“Een duolegaat leidt tot een win-winsituatie voor elke partij”, zegt Carol Bohyn, woordvoerder van Notaris.be. “U krijgt de kans om een goed doel te steunen, de liefdadigheidsinstelling ontvangt een mooi bedrag en uw neef of goede vriend dient geen erfbelasting te betalen op zijn erfenis.”

Een voorbeeld

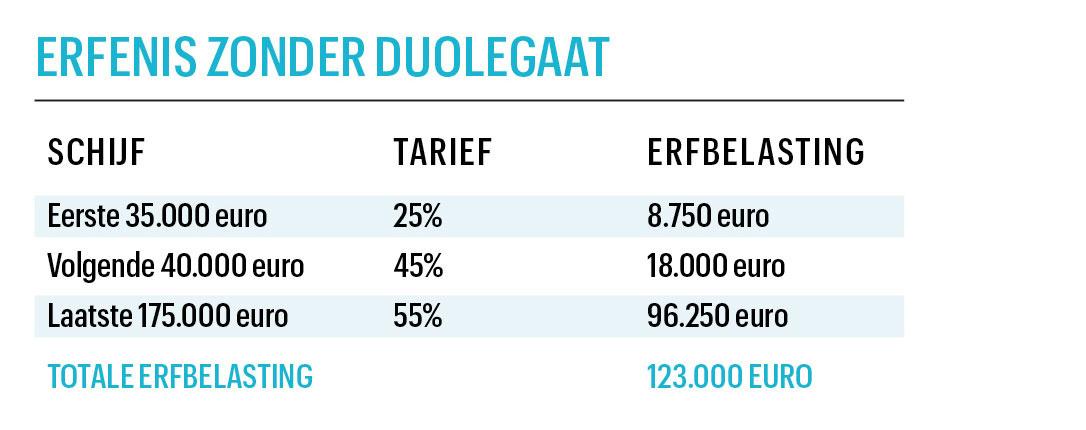

Stel, u laat 250.000 euro na aan uw goede vriend Fideel. Zonder duolegaat betaalt hij in Vlaanderen:

Fideel betaalt in totaal 123.000 euro aan erfbelasting. Hij houdt netto dus slechts 127.000 euro over van de initiële 250.000 euro die u hem nalaat.

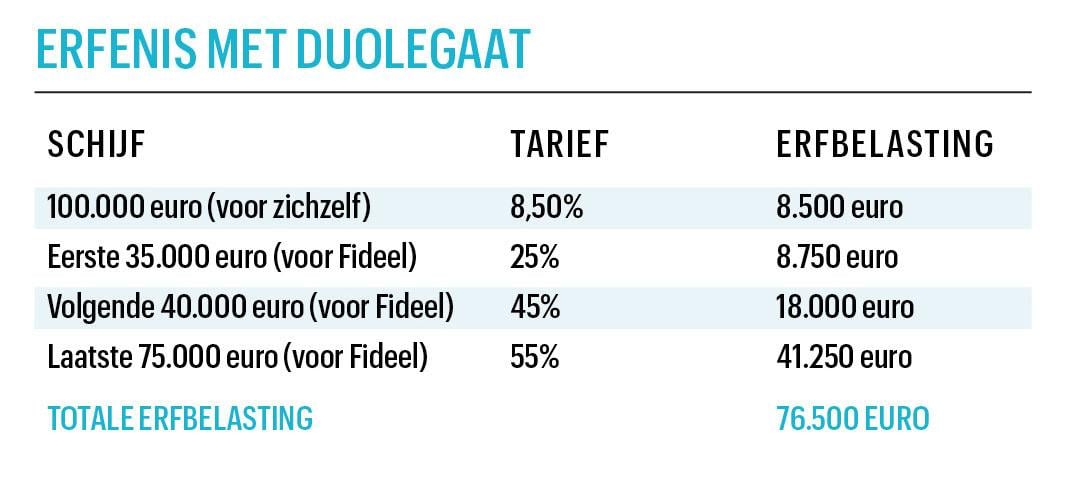

Via een duolegaat in uw testament kunt u uw nalatenschap van 250.000 euro ook verdelen over Fideel en een erkende vereniging of instelling met een goed doel. De verdeling mag u in principe vrij bepalen. Kiest u er bijvoorbeeld voor om 150.000 euro na te laten aan uw goede vriend en 100.000 euro aan het goede doel, dan betaalt de liefdadigheidsinstelling volgende erfbelasting:

Fideel krijgt nu 150.000 euro netto, want hij hoeft zelf geen euro aan erfbelastingen te betalen. Hij doet dus een goede zaak ten opzichte van het eerste scenario. De vereniging betaalt in totaal 76.500 euro aan erfbelasting, maar houdt nog altijd 23.500 euro netto over.

Vijf voor twaalf

Helaas: de Vlaamse regering besliste in september 2020 om de techniek van het duolegaat af te schaffen voor overlijdens vanaf 1 juli 2021. Vanaf dan zal het dus niet langer mogelijk zijn om een goede vriend of een ver familielid minder erfbelasting te laten betalen door een gedeelte van uw nalatenschap aan een goed doel te geven. De formule op zich wordt niet geschrapt, maar het fiscaal voordeel verdwijnt. Dat geldt ook voor bestaande testamenten waarin een duolegaat werd opgenomen.

Wat betekent dat concreet? Hebt u in uw huidig testament in een duolegaat voorzien, dan zal dat nog altijd volgens de oude regels worden uitgewerkt indien u overlijdt vóór 1 juli 2021. Uw goede vriend Fideel wordt dan dus nog altijd bevoordeeld zoals u dat voor ogen had.

“Wanneer u op 1 juli of later sterft, blijft het duolegaat nog altijd geldig”, merkt Carol Bohyn op. “Het goede doel geniet dan evenwel geen gunsttarief meer. De kans is dus groot dat de vereniging meer erfbelasting betaalt dan wat ze ontvangt. Ze zal het legaat dan ook verwerpen. Daardoor kan de uitwerking van uw testament heel anders uitdraaien dan wat u in gedachten had. Het gedeelte dat u voorzien had voor het goede doel kan bijvoorbeeld naar een wettelijke erfgenaam vloeien, of misschien is uw uiterste wilsbeschikking zelfs niet meer uitvoerbaar.”

Hebt u dus in het verleden in een duolegaat voorzien? Dan is het vijf voor twaalf om uw notaris te contacteren, zodat die het testament zo snel mogelijk kan aanpassen.

Wat met Brussel en Wallonië?

In het Waals en het Brussels Hoofdstedelijk Gewest verandert er voorlopig niets. Daar blijven duolegaten vooralsnog gelden zoals voorheen. Geen van beide regio’s kondigde plannen aan om het fiscaal voordeel in de nabije toekomst te herzien. In Wallonië genieten goede doelen een gunsttarief van 7 procent. In het Brussels Gewest gelden drie tarieven naargelang de hoedanigheid van de vereniging: 6,6, 12,5 en 25 procent.

Vriendenerfenis

De Vlaamse regering voorziet gelukkig in enkele alternatieven, al zijn die in hun globaliteit minder voordelig dan het duolegaat. “Wilt u graag iets nalaten aan een goede vriend of een verre verwant zonder dat die daar veel erfbelastingen op verschuldigd is, dan kunt u vanaf 1 juli 2021 gebruikmaken van de vriendenerfenis”, zegt Carol Bohyn. “Dat gebeurt eveneens via een testament. De begunstigde hoeft op het gekregen bedrag slechts 3 procent (in plaats van de gebruikelijke 25 procent) erfbelasting te betalen, net zoals uw erfgenamen in de eerste graad.”

Het bedrag dat u via een vriendenerfenis kunt nalaten, is weliswaar beperkt tot 15.000 euro. Maar dankzij het lagere erfbelastingtarief betaalt uw neef of goede vriend wel tot 3300 euro minder dan gebruikelijk, wat overeenkomt met een maximale korting van 22 procent. Wilt u meerdere personen op die manier bevoordelen, weet dan dat u het maximumbedrag van 15.000 euro over hen dient te verdelen. Wenst u een groter bedrag na te laten, dan bekijkt u het best met uw notaris wat de opties zijn. Misschien is een schenking bij leven wel een goed alternatief.

Voor een goed doel

Ook de liefdadigheidsinstellingen worden niet het kind van de rekening wanneer duolegaten binnenkort afgeschaft worden in Vlaanderen. Een decreet van 17 maart 2021 voorziet dat er vanaf 1 juli een nog interessanter fiscaal regime voor hen geldt. Goede doelen moeten dan helemaal geen erfbelasting (in plaats van het huidige gunsttarief van 8,5 procent) meer betalen op wat ze ontvangen uit uw nalatenschap. Ook schenkingen zijn vanaf dan volledig onbelast (vandaag geldt in Vlaanderen nog een schenkbelasting van 5,5 procent).

“Het nieuwe systeem zorgt ervoor dat het legaat volledig bij het goede doel terechtkomt”, zegt Marc Michils, algemeen directeur van de vzw Kom op tegen Kanker. “We zijn dan ook verheugd dat de regering er op deze manier voor zorgt dat wij niet de dupe worden van de hervorming van het duolegaat. Met het nieuwe systeem worden in Vlaanderen nieuwe kansen gecreëerd voor goede doelen. Het nultarief zorgt ervoor dat het goede doel niet langer het aanhangsel is van een persoonlijk extra voordeel, maar een doel op zich.”

Kom op tegen Kanker geeft jaarlijks 15 à 20 miljoen euro steun aan wetenschappelijk onderzoek, tewerkstelling van onderzoekers en hulpverleners, zorghuizen en allerlei eigen psychosociale initiatieven. “We ontvangen geen subsidies voor de vele publieke diensten die de overheid anders zelf zou moeten organiseren en financieren”, stelt Marc Michils. “We mochten dus wel een correct systeem eisen om solidariteit via legaten nog altijd mogelijk te maken, en zijn blij vast te stellen dat de Vlaamse regering op onze vraag is ingegaan.”