Na jarenlange zelfkastijding gooien de centrale bankiers de facto de handdoek in de ring: met een beetje minder inflatie moet het ook wel lukken. “Ze hadden beter van in het begin gezegd: ‘We willen graag 2 procent inflatie, maar wat minder is ook het einde van de wereld niet.'”

Het weer, de files, belastingen,… er zijn een pak zaken waar de Belg graag een boompje over opzet. Maar hebt u ooit al iemand horen klagen dat het leven niet duurder wordt? Alleen aan de Sonnemannstrasse in Frankfurt en Constitution Avenue in Washington huist een machtig groepje cijferfetisjisten die daar wakker van liggen.

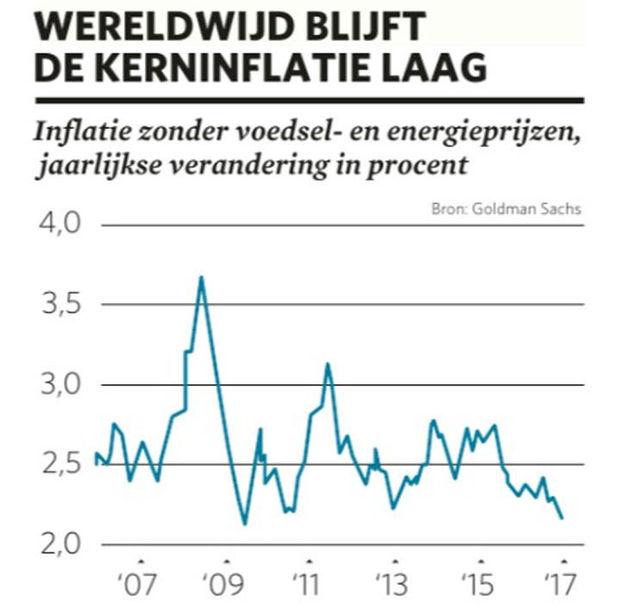

De voorbije jaren haalden de Europese Centrale Bank (ECB) en de Federal Reserve (Fed) alles uit de kast – een paar duizenden miljarden verse euro’s en dollars – om toch maar een stabiel likje inflatie van 2 procent te krijgen. Het is niet gelukt (zie grafiek Wereldwijd blijft de kerninflatie laag).

Moegetergd en bewust van de financiële risico’s die de lage rente en de massale geldcreatie met zich brengen, gooien ze nu de facto de handdoek in de ring. De Amerikaanse centrale bank begint haar balans af te bouwen, maar kan zich nog troosten met de gedachten dat ze met een werkloosheidsgraad van iets meer dan 4 procent haar andere doel – volledige tewerkstelling – heeft bereikt. De ECB zal over twee weken wellicht een exitplan voor haar stimulus aankondigen, maar voor voorzitter Mario Draghi is er weinig troost. De ECB voorspelt zelf dat ze de komende jaren haar enige doel en voornaamste bestaansreden blijft mislopen.

Maar als u niet klaagt dat het leven niet duurder wordt, waarom deze kniesoren dan wel?

Smeersel van de economie

Ten eerste dient een beetje inflatie volgens de handboeken als smeermiddel voor de economie. Als het leven elk jaar wat duurder wordt, zal de consument niet wachten om zijn geld uit te geven. En als een bedrijf weet dat het volgend jaar meer zal verdienen, zal het sneller geneigd zijn te investeren.

Dat klinkt logisch, en toch voelen veel mensen instinctief aan dat iets schort aan die redenering. Het is niet omdat iets goedkoper wordt, dat u er een jaar op wilt wachten. Volgens Daniel Gros, directeur en specialist economie en financiën bij het Centre for European Policy Studies (CEPS), hebben de feiten die traditionele kijk achterhaald. “Japan kent al decennia geen inflatie meer, maar daar trekken de Japanners zich weinig van aan.”

De centrale bankiers streven niet zozeer naar inflatie, maar vooral naar prijsstabiliteit. Dat betekent geen te hoge of te lage inflatie, en al zeker geen sterke schommelingen. “Als je niet weet wat een product of een grondstof in de toekomst zal kosten, kan je moeilijk beslissingen nemen”, verklaart Gregory Claeys, specialist in monetair beleid bij de economische denktank Bruegel.

Bij de Nationale Bank klinkt het zo: “Het vrijwaren van prijsstabiliteit wordt beschouwd als de beste bijdrage die het monetair beleid kan leveren aan de economische groei en welvaart.”

Schuldenberg

Ten tweede is inflatie een transfer van kredietgevers naar kredietnemers, omdat de waarde van de uitstaande schuld afneemt naarmate geld in waarde daalt. Volgens de Bank of International Settlements (BIS) staat de wereld collectief ruim 200.000 miljard dollar in het rood, een schuldenberg van meer dan vier keer de wereldeconomie. Zonder een gezonde geut inflatie of geldontwaarding lijkt het onbegonnen werk die snelgroeiende berg te bedwingen.

Het is niet omdat iets goedkoper wordt, dat u er een jaar op wilt wachten

Ook in België kennen we iets van schuldproblemen. De overheid torst een schuld van 106 procent van het bruto binnenlands product. Met de stijgende kosten voor de vergrijzing en de hoge nood aan investeringen in het achterhoofd, lijkt het weinig waarschijnlijk dat we met besparingen alleen onze collectieve put gevuld krijgen, toch niet op relatief korte termijn.

Gelukkig is inflatie niet de enige manier om een schuldenberg te overwinnen. “Voor de overheidsschulden is de lage inflatie niet echt een probleem”, zegt Gros, die erop wijst dat schulden bekeken worden in verhouding tot de omvang van de economie. “Zolang de rente lager is dan de groei van de economie, daalt de schuldgraad.”

Concurrentiekracht

Ten derde kan wat inflatie evenwicht brengen in een muntunie, waar de wisselkoers geen oplossing meer biedt voor de grote verschillen in de onderlinge economische verhoudingen. De landen van de eurozone zijn niet naar elkaar toe gegroeid sinds de invoering van de eenheidsmunt.

In Duitsland bijvoorbeeld stegen de lonen nauwelijks, maar nam de productiviteit wel toe. De Spanjaarden en de Italianen kregen juist wel beter betaald, terwijl ze niet productiever werden. Hun concurrentiekracht ging er dus op achteruit.

Het inflatiedoel van 2 procent is een gemiddelde voor de eurozone, maar volgens de Nationale Bank idealiter “het resultaat van prijsstijgingen met meer dan 2 procent in de sterkere lidstaten en van een lagere inflatie in de zwakkere lidstaten”. Als Duitsland een nulinflatie heeft, moeten landen als Spanje en Portugal door een ontwrichtende spiraal van prijs- en loondalingen om weer concurrentieel te worden.

Maar als Duitsland pakweg 3 procent inflatie kent en je ervan uitgaat dat de lonen min of meer de evolutie van de inflatie volgen, dan winnen zwakkere landen concurrentiekracht als ze gewoon minder inflatie kennen dan hun sterkere buren.

“Het stimulusbeleid van de ECB dient dus niet alleen om de economie in Zuid-Europa uit het slop te halen, maar ook om de Duitse economie te oververhitten, zodat er wat meer inflatie ontstaat”, legt Claeys uit.

Vuurkracht

Tot slot geeft inflatie meer vuurkracht aan het monetair beleid. Veel spaarders en beleggers staren zich blind op de nominale rente, maar veel belangrijker is de reële rente, de rente na verrekening van de inflatie. Stel dat u 100 euro hebt op een spaarboekje dat 0 procent rente biedt.

Bij een inflatie van 2 procent is diezelfde 100 euro spaargeld een jaar later maar 98 euro meer waard. Inflatie versterkt op diezelfde manier het monetair beleid, want ze maakt de nulrente van de centrale banken in reële termen negatief.

Zonder inflatie zullen de centrale bankiers in de toekomst dus ook sneller moeten terugvallen op de onconventionele wapens van de afgelopen jaren, zoals de inkoop van obligaties en een strafrente voor banken die geld ongebruikt parkeren.

Dat zou bovendien vaker gebeuren. Als het prijzenpeil maar licht stijgt, schurkt de economie permanent tegen deflatie aan, een periode van dalende prijzen die investeringen ontmoedigt. Dat betekent dat de centrale bank telkens zou moeten ingrijpen wanneer het even wat minder gaat.

De gulden middenweg

Centrale bankiers zien dus goede redenen waarom het leven maar beter een beetje duurder wordt: om de economie te smeren, schulden beheersbaar te houden, economische evenwichten te herstellen en om bij de volgende crisis niet meteen met de rug tegen de muur te staan. Alleen, de ECB is wel heel erg specifiek. Ze wil een inflatie van “dicht bij, maar onder 2 procent op middellange termijn” (zie kader Niet te veel, niet te weinig).

Op het eerste gezicht lijkt zo’n inflatiedoel een beklemmende dwangbuis, maar het laat meer manoeuvreerruimte dan je zou denken. Als de euro stijgt, zal de ECB-directie in alle toonaarden ontkennen dat ze de wisselkoers probeert bij te sturen. Maar een duurdere euro maakt ingevoerde producten goedkoper en weegt dus op de inflatie.

Zo valt aan de meeste economische evoluties wel een draai te geven. Alternatieve systemen kennen overigens ook duidelijke beperkingen (zie kader Alternatieven voor inflatiejagen).

Op het eerste gezicht lijkt een inflatiedoel een beklemmende dwangbuis, maar het laat meer manoeuvreerruimte dan je zou denken

In een lezing eerder dit jaar zong ECB-directielid Vitor Constâncio nog de lof over monetair beleid aan de hand van een inflatiedoel. De vertrouweling van Draghi wees er fijntjes op dat “de gemiddelde inflatie in landen met zo’n doel sinds de invoering gedaald is van meer dan 9 procent naar 3,2 procent”.

Volgens Bruegel-onderzoeker Claeys biedt het systeem vooral veel vrijheid: “Je zegt simpelweg: ‘Ik wil 2 procent inflatie, en ik ga er alles aan doen om dat te bereiken.’ Je bent niet gebonden aan bepaalde instrumenten. Het enige wat telt, is prijsstabiliteit.” Veelal wordt het systeem van inflation targeting op dezelfde manier verdedigd als de democratie: het is het minst slechte.

Geloofwaardigheid

Daniel Gros vindt het systeem te rigide. “Ik begrijp dat de ECB wil vasthouden aan haar doel, maar soms kan je van het goede te veel doen, zo ook met het najagen van inflatie. 2 procent inflatie is misschien beter dan 1,5 procent, maar sommige drastische maatregelen zouden alleen in uitzonderlijke omstandigheden gebruikt moeten worden.”

Door zich zo vast te pinnen op dat ene cijfer, gooit de ECB haar geloofwaardigheid in de strijd. En net die geloofwaardigheid is haar voornaamste grondstof. Als een bedrijf gelooft dat er 2 procent inflatie zal zijn, dan zal het ook zo zijn kosten en prijzen berekenen. Op die manier voeden de verwachtingen en de inflatie elkaar.

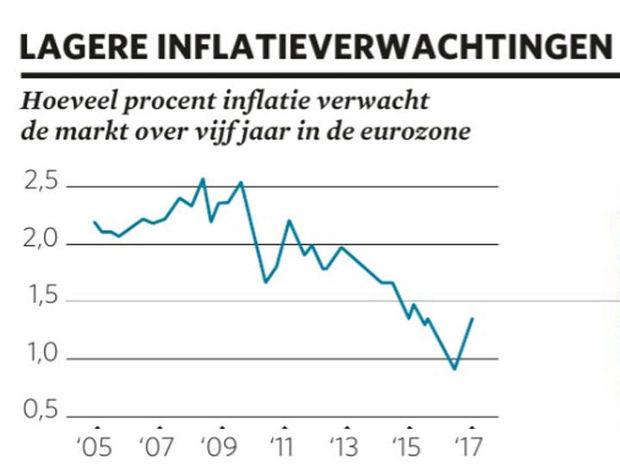

De ECB plant nu een geleidelijke exit zonder dat haar doel bereikt is. Ook de markt verwacht de komende tien jaar gemiddeld maar 1,5 procent inflatie (zie grafiek Lagere inflatieverwachtingen). Streng gesteld, ligt de geloofwaardigheid van de ECB aan diggelen.

“Dat hebben de centrale bankiers over zichzelf uitgeroepen door al die noodmaatregelen te nemen om toch maar de verhoopte inflatie te bereiken”, oordeelt Gros. “Het was beter geweest om van in het begin te zeggen: we willen graag 2 procent inflatie, maar wat minder is ook het einde van de wereld niet.”

Niet te veel, niet te weinig

De Nationale Bank legde in de jongste editie van haar Economische Tijdschrift haarfijn uit waarom de Europese Centrale Bank zo gefocust is op een inflatiedoel van 2 procent. “De expliciete verwijzing naar 2 procent moet de inflatieverwachtingen stevig verankeren. De nuanceringen ‘onder’ en ‘dicht bij’ verduidelijken dat de ECB noch een te hoge noch een te lage inflatie tolereert. Beide fenomenen zijn in het verleden zeer schadelijk gebleken. De focus op de middellange termijn biedt de ECB wel de mogelijkheid geleidelijk en behoedzaam te reageren op schommelingen in de inflatie.”

Die uitleg is een hele mondvol, waardoor het klinkt alsof geweldig lang is nagedacht vooraleer het 2 procentdoel is ingevoerd. Niets is minder waar. De eerste die met dat cijfer kwam, was de centrale bank van Nieuw-Zeeland aan het einde van de jaren tachtig. Toen de gouverneur aankondigde dat hij een inflatiedoel zou hanteren als richtsnoer voor zijn beleid, zei hij voor de vuist weg: “2 procent”. Het leek hem simpelweg de gulden middenweg: niet te veel, maar ook niet te weinig. Na de Kiwi’s zijn zowat alle belangrijke centrale banken gevolgd.

Alternatieven voor inflatiejagers

De ECB streeft pas sinds 2003 naar een inflatie van dicht bij, maar onder 2 procent. Inflation targeting is dus een vrij recent fenomeen. Er bestaan alternatieven, maar die kennen hun beperkingen. Landen met een vaste wisselkoers weten zich bijvoorbeeld vaak verplicht het beleid van andere, sterkere centrale banken te volgen, ook al is dat niet in het belang van de eigen economie.

De precieze geldhoeveelheid sturen – een beetje geld in de economie pompen als het slecht gaat, en omgekeerd – is dan weer ontzettend moeilijk, omdat de commerciële banken en niet de centrale banken de kredietverlening controleren. Onlangs riep de BIS op het monetair beleid meer te richten op de financiële stabiliteit. De centrale banken zouden met andere woorden hun beleid moeten bijsturen als er zeepbellen ¬ financiële hyperinflatie ¬ dreigen te ontstaan

. Gregory Claeys (Bruegel) is niet overtuigd, omdat er tegengestelde belangen kunnen opduiken: “Stel dat de werkloosheid hoog is, maar ook de huizenprijzen gestegen zijn. Dan ga je de rente toch niet verhogen?” Hij pleit voor macro-prudentiële maatregelen om de financiële stabiliteit te garanderen. Dat zijn regels die de toezichthouder oplegt. Zo maakte de Nationale Bank in ons land onlangs nog de voorwaarden voor een hypotheek strenger.

Lees ook: ‘Waarom het leven niet duurder wordt’

Volgende week deel 3: Alternatieven voor geldcreatie