Met de hogere rentes zijn de beurzen een nieuw tijdperk ingetreden. Aandelenbeleggers moeten het geweer van schouder veranderen.

Er is weer bankentumult zoals in 2008. De inflatie blijft op sommige plaatsen hardnekkig hoog. De centrale banken weten niet of ze verder moeten verstrakken of opnieuw versoepelen. Economische indicatoren slingeren tussen afkoelen en weer aantrekken. Dat maakt het voor beleggers niet makkelijk om te weten waar de kansen liggen.

De afgelopen tien jaar was het relatief eenvoudig om enig rendement te halen. Gewoon de aandelenmarkt volgen met een tracker of ETF was voldoende. De beurskoersen zijn in die periode vooral gestegen op waardering, die altijd maar hoger ging wegens de lagere rente, en minder op de winstgroei en de kasstroomgeneratie van bedrijven.

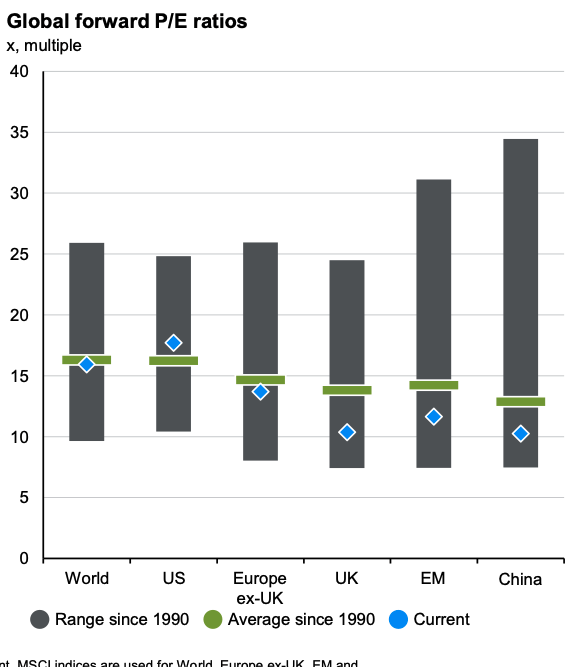

Die rugwind van stijgende rentes is een felle tegenwind geworden, die waarderingen al een pak naar beneden heeft gebracht, hoewel er in bepaalde hoeken van de aandelenmarkt nog ruimte is om via een verdere herwaardering de koersen verder te drukken.

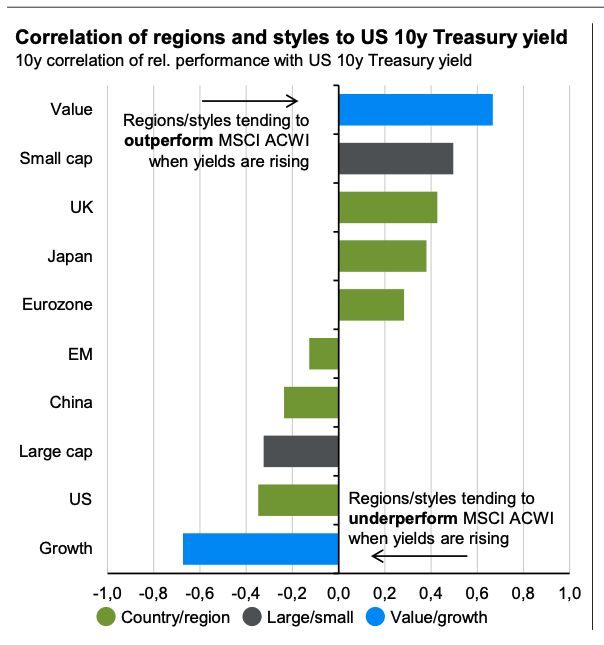

De nieuwe omgeving van structureel hogere rentes maakt dat beurskoersen door andere drijfveren bestierd zullen worden in de komende jaren. Met de lage rente was waardering minder van tel. In het nieuwe regime wordt het steeds meer van tel. Het verleden wijst uit dat waardebeleggen het beter doet dan het marktgemiddelde in een omgeving van stijgende en hogere rentes.

De gemiddelde marktwaardering voor de verschillende regio’s kan beleggers al een eerste insteek geven voor waar ze de meeste kans hebben om ondergewaardeerde aandelen op te pikken. Europa en het Verenigd Koninkrijk lijken de meest vruchtbare jachtgronden. China en de opkomende markten verdienen misschien besnuffeld te worden, maar ze blijven door hun bestuurlijke cultuur moeilijke markten om het kaf van het koren te scheiden.

Het waardethema via ETF’s bespelen is momenteel misschien riskant wegens het overwicht aan financiële instellingen in de value-indexen en de onzekerheid waar die sector momenteel mee kampt.

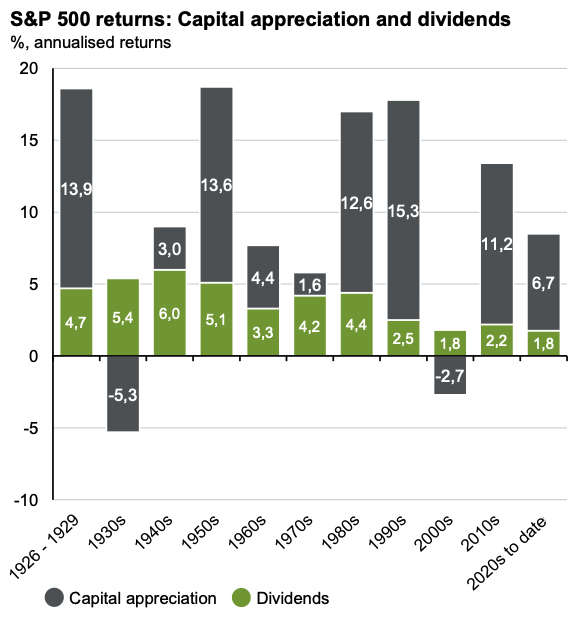

Behalve de waardestijl van beleggen, zal dividend de komende periode ook een belangrijke drijfveer zijn. In tijden van hogere rentes is dat vaak de voornaamste bron van rendement, terwijl in tijden van lage rentes koersstijgingen dat zijn.

Tot slot zal aandelenselectie de komende tijd belangrijker zijn dan in de afgelopen vijftien jaar. Toen steeg de waarde van alle financiële activa, waaronder aandelen, bij gratie van de almaar dalende rente. Het maakte weinig uit of ze winst of verlies draaiden, of hun cashflow positief of negatief was. Met de hogere rente moeten beleggers die bedrijven er weten uit te kiezen met voldoende positieve kasstromen uit activiteiten of financieringen om operationeel uit de kosten te komen, eventuele schulden af te betalen en gezonde winstmarge te halen. Dat vergt van sommige beleggers een andere kijk dan in het verleden.