De risicopremie voor aandelen is gestegen, maar dat is geen garantie dat de rendementen de komende jaren bovengemiddeld zullen zijn.

In de financiële sector wemelt het van de abstract-esoterische termen. De risicopremie is er zo eentje. Die weinig tastbare factor is een van de belangrijkste drijvende krachten op de financiële markten. De risicopremie kleeft een cijfer op het rendement dat beleggers verwachten, eisen of graag zouden willen voor het risico dat ze nemen om in een bepaalde activaklasse te beleggen.

Dat veronderstelt ten eerste dat zoiets bestaat als een risicoloos actief, iets waarvan je als belegger zeker bent dat je aan het einde van de rit je geld terug zult zien. Doorgaans dienen staatsobligaties als die risicoloze onderdrempel. In de Verenigde Staten is dat Amerikaans staatspapier, in Europa zijn het Duitse staatsobligaties.

Daar worden andere, meer risicovolle activa tegen afgezet. De risicopremie beantwoordt dan de vraag: “Hoeveel meer rendement eisen beleggers boven op dat risicovrije rendement voor het risico dat ze nemen door te beleggen in bijvoorbeeld bedrijfsobligaties of aandelen, die beide als risicovoller worden beschouwd dan staatsobligaties?”

Wanneer Amerikaanse staatsobligaties noteren tegen 1 procent rendement en Amerikaanse bedrijfsobligaties tegen 4 procent rendement, dan is de risicopremie van die laatste tegenover die eerste 3 procent.

De risicopremie voor aandelen is veel moeilijker te bekomen, want in tegenstelling tot obligaties noteren die niet tegen een bepaald rendement. De berekening van de risicopremie voor aandelen is voer voor specialisten. De onnavolgbare Aswath Damodaran berekent ze elke maand opnieuw voor de Amerikaanse sterindex S&P500. Momenteel staat die op 4,8 procent. Uit de koers van de S&P valt dus af te leiden dat beleggers op dit moment vinden dat ze voor het risico om in die index te beleggen, 4,8 procent meer rendement willen boven op het huidige rendement dat ze van Amerikaanse staatsobligaties kunnen krijgen.

Het helpt om tegendraads te zijn

Tot zover de theorie, maar wat zijn beleggers ermee in de praktijk? De evolutie van de risicopremie is het volgen waard, want ze zegt iets over het sentiment op de beurs. Ze verkleint wanneer de beleggers optimistisch zijn. Daarmee zeggen ze dat ze het risico van aandelen niet hoog inschatten, waardoor ze een lager rendement eisen om erin te beleggen en bijgevolg bereid zijn hogere prijzen voor aandelen te betalen. Een lagere rendementseis betekent hogere aandelenprijzen.

Bij elke zeepbel die op de beurzen wordt opgeblazen, krimpt de risicopremie en schieten de aandelenkoersen en de waarderingen door het dak. Op het hoogtepunt van de internetzeepbel stond de risicopremie rond 2 procent.

Als de zeepbel uiteenspat, gebeurt het omgekeerde. Een stijgende risicopremie wil zeggen dat beleggers meer risico zien in aandelen en er daardoor meer rendement voor willen en minder hoge prijzen willen betalen.

Beleggers die succesvol zijn, omdat ze hun driften en angsten onder controle hebben, doen in die twee fases vaak het tegenovergestelde van wat de rest van de markt doet. Wanneer de risicopremie laag is, waarmee beleggers aangeven dat ze geen gevaar zien in aandelen, is net het risico op een neerwaartse correctie of crash het grootst.

En wanneer de risicopremie hoog is en de koersen en waarderingen laag, met andere woorden wanneer beleggers aandelen uitspuwen omdat ze er bang voor zijn, dat zijn de momenten waarop je als belegger moet toeslaan. Op dat moment haal je in de periode daarop de hoogste rendementen.

Er is een verband tussen de risicopremie en de toekomstige rendementen. Hogere risicopremies zijn vaak een voorbode van de hogere rendementen in de tien jaar die erop volgen. Op kortere termijnen is dat verband minder sterk.

Minder hoog dan gedacht

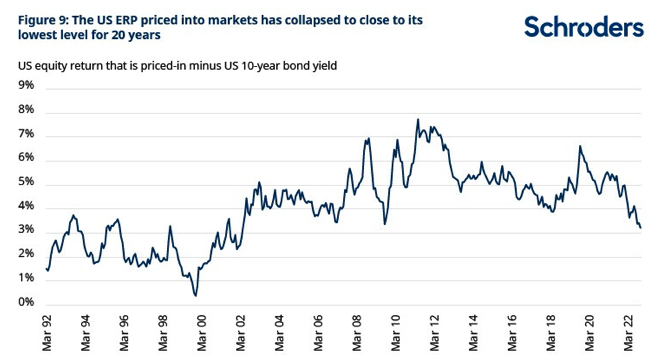

Wat valt af te leiden uit de huidige stand van de risicopremie? Een korte terugblik helpt dat te kaderen. De analisten van Schroders hebben de risicopremie van Amerikaanse aandelen over een lange periode in een grafiek gegoten. Daar vallen lessen uit te trekken. Bijvoorbeeld dat op het hoogtepunt van de internetzeepbel de premie historisch laag stond. Beleggers die toen zijn ingestapt, konden in de jaren daarna geen hoge rendementen verwachten.

Omgekeerd, hebben beleggers die zijn blijven beleggen tussen 2001 en 2012, een periode waarin de risicopremie stapsgewijs hoger ging, daarmee in de jaren daarop mee kunnen surfen op een van de sterkste haussemarkten van de afgelopen eeuw.

Na 2012 ging het bergaf met de Amerikaanse risicopremie. Ze staat nu op een historisch dieptepunt, ondanks de correctie van vorig jaar. Dat impliceert dat de verwachte rendementen voor Amerikaanse aandelen voor de komende tien jaar of langer niet al te goed zijn. Het is lang geleden dat Amerikaanse aandelenbeleggers met zulke lage rendementsverwachtingen worden beloond voor het aandelenrisico dat ze nemen, schrijven de Schoders-analisten. En dat terwijl de risico’s voor de Amerikaanse economie allesbehalve nihil zijn. “Meer risico, minder beloning”, besluiten ze.

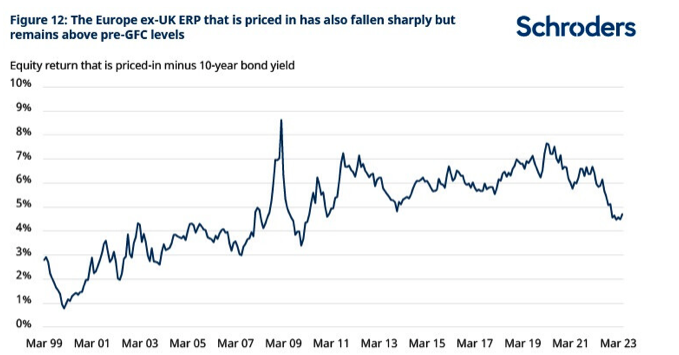

In Europa ziet het er minder erg uit. De premie is de jongste jaren flink gedaald, maar staat niet historisch laag. Daarmee zegt de markt dat beleggers op de langere termijn, als beloning voor het risico van Europese aandelen, een aanvaardbaar rendement mogen verwachten.

Met de correctie van de aandelenmarkten van vorig jaar, die dit jaar overigens al deels teniet is gedaan, zouden beleggers denken dat de risicopremie voor aandelen gestegen is. Want, lagere koersen staat gelijk aan beleggers die minder voor aandelen willen betalen, omdat ze een hogere risicopremie eisen.

De valkuil in die redenering is dat de obligatiemarkten vorig jaar ook een correctie hebben gekend, en bij sommige was die zelfs sterker dan die op de aandelenmarkten, waardoor het verschil in risicopremie tussen obligaties en aandelen zelfs verkleind is tegenover een jaar geleden. De risicopremie is altijd een spel van verhoudingen, en momenteel liggen de kaarten niet in het voordeel van aandelen. De risico-rendementsverhouding was in de afgelopen vijftien jaar een pak hoger voor aandelen. Dat is het jongste jaar gekeerd.

Lees ook: