De beurscorrectie van twee weken geleden was een symptoom van de fellere schommelingen die de beurs zullen blijven teisteren in de komende periode.

Twee weken geleden was het een bruut ontwaken uit mijn midzomersiësta. Elke zomer denk ik: ik neem vakantie, dus de beurs zal dat ook wel doen. In de meeste gevallen is dat ook zo, maar wanneer de beurs zich dan toch onverwacht rebels gedraagt op een moment dat je eigen leven zich beperkt tot zon, zee, zwembad en af en toe een fiets, is dat even schrikken.

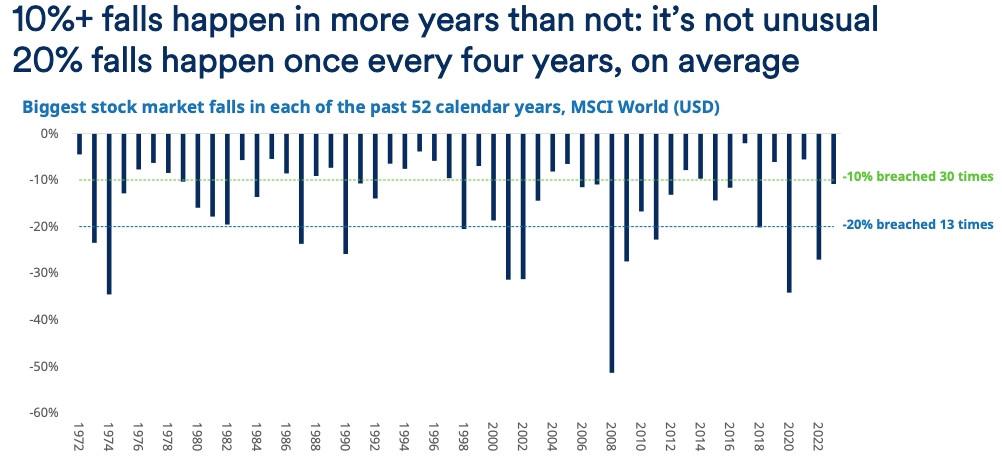

Maar zoals analisten van Schroders aangeven, is een correctie van 10 procent gebruikelijker dan we denken, ook al is het telkens opnieuw slikken.

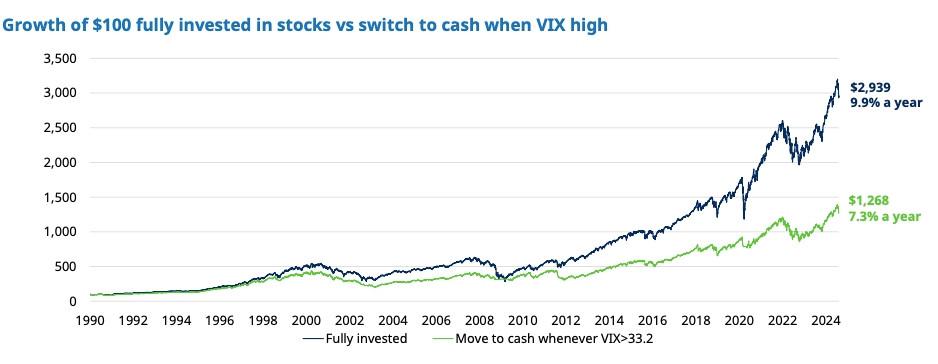

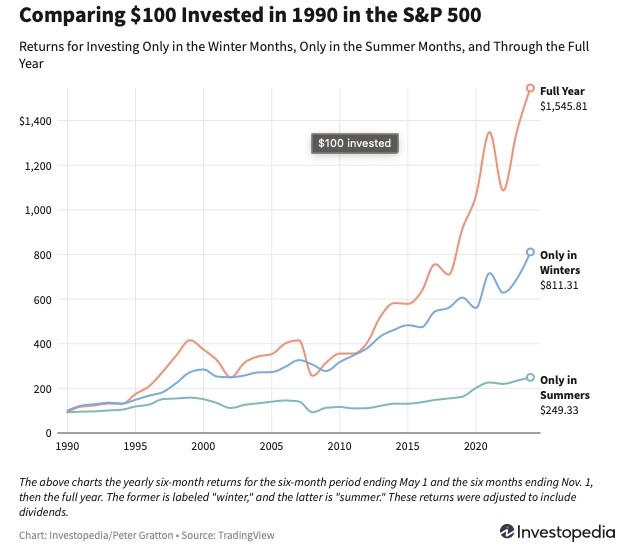

Maar vanuit historisch perspectief zat ik er niet naast. Doorgaans zit de beurs in de zomermaanden in een sluimermodus. Het handelsvolume daalt en de koersen stijgen minder fel. “Sell in May and go away” is niet voor niets een geijkt gezegde in de beurswereld. En als je naar de onderstaande grafiek kijkt, valt er wat voor te zeggen. Al is de beste optie nog steeds om het hele jaar door belegd te blijven.

Maar die zomersluimer maakt de beurs net kwetsbaarder voor schommelingen. Beleggers zijn dan minder actief, waardoor de koersen veel feller reageren op onverwachte ontwikkelingen dan de rest van het jaar.

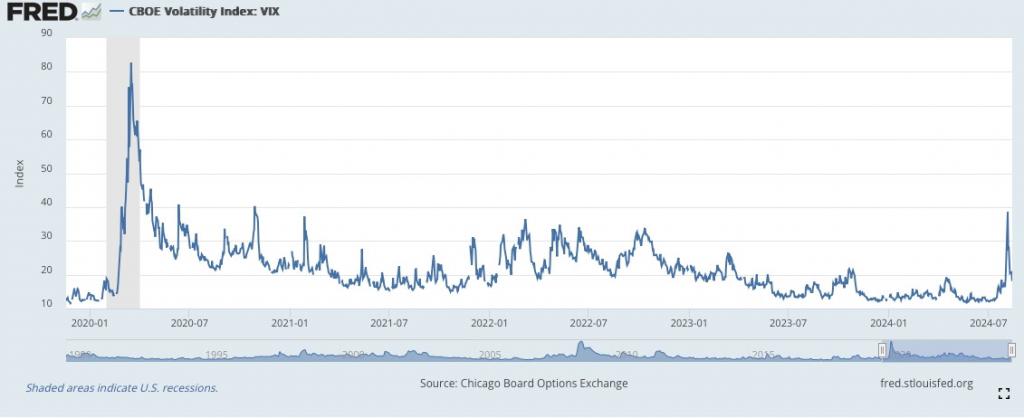

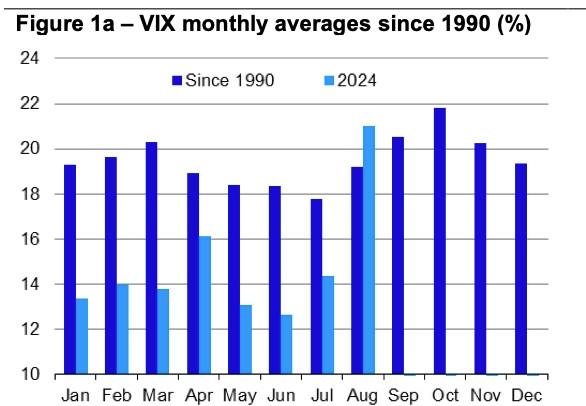

Met dat in gedachte hoeft het niet echt te verbazen dat de VIX-index, de angstbarometer van de aandelenbeurs, fel de hoogte in schoot.

De afgelopen maanden was de volatiliteit op de beurzen enorm laag in vergelijking met de historische gemiddeldes, terwijl de piek van de VIX twee weken geleden bovengemiddeld hoog was.

De aandelenmarkten zijn momenteel zo gevoelig voor correcties vanwege de hoge waarderingen, vooral in de Verenigde Staten, waar een select kransje grote techbedrijven op het scherp van de snee gewaardeerd staat. Bij de minste twijfel, teleurstelling of onzekerheid bij beleggers over die bedrijven zelf of het algemene beursplaatje gaan die hooggewaardeerde techparels in de uitverkoop.

Het recente rapport van de zakenbank Goldman Sachs over de AI-euforie hielp niet om de gemoederen bij tech- en AI-beleggers te bedaren. De titel Generatieve AI: te veel uitgaven, te weinig voordelen? zegt genoeg.

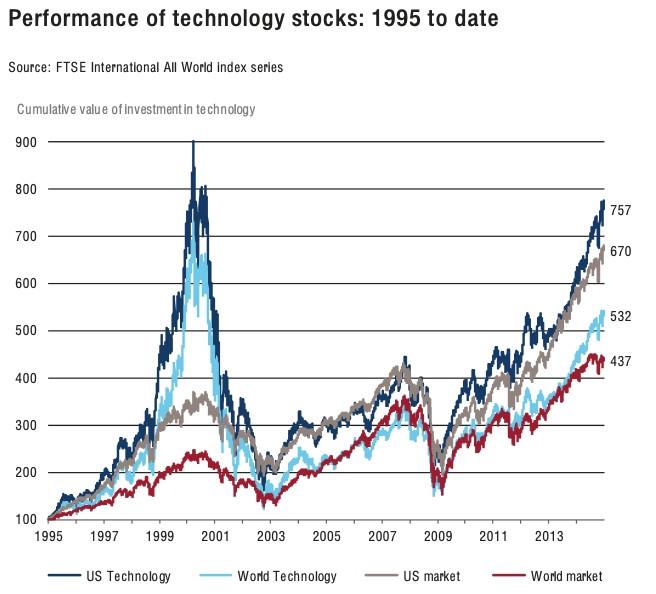

Dat herinnerde de onnavolgbare Adam Tooze aan een onderzoek van 2015 naar het opblazen en klappen van de dotcomzeepbel en de naweeën ervan. Beleggers die toen al hun eieren op de top van die zeepbel in de technologiemand hadden gelegd, stonden vijftien jaar later nog altijd in de min. Beleggers in een breed gediversifieerde wereldindex waren sneller hersteld van de klap.

De correctie begin deze maand is intussen al helemaal verteerd. Op de meeste plaatsen staan de koersen weer op het peil van voordien. Maar de onzekerheid in de komende weken en maanden zal hoger zijn van voordien, zeggen de meeste analisten. De markt blijft vatbaar voor schommelingen en beleggers die snel zeeziek worden, bereiden zich daar het best op voor. Dat doet ieder op zijn manier. De een bouwt wat meer cash op, de ander kijkt een tijd lang niet naar haar of zijn beleggingsapp.

Maar angst of paniek zijn niet nodig. Dat zijn op de beurs, net als in het leven, slechte raadgevers. Beleggers die structureel verkopen als de VIX hoog staat, zetten slechtere rendementen neer dan beleggers die belegd blijven. “Stay calm and carry on” is dus de boodschap.