Yingli Green

Flinterdunne marges en hoge schuldenlast

“We verwachten dat we vanaf het tweede kwartaal van 2014 opnieuw winst maken.” Met dat heuglijke nieuws zette Wang Yiyu, de CFO van Yingli Green Energy, vorige week de kers op de nieuwjaarstaart voor zijn bedrijf. Het beursjaar was al spectaculair begonnen, met een koersstijging van het aandeel met ruim 30% in enkele handelsdagen. Die stijging kwam er na de melding dat Yingli een samenwerkingsverband afsluit met Datong Coal Mine Group, het op twee na grootste steenkoolbedrijf in China, voor de bouw van zonne-energiecentrales in Noord-China.

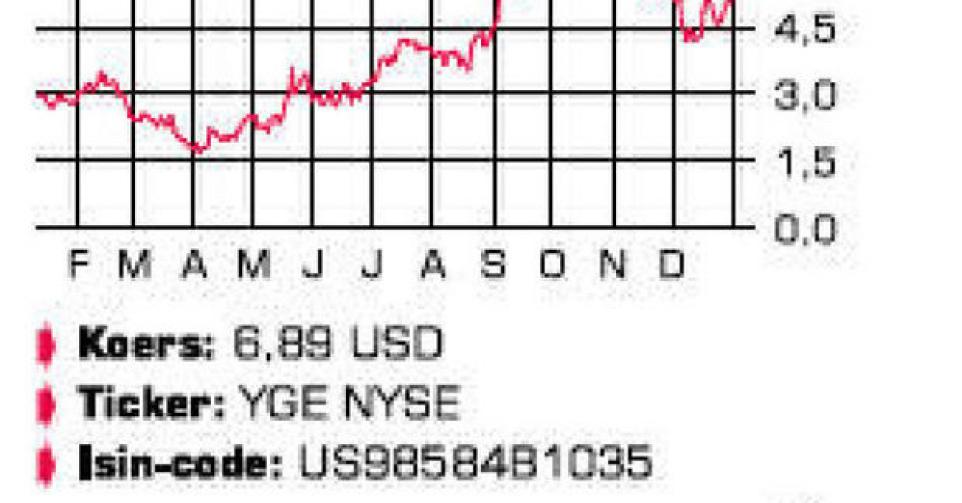

Het lijkt onwaarschijnlijk voor wie de koersgrafiek van het afgelopen jaar bekijkt, maar het tweede kwartaal van 2011 was voor Yingli het laatste winstgevende kwartaal. Sindsdien volgden negen opeenvolgende verlieslatende kwartalen door de almaar dalende verkoopprijzen – een gevolg van de structurele overcapaciteit in de sector – en door sterk gestegen interestlasten. Daardoor verschrompelde de boekwaarde van 10,3 USD per aandeel eind 2010 tot 3,1 USD per aandeel eind september 2013.

Die evolutie staat in schril contrast met de evolutie van het verscheepte volume in dezelfde periode. De grootste verticaal geïntegreerde producent van zonnemodules en -panelen ter wereld verscheepte 1,1 gigawatt (GW) volume in 2010. In 2011 was er een stijging met 51%, tot 1,6 GW verscheept volume. 2012 deed nauwelijks onder, met 43% volumegroei, tot 2,3 GW. Voor 2013 (rapportering begin maart) verwacht Yingli opnieuw ongeveer 40% groei, met een vooropgestelde vork van 3,2 à 3,3 GW aan verscheept volume.

De belangrijkste oorzaak van het geweldige koersherstel van Yingli (+115%) in 2013 is het beëindigen van de systematische prijsval van de moduleprijzen. Na een jarenlange prijzenval bodemden de moduleprijzen in het voorjaar van 2013 uit rond 65 dollarcent per watt. In de aanloop naar het Europees-Chinees antidumpingakkoord begin augustus was er een kortstondige opleving tot 73 dollarcent per watt, waarna de prijs stabiliseerde rond 70 dollarcent per watt. Gelukkig daalden de voorbije jaren ook de grondstoffenprijzen, waardoor de huidige prijsniveaus, gekoppeld aan verdere productieverbeteringen en schaalvergroting, stilaan volstaan om break-even te draaien. Maar de overcapaciteit is nog niet weggewerkt en structurele winstgevendheid blijft ook in de toekomst geen vanzelfsprekend.

Geografisch bekeken is Europa niet langer de belangrijkste afnemer, mede door de geweldige groei die sinds 2013 in andere regio’s op gang is gekomen. Japan, onder impuls van de kernramp in Fukushima, en de Verenigde Staten waren in 2013 sterke groeiers. Maar China spant de kroon, met naar schatting 10 GW nieuw geïnstalleerd vermogen in 2013 en een doelstelling van 12 GW extra geïnstalleerd vermogen in 2014. De deal met Datong past mooi in dat plan. De Chinese overheid mikt overigens ook op consolidatie in de sector en ook daar zien we een rol weggelegd voor het bedrijf.

Conclusie

Het momentum in de sector is duidelijk aan het verbeteren. Ook de analisten, onder meer die van Deutsche Bank en Goldman Sachs, worden steeds positiever. Maar de flinterdunne marges in de sector en de hoge schuldenlast van Yingli weerhouden ons van een adviesverhoging, zeker na de scherpe koersstijging. We zouden van de huidige euforie veeleer gebruikmaken om onze posities te verminderen.

Advies: afbouwen

Risico: meer dan gemiddeld

Rating: 4C

Fout opgemerkt of meer nieuws? Meld het hier