Roland Van der Elst, een halve eeuw het boegbeeld van de Vlaamse beleggers: ‘De staatsbon? Dat was om de banken te koeioneren’

“Hoeveel politici weten wat een aandeel is? Daar begint het. Weet je dat ik in de jaren 80 nog in het parlement les heb gegeven over de beurs?” Roland Van der Elst, al een halve eeuw het boegbeeld van de Vlaamse beleggers, vindt het dwaas dat de overheid mensen richting staatsbons stuurt.

Toen we Roland Van der Elst een hele tijd geleden mailden met de vraag om in de lente af te spreken voor een gesprek antwoordde hij: “Dat zal wellicht mijn laatste interview zijn. Het was niet mijn bedoeling zoveel in de belangstelling te staan, wel meer mensen aan het beleggen te krijgen. Lannoo, de uitgever van mijn boek Winnen met Aandelen heeft er anders over beslist, en verschillende journalisten op me afgestuurd. Dat heeft zeker geholpen om het boek te promoten, want er is een derde herdruk.”

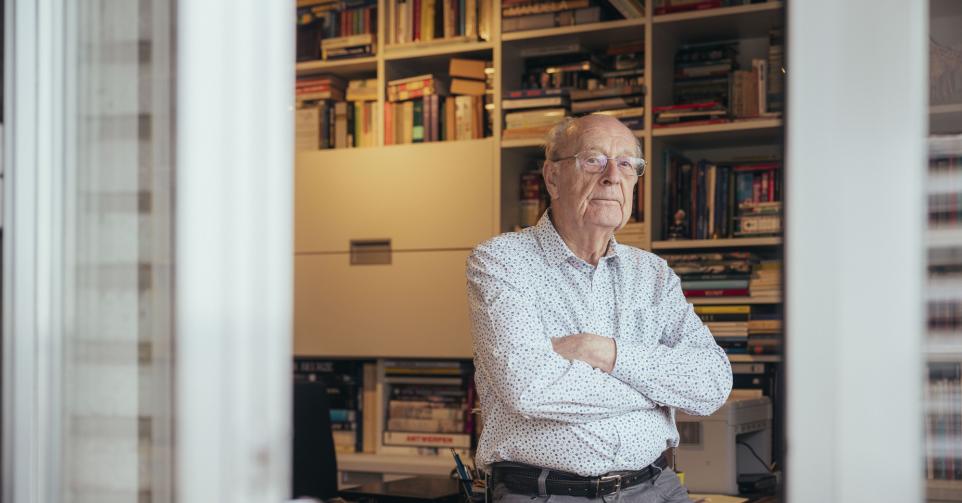

De professor-emeritus in de beleggingsleer aan Ehsal schrijft nog elke maand een geestige en relevante column voor Beste Belegger, het ledenblad van de Vlaamse Federatie van Beleggers (VFB). Daarvoor houdt hij een meterslang archief per aandeel bij, met schuiven vol artikels uit de kranten, analyses van beleggingsbladen en zelfs volledige jaarverslagen. Een muur staat vol boeken, voornamelijk over beleggen. We zitten voor het gesprek in dit indrukwekkende bureau, of liever archief, in een voor het overige bescheiden appartement in het Antwerpse.

U hebt op vraag van de VFB uw bestseller uit de jaren 90 geactualiseerd, met advies van uw zoon Luc die als financieel analist werkt. Hoe ging dat?

ROLAND VAN DER ELST. “Ik was niet van plan dat te doen, maar de VFB heeft het mij gevraagd. Ik vond dat er al genoeg boeken waren over de beurs en over beleggen. De VFB heeft aangedrongen en ik ben gezwicht. Iemand die wil beginnen beleggen kan hiermee beginnen. Wat is de beurs? Hoe werkt de beurs? Waarom zus en zo? Het is een ander boek dan veel andere beleggingsboeken.”

De kranten noemen u ‘de man die zijn volk leerde beleggen’. Hoe hebt u zelf geleerd te beleggen?

VAN DER ELST. “Ik ben beginnen te werken in de graanhandel. In die tijd passeerde hier in Antwerpen graan uit Rusland, Canada en Amerika. De graanbeurs zat in hetzelfde gebouw als de effectenbeurs. Op het gelijkvloers werkten de graanhandelaars, op de eerste verdieping de wisselagenten. Die kwamen ook weleens een verdieping lager, om orders op te nemen. Op die manier heb ik kennisgemaakt met de effectenbeurs. Ik heb aan de unief ook een cursus gehad over de beurs, maar die prof heeft mij niet aan het beleggen gezet. Ik ben er via de graanhandel in gerold.

“In die tijd begon ik ook maritieme wetenschappen bij te studeren. Ik heb een thesis gemaakt, met een prof die graanhandelaar was als promotor. De conclusie van mijn thesis was dat er geen toekomst was voor de graanbeurs in Antwerpen. Achteraf heb ik daar zelf mijn conclusies uit getrokken en ander werk gezocht. Er zijn nog altijd graanhandelaars die vanuit Antwerpen opereren, maar de handel is niet meer zoals in die tijd en de graanbeurs is verdwenen.

“Enkele jaren later werkte ik voor de Universiteit Antwerpen en daar heb ik het Economisch en Sociaal Tijdschrift geleid. De drukker was dezelfde als die van De Financieel-Economische Tijd (vandaag De Tijd, nvdr). Eugeen Magiels, de eerste hoofdredacteur, heeft mij toen gevraagd een wekelijkse rubriek in de krant te schrijven. De Vlaamse Federatie van Beleggers is dan opgericht en ik was een van de stichters. Magiels wilde op die manier lezers voor zijn krant winnen.”

Ik heb heel veel boeken gesigneerd. Vaak heb ik erbij geschreven ‘Koop kwaliteit en laat de rest aan de tijd’

Uw prof aan de universiteit heeft u niet begeesterd om te beleggen, maar u hebt honderden studenten geïnspireerd om een carrière in de beurswereld uit te bouwen.

VAN DER ELST. “Ik ben altijd echt actief betrokken geweest bij de beurs. Ik heb snel ingezien dat je met risicokapitaal een fatsoenlijk bijkomend inkomen kunt verwerven. Ik heb mijn studenten altijd informatie gegeven over de beurs. Ik heb van mijn hobby mijn hoofdberoep kunnen maken. En het is nog altijd mijn hobby, hé. Ik kan niet in een zetel zitten. Ik ben nu alleen nog maar privé regelmatig met de beurs bezig, wat niet belet dat familieleden soms met hun vragen naar mij komen.

“Mijn eerste boek heb ik geschreven in 1987. Door de wet-Cooreman-De Clercq (die aandelen kopen van Belgische bedrijven fiscaal aftrekbaar maakte, nvdr) was er zeer veel belangstelling voor de beurs. Die wet creëerde een beweging, iedereen werd een beetje gestimuleerd om te beleggen. Als professor beleggingsleer ben ik overal in het Vlaamse land voor allerlei banken en beleggingsclubs gaan spreken, om de beurs en het beleggen te promoten. Maar dat waren de jaren 80.

“Tussen de jaren 60 en 80 had de Belgische beurs niets gedaan. Toen kwam de regering-Martens V met een herstelbeleid. In een eerste pakket maatregelen zat de wet-Cooreman-De Clercq. Die wet heeft nieuwe aandelen, maar ook nieuwe vennootschappen naar de beurs gebracht. Die waren niet te gulzig met hun introductieprijzen. Mensen die intekenden op de beursintroducties, hebben toen ook winst gemaakt. Dat zette anderen aan om ook te beleggen. De jaren 80 en 90 zijn schitterende jaren geweest voor de beurs. De economie draaide beter en de wet-Cooreman-De Clercq heeft veel goeds gedaan voor bedrijven en beleggers. Ik vind het jammer dat zoiets nu niet kan.”

Beleggen in obligaties hoeft niet. Je wordt niet altijd vergoed voor het risico

De overheid heeft nu beleggen in eenjarige staatsbons fiscaal gestimuleerd.

VAN DER ELST. “Dat was om de banken te koeioneren. Die mogen geen geld verdienen. En achteraf zal de overheid de banken weer moeten redden. Veel politici vergeten dat voor elk miljard dat verdiend wordt, dikwijls een kapitaalinbreng van 10 miljard of meer nodig is.

“Beleggen in obligaties hoeft niet. Je wordt niet altijd vergoed voor het risico. Dat is de vorige jaren duidelijk bewezen. Decennialang zijn de rentevoeten gedaald. In de jaren 80 heeft Fed-voorzitter Paul Volcker de inflatie vermoord met rentevoeten tot 20 procent. Dat was natuurlijk een ramp voor de aandelen. Toen heb ik ook obligaties gekocht, met rentes van 10 à 15 procent. Dan moet je het risico niet nemen om in aandelen te beleggen. Maar die tijd is voorbij.”

De overheid stuurt de mensen dus naar slechte beleggingen?

VAN DER ELST. “Hoeveel politici weten nog wat een aandeel is? Daar begint het. Weet je dat ik in het parlementsgebouw nog les heb gegeven over de beurs, in de jaren 80 van de vorige eeuw? Kun je raden welke partij mij had gevraagd? De CVP, nu cd&v, van Etienne Cooreman natuurlijk. Ik begin altijd met vragen te stellen aan parlementsleden. Stel dat je met een volle kar buiten rijdt uit de supermarkt, voor 100 euro boodschappen, hoeveel nettowinst heeft die supermarkt dan gemaakt? Dan zeggen die 10 of 20 euro, terwijl het misschien een tiende is. Die hebben totaal geen benul van winstmarges. En dat dan zijn de mensen die de wetten maken.

“Ik heb heel veel boeken gesigneerd. Vaak heb ik erbij geschreven ‘Koop kwaliteit en laat de rest aan de tijd’. Als je weet wat je koopt, dan moet je niet panikeren als er iets gebeurt. Begin er jong aan. Het gaat niet over de grote bedragen, maar over het aantal jaren. Er is een spectaculair verschil in opbrengst tussen een spaarboekje, obligaties en aandelen over de lange termijn. De politiek kan natuurlijk van vandaag op morgen een meerwaardebelasting op aandelen invoeren. Dan veranderen de spelregels volledig.”

En uw kinderen en kleinkinderen? Hebt u die aan het beleggen gekregen?

VAN DER ELST. “Er zijn een aantal anekdotes. Zo vroeg de meester van onze Luc in het derde of vierde studiejaar aan de kinderen of ze al eens een ongeluk hadden meegemaakt. Een kind zegt ‘Mijn mama is ziek’, een ander ‘Mijn nonkel is vorige week begraven’. Onze kleine steekt zijn hand omhoog: ‘Mijn aandelen zijn gezakt’. Een andere anekdote. Mijn dochter werkte voor Gevaert. Op de radio werden toen nog om 13 uur de termijnkoersen gegeven, en later op de dag de slotkoersen. De kleinzoon was bij ons en die hoorde dat de aandelen van Gevaert gezakt waren. Zijn reactie: ‘Mama zal gaan eten zijn’.

“Onze kinderen kregen met Nieuwjaar of bij speciale gelegenheden geen geld maar aandelen als cadeau. Natuurlijk waren ze daar niet actief mee bezig, maar ze begrepen wel dat als die ondernemingen goed werkten, dat zij mee profiteerden.”

Lees verder onder de foto

Het is vandaag niet zo gemakkelijk om voor kinderen in aandelen te beleggen.

VAN DER ELST. “Dat was toen evengoed moeilijk, hoor. Als we tien aandelen kochten, dan zette ik er soms ook een op naam van de kinderen. Ik hield gewoon een boekhouding bij voor mezelf van wie welke aandelen waren. Wanneer de kinderen trouwden, of alleen gingen wonen, of graag zelf wilden beleggen, dan kregen ze die individuele aandelen mee. Dat waren toen nog papieren, leverbare aandelen, die in een koffer staken. Dat was een groot voordeel. Je verkocht niet elke keer als een aandeel wat gestegen was.”

Dat is nu wel anders. Dankzij het internet en de opkomst van ETF’s kunnen beleggers met één muisklik een korf van aandelen kopen of verkopen. Hoe kijkt u vandaag naar de beurs?

VAN DER ELST. “Een aandeel Lotus Bakeries was onlangs meer dan 10.000 euro waard. Allé, waarom? Leg mij dat nu eens uit. Omdat het in de indexen staat en omdat iedereen via indexen belegt. De banken vragen ook niet liever dan dat iedereen geïndexeerd belegt, want ze hebben schrik van de regelgeving. Dat heeft niets meer te maken met de resultaten van Lotus. Het aandeel noteert tegen 50 keer de winst duurder dan de Amerikaanse AI-specialist Nvidia met een koers-winstverhouding van 40, of zelfs 30 als we de verwachte winst nemen. Als ik met mijn kleinkinderen praat, of met andere jongeren: ze kennen allemaal Nvidia en gelijkaardige technologieaandelen. Ze weten waarin ze beleggen. Rechtstreeks, zoals verstandige mensen, niet via anonieme indexfondsen die op en neer gaan met het beurssentiment. Hoewel ETF‘s de jongeren ook aanspreken door de lage kosten.”

Die biotechnologiebedrijven zijn vaak te vroeg naar de beurs gekomen en hadden er beter nooit op gestaan

Bent u vooral met Belgische aandelen bezig?

VAN DER ELST. “Minder dan vroeger. De winst moet komen van groei. Noem mij eens groeiaandelen op de Brusselse beurs? Die staat vol met vastgoedbedrijven, die afhangen van de rente. Ze hebben goede resultaten geboekt door de dalende rente, en wilden allemaal groter worden tot eer en glorie van diegenen die de zaak leiden. Ze hebben kapitaalverhogingen doorgevoerd, meer geleend, enzovoort. Op een bepaald ogenblik zijn die op de rente gestoten, die niet meer daalde maar begon te stijgen. Dan kun je net zo goed in obligaties beleggen.

“Haal er het vastgoed af, haal er de biotechaandelen af, die er beter nooit opgestaan hadden, en wat blijft erover op de Brusselse beurs? Die biotechnologiebedrijven zijn vaak te vroeg naar de beurs gekomen, voor ze beursrijp waren. Dat is iets voor privaat kapitaal. Die bedrijven zijn naar de beurs gekomen zonder de mensen voldoende te waarschuwen dat er nog acht of tien kapitaalverhogingen zouden komen vooraleer ze met een product naar buiten zouden komen. Als het zou lukken, als het zou lukken,… Hoeveel van die bedrijven overleven? Hoe lang duurt het? Die biotechnologiebedrijven hadden beter niet op de beurs gestaan. Pas op: ik heb ook in biotechnologie belegd, maar er alleen maar geld mee verloren.”

Je kunt als belegger niet beter af zijn dan met kwaliteitsvolle holdings zoals Ackermans & van Haaren, Brederode en Sofina

De groei zit misschien bij de Belgische holdings, die in bedrijven in binnen- en buitenland investeren?

VAN DER ELST. “Ik zeg niet dat iedereen altijd in holdings moet beleggen, maar voor een beginnende belegger is dat wel dé manier om de diversiteit in je portefeuille te krijgen die je absoluut nodig hebt. Bij kwaliteitsvolle holdings zoals Ackermans & van Haaren, Brederode en Sofina zitten families aan het roer die al generaties hun eigen geld beleggen, die diversifiëren in verschillende sectoren waar ze groei zien en waar ze mensen kennen. Ze zijn insiders en nemen mee de beslissingen. Je kunt als belegger toch niet beter af zijn?”

Zijn Belgische beleggers beter af met Amerikaanse aandelen?

VAN DER ELST. “Technologiebedrijven en groeibedrijven noteren vooral op Wall Street. Amerika is één brok dynamiek. De beurs van Amsterdam heeft ook nog een aantal mooie technologiebedrijven: ASML, ASMI, BESI, Adyen en Prosus bijvoorbeeld. Ik denk dat er spectaculaire toekomstmogelijkheden zijn voor bedrijven die met cybersecurity bezig zijn. Als je vijf bedrijven uit die sector koopt, zal er wel een winnaar bij zijn.”

Beleggers kunnen ook in Amerikaanse aandelen beleggen via de holding van Warren Buffett, Berkshire Hathaway. Of denkt u dat die minder goed zal presteren in de toekomst? Eind vorig jaar is Buffetts trouwe kompaan Charlie Munger, net voor zijn 100ste verjaardag gestorven. Buffett zelf is 93 jaar.

VAN DER ELST. “Ik ben ooit naar de algemene vergadering van Berkshire Hathaway in Omaha geweest, waar ik beide heren mocht ontmoeten. Je kon toen nog rechtstreeks contact leggen met Warren Buffett, dat moet je nu niet meer proberen. Ik heb een biljet van 1 dollar met de handtekeningen van Warren Buffett en Charlie Munger gekregen. Dat biljet blijft in de familie. Munger heeft Buffett goed geholpen, want in zijn beginjaren was die verkeerd bezig. Buffett zocht naar koopjes, onder invloed van de boeken van Benjamin Graham. Als een aandeel heel goedkoop noteert, dan zijn er problemen die rechtgetrokken moeten worden. Munger heeft de beleggingsfilosofie geïnstalleerd om kwaliteit te kopen. Die filosofie is er nu en die blijft.”

Buffett is nog altijd scherp van geest. Ook Munger was tot het einde bij de pinken. Houdt beleggen mensen jong?

VAN DER ELST. “Ja, dat geloof ik wel.”

Bio

– Geboren op 18 december 1935

– Gehuwd, drie kinderen

– Studeerde aan Ufsia (Universiteit Antwerpen)

– Professor-emeritus beleggingsleer, boekhouden en financiën aan de Ehsal Economische Hogeschool

-Medeoprichter van de Vlaamse Federatie van Beleggers, schrijft nog altijd een column in het ledenblad Beste Belegger

– Auteur van Winnen met Aandelen, Winnen op de beurs, Winnen met beleggingsfondsen en Beleggen voor een beter pensioen

Fout opgemerkt of meer nieuws? Meld het hier