Aantrekkende marges

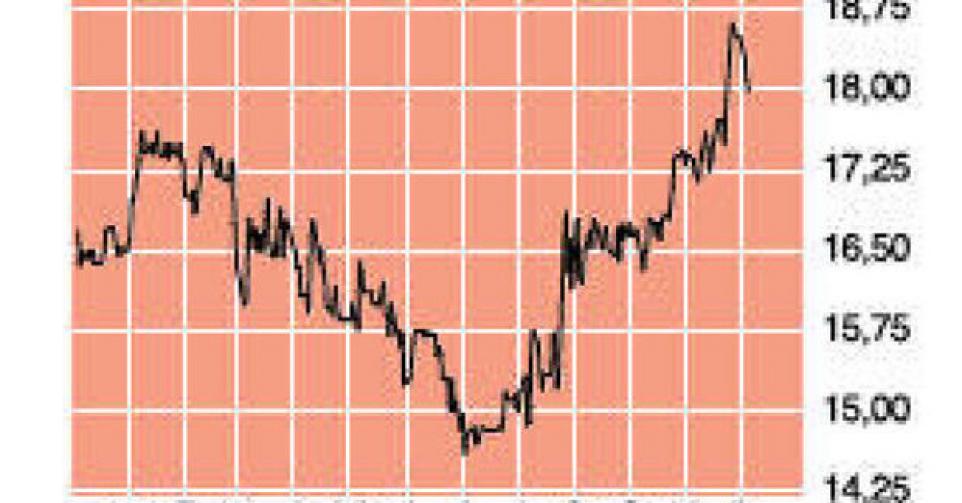

18,54 EUR – 3B

RealDolmen, de leverancier van IT-diensten en -producten, maakte vorig boekjaar schoon schip door alle uitzonderlijke kosten, provisies en waardeverminderingen in één keer af te boeken. Daardoor kon de groep het nieuwe boekjaar 2013-2014 met een schone lei beginnen. In de zes maanden die eindigden op 30 september steeg de omzet met 2,5%, tot 115,08 miljoen EUR, terwijl de recurrente winst of rebit op 4,9 miljoen EUR uitkwam, goed voor een marge van 4,3%. Over dezelfde periode een jaar eerder was er nog een verlies van 15 miljoen EUR (marge van -2,5%). Netto bleef er na zes maanden 4,5 miljoen EUR over, of 0,87 EUR per aandeel. Het nieuwe boekjaar werd niet goed ingezet, maar een omzetklim met 5,8% tussen juli en september redde de meubelen.

RealDolmen streeft naar een toename van de omzet uit diensten met een hogere toegevoegde waarde, die meer winst opleveren. De groep wil die strategie in alle afdelingen doorvoeren. De divisie waar dat het moeilijkst gaat, is Infrastructure Products, want aan de verkoop van hardware valt nu eenmaal niet veel te verdienen. Toch is de afdeling belangrijk, omdat diensten en hardware vaak samen worden verkocht. De hardwaretak ging in tegen de groepstrend door het jaar sterk in te zetten en in de zomermaanden af te zwakken. Dat uitte zich in een omzetklim van 8,5% tussen april en juni, en een daling met 6,6% in het tweede kwartaal. Over de eerste jaarhelft was er toch een vooruitgang met 4,8% en de rebit-marge lag op een aanvaardbare 4%. Het management maakt zich sterk dat het aandeel van Infrastructure Products in de omzet in de toekomst verder afneemt (nu 27%).

Het kleinere Business Solutions kon de hoogste groei voorleggen, met een omzetklim van 5,5%. Vooral het tweede kwartaal was erg goed (+26,4%). Deze afdeling houdt zich hoofdzakelijk bezig met de ontwikkeling van nieuwe applicaties. Bijkomende aanwervingen en de lancering van nieuwe toepassingen leidden tot een negatieve rebit-marge van 6,6%, wat weliswaar beter was dan de -10,3% van het jaar daarvoor.

De afdeling Professional Services neemt ruim de helft van de groepsomzet voor haar rekening. Dat is dan ook de kernactiviteit, waarbij IT-specialisten bij klanten worden gedetacheerd om specifieke IT-projecten op te zetten. Ondanks een zwak eerste kwartaal (-3,6%) was de balans over de eerste zes maanden positief met een omzetklim van 0,6%. Veel belangrijker was dat de winstgevendheid fors verbeterde, met een rebit-marge van 9,9%, tegenover slechts 1,1% vorig jaar. Die vooruitgang is te danken aan de verbeterde productiviteit en de activiteiten in Luxemburg. RealDolmen profiteert naar eigen zeggen van een toenemende vraag naar cloudgerelateerde projecten en een groei van het aantal mobiele toepassingen. De rebit-marge op groepsniveau zou dit boekjaar moeten uitkomen rond 5%. Na de eerste jaarhelft stond tegenover een cashpositie van 17,5 miljoen EUR een schuld van 20,43 miljoen EUR.

Gezien de afboekingen was het moeilijk om slechter te presteren dan in het vorige boekjaar. Dat heeft RealDolmen dan ook niet gedaan. Positief is wel dat een tegenvallend eerste kwartaal ruimschoots werd gecompenseerd door een veel beter tweede kwartaal, waardoor de balans van de eerste jaarhelft toch nog positief is. De winstgevendheid zal in de rest van het boekjaar weliswaar licht toenemen, maar blijft in absolute cijfers wel aan de lage kant. De sector is erg competitief, wat per definitie druk zet op de marges. De sterke verankering in België geeft RealDolmen een voordeel, terwijl ook de gezonde financiële positie een pluspunt is. Het aandeel maakt zich op om een aanval in te zetten op het hoogtepunt van vorig jaar. Tegen 11 keer de verwachte winst en 0,75 keer de boekwaarde vinden we RealDolmen, gezien de lage groei, correct gewaardeerd. Te behouden (rating 3B).

Houden