McEwen Mining is een goudparel in wording. De aanpak van CEO en referentieaandeelhouder Robert McEwen doet aan die van Luc Tack denken.

Zoals we al hebben aangegeven, zien we de komende maanden en jaren flink wat kansen voor het herstel van de goudprijs. Dat heeft ook een herstel ingeluid voor de goudmijnen, die de zwaarste berenmarkt in minstens een halve eeuw beleefden. We richten deze keer onze pijlen op een bijzonder verhaal, McEwen Mining. Goudmijnen worden vaak vernoemd naar de plaats waar ze zich bevinden, maar zelden of nooit naar de stichter of de hoofdaandeelhouder. Het verhaal van dit bedrijf begint wel bij de stichter, CEO en referentieaandeelhouder Robert McEwen (27,6% van de aandelen). De 65-jarige McEwen is een levende legende in de goudsector, omdat hij in 1993 Goldcorp stichtte en er in anderhalf decennium de beurskapitalisatie deed oplopen van 50 miljoen naar 8 miljard USD door een gemiddelde jaarlijkse opbrengst van 31%. Ook vandaag is Goldcorp in beurswaarde een van de grootste goudmijnen ter wereld.

Wat hem aan Luc Tack doet denken, is dat hij zich geen loon uitkeert bij McEwen Mining, geen bonussen wil, geen opties heeft, geen schulden op vennootschapsniveau, geen streamingdeals en geen hedging. Bovendien is hij razend ambitieus met de doelstelling om in de S&P500-index te worden opgenomen. Dat is nu nog maar voor 1,5 goudmijn het geval: Newmont Mining en Freeport McMoran (in de eerste plaats koper).

McEwen Mining heeft in de eerste plaats een belang van 49% in de San José-mijn in Argentinië (goud en zilver). Vorig jaar was die goed voor een jaarproductie van 47.350 ounce goud en 3,3 miljoen ounce zilver, respectievelijk +3 en +4% tegenover 2014. Belangrijk in Argentinië is de machtswissel met de nieuwe president Mauricio Macri, die kiest voor een ondernemings- en mijnbouwvriendelijk beleid. Daarnaast is er de El Gallo-mijn in Mexico, vorig jaar goed voor een 64% goudproductie van 63.350 ounce goud. Gezamenlijk staan die mijnen voor 154.500 ounce goudequivalenten (+22%, tegenover nog 88.000 in 2012), waardoor McEwen Mining elk kwartaal vorig jaar positieve kasstromen draaide.

De groep beschikt over een nettokaspositie van 32 miljoen USD en keert al twee keer per jaar een symbolisch dividend van 0,005 USD per aandeel uit. Gezien de ambities, zijn er natuurlijk expansieplannen. Vooreerst is er de goedkeuring voor El Gallo 2, om naast een goud- ook een zilvermijn te bouwen. Maar om echt rendabel te zijn, moet de zilverprijs omhoog en moeten de kosten verder naar beneden. Nieuws daarover wordt verwacht in het tweede kwartaal. In januari 2017 wordt de goedkeuring verwacht voor het Gold Bar-project in het Amerikaanse Nevada. Als dat gebeurt, volstaat een investering van 60 miljoen USD om binnen het jaar een goudmijn te bouwen, die jaarlijks 65.000 ounce goud kan produceren. In de buurt in Nevada zit ook nog het Tonkin-project, maar die is nog niet concreet genoeg.

Wel concreet en belangrijk is het Los Azules-project, een koperexploratieproject in Argentinië. Het is vergelijkbaar met het Taca Taca-project van Lumina Copper, verkocht aan First Quantum Minerals in 2014 voor 433 miljoen USD, maar niet van hetzelfde niveau. Dat project staat te koop en is ongeveer 70% van het Taca Taca-project. Maar daarop nu een waarde van 300 miljoen USD kleven (60% van de totale beurswaarde) is niet correct, want er zijn geen kopers voor zulke projecten en al zeker niet tegen de prijs die voor Taca Taca werd betaald.

Conclusie

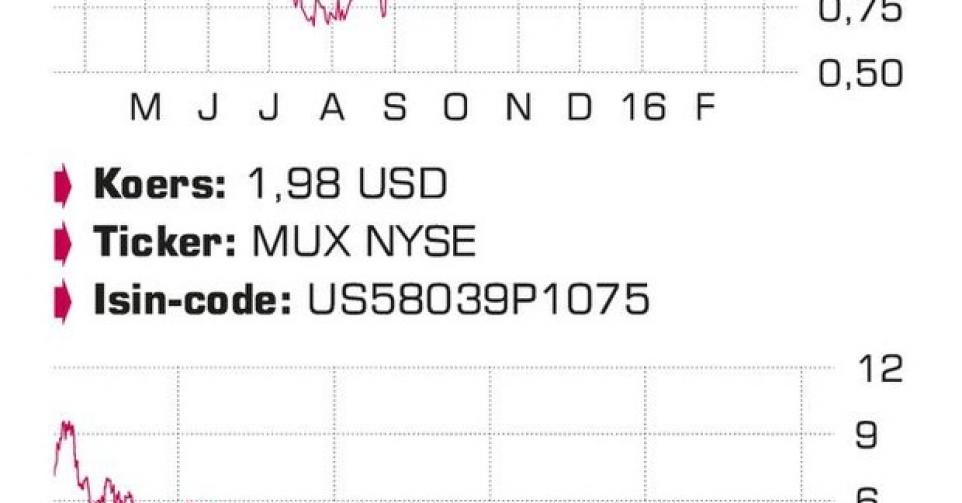

We starten met de opvolging van McEwen Mining. Er is het roemrijke verleden van McEwen, een aanpak die aan Luc Tack doet denken, de nettokaspositie, de huidige goud- en zilverproductie die volstaat om winstgevend te zijn en de expansieplannen, die voor rooskleurige perspectieven zorgen en vertrouwen wekken. Maar vooral de S&P500-ambitie doet vermoeden dat McEwen nog op grote manoeuvres broedt. Goed voor opname in de Inside Selectie.

Advies: koopwaardig

Risico: hoog

Rating: 1C