Operationeel goed kwartaal

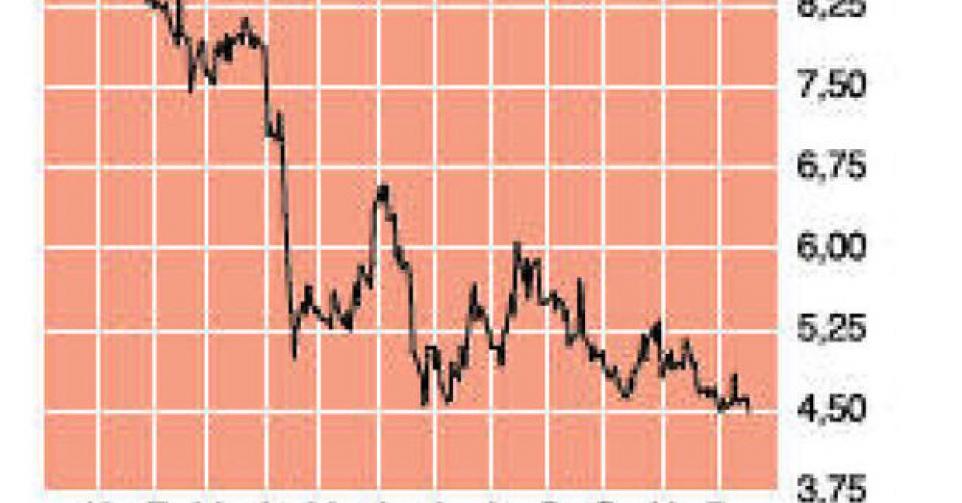

4,56 USD – 1C

Door een combinatie van groeiprognoses die het niet kon waarmaken en afboekingen op de waarde van activa viel de beurswaarde van het Canadese Kinross Gold eerder dit jaar terug naar het laagste niveau sinds 2005. Intussen heeft het bedrijf de grootste tik al gehad en zijn de kosten opnieuw onder controle. In afwachting van een hogere goudprijs zit er voor de groep niets anders op dan er met de huidige activa het beste van te maken. In het derde kwartaal lukte dat overigens bijzonder goed. Gezien de duik van de goudprijs, lag een omzetdaling in de lijn van de verwachtingen. De gemiddelde goudprijs die het ontving, kwam uit op 1331 USD per ounce, 19% minder dan een jaar eerder. Dat cijfer zal in het lopende kwartaal nog verder afnemen. De brutomarge per verkochte ounce goud daalde zelfs met 39%.

Toch werd de omzetprognose ruimschoots geklopt. Door een toename van de productie bleef de omzetdaling beperkt tot 21%, waardoor het verkoopcijfer met 876,2 miljoen USD bijna 120 miljoen USD boven de consensusverwachting lag. Ook de aangepaste nettowinst lag met 5 dollarcent per aandeel boven de verwachte 3 dollarcent. Kinross produceerde in het derde kwartaal 680.580 ounce goud, 1,3% meer dan een jaar eerder. Na drie kwartalen in 2013 staat de teller op 1,98 miljoen ounce. Dat bracht Kinross ertoe de prognose voor het volledige boekjaar op te trekken van 2,4 tot 2,6 miljoen naar 2,6 tot 2,65 miljoen ounce.

Een belangrijke maatstaf voor mijnbedrijven zijn de totale productiekosten, die naast de operationele kosten ook alle uitgaven omvat om de productie op het huidige peil te handhaven. Kinross scoort daar vrij goed, maar nog niet zo goed als bijvoorbeeld Newmont Mining en Barrick Gold. In het derde kwartaal kwam dat cijfer uit op 1069 USD per ounce, een stijging met 4,7% op jaarbasis. De gemiddelde productiekosten liggen na drie kwartalen in 2013 op 1045 USD per ounce. Dat cijfer ligt wel 7% lager dan een jaar geleden. In principe moeten de kosten de komende kwartalen verder afnemen na de opening van Dvoinoye in Siberië. Bij die mijn, die beschikt over rijke ertslagen, werd de commerciële productie in oktober opgestart. Dvoinoye zal tijdens de drie eerste productiejaren 235.000 tot 300.000 ounce per jaar produceren. Bij Tasiast in Mauritanië wordt de definitieve haalbaarheidsstudie begin volgend jaar afgerond. Daarna volgt een beslissing over de omvang van het project. Voor het overige is de pijplijn van groeiprojecten momenteel leeg.

Dit jaar werd al 150 miljoen USD aan kosten bespaard en in het vierde kwartaal komt daar nog eens 50 miljoen USD bij. In het derde kwartaal daalden de kapitaaluitgaven met 32%, tot 300,8 miljoen USD. Ook in 2014 wordt verder het mes gezet in de kapitaaluitgaven. Die worden begroot op 800 tot 900 miljoen USD, waarvan 600 miljoen USD voor vervangingsinvesteringen. Daardoor blijft er slechts 200 tot 300 miljoen USD over voor groei. Kinross beschikt, naast een cashpositie van 932,1 miljoen USD, nog over een ongebruikte kredietfaciliteit van 1,5 miljard USD. Daar staat een schuld van 2,1 miljard USD tegenover, waarvan de eerste afbetaling pas in 2016 dient te gebeuren.

Kinross heeft operationeel een goed kwartaal achter de rug, maar kan zich uiteraard niet onttrekken aan de impact van de dalende goudprijs. Als gevolg van een doorgedreven kostencontrole slaagt het bedrijf erin winstgevend te blijven, zij het nipt. De opstart van Dvoinoye zal de komende kwartalen wel een gunstige impact hebben op de productiekosten. Kinross heeft geen financiële zorgen, en dat is in de huidige marktomstandigheden ook een groot pluspunt. Toch is het weinig waarschijnlijk dat de geschrapte dividenduitkering in 2014 wordt hernomen. Kinross noteert met een korting van bijna een kwart tegenover de boekwaarde, maar dat is op korte termijn geen garantie op een koersstijging. Koopwaardig, met het oog op een herstel van de goudprijs, maar beperk (voorlopig) de positie (rating 1C).

Koopwaardig