Dividend als zoethouder

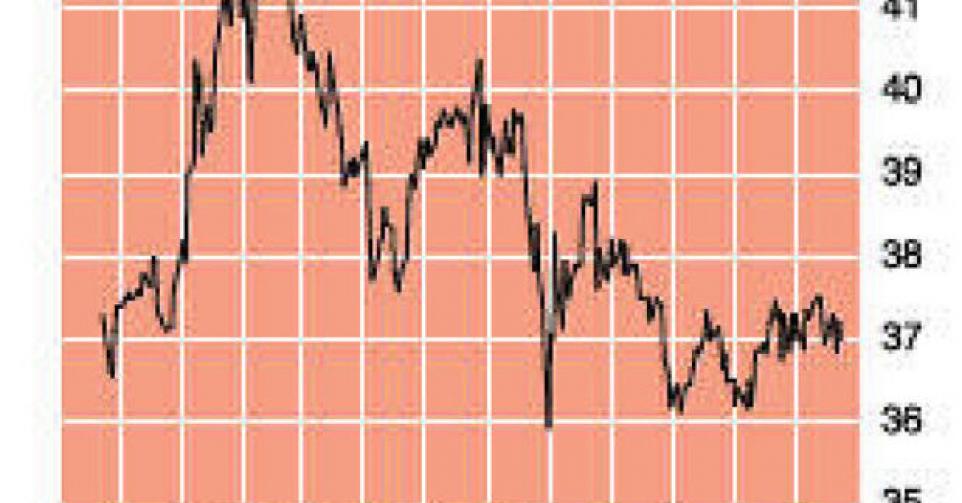

39,50 EUR – 3B

“Wie belegt in Gimv, wordt voor zijn geduld beloond”, zei Koen Dejonckheere, de CEO van Gimv in een interview met Trends. De koers van het aandeel van Gimv kende de jongste jaren een vrij vlak verloop; het is daardoor een achterblijver op de beurs. Toch is het niet allemaal kommer en kwel. De aandeelhouders kunnen rekenen op een brutodividend van 2,45 EUR, wat een aantrekkelijk dividendrendement van ruim 6% oplevert. Het aandeel gedroeg zich de voorbije jaren als een obligatie met een vrij stevige coupon. Maar aandeelhouders verwachten meer van de investeringsmaatschappij. Ook het bedrijf springt onder de lat die ze voor zichzelf heeft gelegd. Een rendement op het eigen vermogen van minstens 10% is de doelstelling, maar in de eerste helft van dit boekjaar (van 1 april tot 30 september) bleef Gimv steken op een rendement van 2,1%, wat een weerspiegeling is van de nettowinst van 21 miljoen EUR (0,85 EUR per aandeel) op het eigen vermogen van 999,3 miljoen EUR (of 40,42 EUR per aandeel).

Een analyse van de winst verklaart waarom Gimv achterblijft op de beurs. Als investeringsmaatschappij moet de groep het hebben van de meerwaarde bij de verkoop van haar participaties. Dat lukt opnieuw vrij aardig, met een gerealiseerde nettomeerwaarde van 15,2 miljoen EUR in het eerste halfjaar, vooral dankzij enkele rendabele exits in de gezondheidszorg, zoals de uitstap uit Ablynx. Op die verkochte participaties werd een meerwaarde geboekt van 42,9% tegenover de marktwaarde die in de boeken van Gimv staat. Maar Gimv recupereerde op die manier enkel de aanschaffingswaarde van die participaties. Dat is toch ontgoochelend voor een maatschappij die groei en waarde wil scheppen.

Gimv scoort ook vrij zwak in de niet-gerealiseerde meerwaarde. In de eerste helft van dit boekjaar bleef het saldo van die waardeschommelingen steken op 0,7 miljoen EUR, terwijl de waarderingen van de meeste beursgenoteerde bedrijven de voorbije maanden het ruime sop kozen. Dat is ook de hoofdverklaring waarom Gimv achterblijft op de beurs. Verscheidene factoren verklaren die povere niet-gerealiseerde meerwaarde. Zo leidden de mindere prestaties van een aantal participaties voor afwaarderingen van 26 miljoen EUR. Ook de gedaalde beurskoers van een aantal participaties roomt 9,8 miljoen EUR van de portefeuille af.

Daartegenover staat de herwaardering van een aantal participaties door de multiple – zoals de koers-winstverhouding – op te drijven, wat 27 miljoen EUR opleverde. De kwaliteit van de niet-gerealiseerde meerwaarde is dus ook niet goed, omdat een hogere multiple voor de winst moet zorgen, terwijl de mindere gang van zaken bij een aantal participaties het waardeverlies veroorzaakt. Wel moet er meteen bij worden gezegd dat Gimv nog altijd een conservatieve gemiddelde multiple hanteert (de waarde van een onderneming wordt gewaardeerd tegen 5,7 keer de bedrijfskasstroom of ebitda, na een korting van 24%). Het management geeft ook mee dat de nieuwe groei in Europa nog altijd mager is, en dat het voor de bedrijven moeilijk blijft hun marges te handhaven. Het blijft wachten tot de prille macro-economische herleving zich vertaalt in betere bedrijfsresultaten.

De resultaten van Gimv blijven sinds 2011 achter op de eigen prestaties uit het verleden en op de rest van de beurs. Ook de winst per aandeel volstaat niet meer om het dividend te coveren. Toch komt dat dividend nog niet in het gedrang, dankzij de kaspositie en de mogelijkheid om het dividend in aandelen te betalen. Maar het management zal stilaan met betere resultaten op de proppen moeten komen om het geduld van de aandeelhouders niet nog langer op de proef te stellen. Een duurzaam economisch herstel zou Gimv daarbij enorm helpen, maar dat laat nog op zich wachten. Het advies blijft daarom houden (rating 3B).

Houden