Novagold Resources heeft volgens velen het belangrijkste nog niet ontwikkelde goudmijnexploratieproject ter wereld: Donlin Gold in Alaska.

Met Novagold Resources gaan we het hebben over goudmijnexploratie. Enerzijds omdat we geloven dat de stierenmarkt voor goud- en goudmijnen al enkele maanden geleden op gang is gekomen, anderzijds omdat de Canadese maatschappij echt wel een fantastisch goudproject omvat. Novagold heeft het volgens velen belangrijkste nog niet ontwikkelde goudmijnexploratieproject ter wereld, namelijk het Donlin Gold-project in Alaska. Dat is al een eerste troef: we zitten in een stabiele juridische en politieke omgeving. De tweede troef is dat met Barrick Gold (fiftyfifty eigenaar van Donlin Gold) de grootste goudmijn als partner aanwezig is, met alle expertise op alle mogelijke domeinen van goudmijnexploratie en exploitatie van dien.

De derde cruciale troef is dat met een voorlopig totaal van 39 miljoen ounce (31,1 gram) goudreserves, waarvan maar liefst 34 miljoen bewezen zijn en 5 miljoen mogelijke reserves, er geen project in ontwikkeling ter wereld is met zo’n omvang van geschatte reserves. Donlin Gold heeft dan ook het potentieel om een van de vijf goudmijnen ter wereld te worden met een jaarlijkse goudproductie van meer dan 1 miljoen ounces. De prognoses zijn zelfs 1,5 miljoen ounce in de eerste vijf jaar en daarna 1,1 miljoen ounce voor de rest van de levensduur van de mijn. Dat eerste cijfer zou zelfs een wereldrecord kunnen worden. Troef nummer vier is dat, met gemiddeld 2,24 gram goud per ton, het Donlin Gold-project het dubbele ertsgehalte heeft van het wereldgemiddelde (1,12 gram goud per ton). Het Kibali-project in de Democratische Republiek Congo heeft met 3,38 gram goud per ton een hoger verwacht ertsgehalte.

De vijfde troef is dat de haalbaarheidsstudie aangeeft dat de vermoedelijke levensduur van de mijn 27 jaar zou zijn. De zesde troef is dat de verwachte operationele kaskosten van 411 (gemiddelde eerste vijf jaar) en van 635 USD per ounce (gemiddelde op lange termijn) aantrekkelijk laag ligt. Als we alle operationele kosten in rekening brengen, komen we op een geschatte 532 USD per ounce voor de eerste vijf jaar en op 735 USD gemiddeld op lange termijn.

Een laatste troef is dat binnen Novagold ook nog het Galore Creek-project (fiftyfifty met Teck Resources) aanwezig is, potentieel een van de grootste koperprojecten van Canada (9 miljard pound bewezen koperreserves; 8 miljoen ounces goud en 136 miljoen ounce zilver) in British Columbia. Dat project kan men op termijn ten gelde te maken. De opbrengst kan dan dienen voor de ontwikkeling van Donlin Gold. Al is bij de verkoop geen haast, gezien de kaspositie van 117 miljoen USD eind maart 2016 en een voorzien budget van 25 miljoen USD voor 2016.

Sinds de zomer van 2012 is het vergunningstraject onderweg, dat normaal in de loop van 2017 definitief zou moeten worden afgerond. Vervolgens komt de bouw van de mijn tot 2020 à 2021, waarna de productie op gang kan komen. Zelfs als we Galore Creek als veiligheidsmarge nemen en tegen nul waarderen, dan nog komen we amper op een waardering van 47 USD per ounce voor de bewezen goudreserves op basis van de huidige beurskapitalisatie. Voor een zo’n wereldklasseproject is 75 USD per ounce absoluut niet té hoog ingeschat.

Conclusie

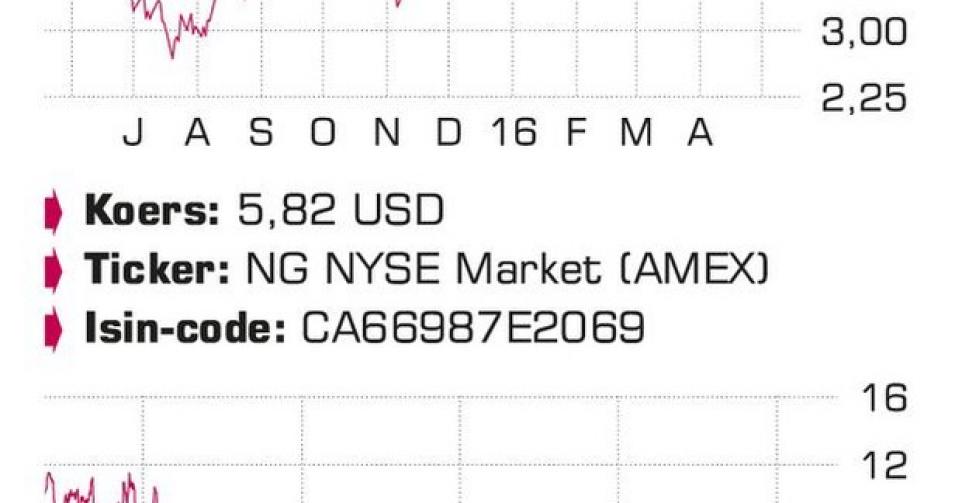

We komen uit op een intrinsieke waarde in de buurt van 2,65 miljard CAD (inclusief cash) voor Novagold Resources, wat overeenkomt met 8,3 USD per aandeel. De huidige koers zit in de buurt van 75% van de intrinsieke waarde. Gezien het niet meerekenen daarbij van het Galore Creek-project biedt dat voldoende opwaarts potentieel. Een aanvaardbare langetermijnbelegging voor een kleine positie van een risicobewuste belegger.

Advies: koopwaardig

Risico: hoog

Rating: 1C