De problemen met ESG-ratings en het risico op greenwashing

Duurzaam beleggen en ESG-fondsen zijn stevig gegroeid de afgelopen jaren. Maar dat is niet zonder kinderziektes verlopen. Er schort namelijk heel wat met de data en ratings waar duurzame fondsen zich op beroepen.

In het vierde kwartaal van 2023 zagen duurzame beleggingsfondsen wereldwijd voor het eerst sinds 2018 meer kapitaal wegvloeien dan toestromen. In totaal trokken beleggers voor 2,5 miljard dollar meer kapitaal terug uit die fondsen dan dat er vers geld binnenkwam, aldus onderzoek van de fondsenspecialist Morningstar.

“Je kunt dat niet veralgemenen voor alle regio’s. Het is eerder te wijten aan groeiende regionale verschillen”, nuanceert Jenn-Hui Tan, het hoofd duurzaamheid bij de vermogensbeheerder Fidelity. De grootste uitstroom vond plaats in de Verenigde Staten, met een nettoverlies van 5,1 miljard, gevolgd door Japan, waar 1,2 miljard netto wegvloeide. Europa blijft de sterkhouder met een nettotoestroom van 3,3 miljard dollar. Europa blijft ook afgetekend de marktleider, met 84 procent van de bijna 3.000 miljard dollar die ESG-fondsen wereldwijd onder beheer hebben.

Het contrast met drie jaar geleden is groot. 2021 was een topjaar waarin duurzame fondsen bijna 750 miljard dollar netto zagen toestromen, of meer dan 140 miljard per kwartaal. Begin 2022 kwam de eerste trendbreuk. In het eerste kwartaal kwam er slechts 60 miljard dollar bij. De toestroom is sindsdien geslonken, tot het nettoverlies van vorig kwartaal.

Fossiele en nucleaire energie

Een van de oorzaken van de terugval is de stevigere macro-economische tegenwind, die opstak door de hogere rentevoeten en de toegenomen geopolitieke onzekerheid. “Daar hebben de prestaties van de duurzame fondsen onder geleden. Het hoeft dus niet te verbazen dat zich dat vertaalt in minder toestroom”, zegt Jenn-Hui Tan.

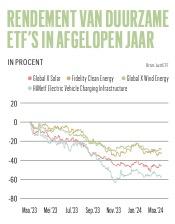

Veel duurzame indexen doken het afgelopen jaar stevig in het rood. De Solactive Solar-index staat op 45 procent verlies en de Fidelity Clean Energy ESG Tilted-index op 44 procent. Bekende indexen rond waterstof en laadinfrastructuur voor elektrische wagens hebben bijna 60 procent ingeboet.

De oorlogen in Oekraïne en Gaza hebben het ESG-verzet nog meer munitie gegeven. Voordien waren fossiele energiebedrijven en wapenproducenten verboden terrein voor duurzame beleggers. Een grote fout volgens sceptici. Zij zien in de onderinvestering in fossiele of nucleaire energie en de uitsluiting van wapenproducenten de oorzaken van de huidige precaire veiligheidssituatie en hoge energieprijzen.

Het verzet tegen ESG is zo groot dat Larry Fink, de CEO van ‘s werelds grootste vermogensbeheerder BlackRock, de term niet meer in de mond wil nemen en zich zegt te schamen dat hij heeft deelgenomen aan het politieke debat over de term.

In Europa speelt dat veel minder, zegt Kenny Frederickx. “Hier is al heel veel verankerd, onder meer door de Green Deal en regelgevingen zoals SFDR en CSRD (Europese regels inzake duurzaamheid bij beleggingsfondsen en duurzaamheidsrapportering bij bedrijven, nvdr). Wereldwijd zie je wel wat verschuivingen door recente ontwikkelingen. Beleggers stellen zich bijvoorbeeld meer vragen dan vroeger over de uitsluiting van wapenproducenten.”

Sceptici zien in de onderinvestering in fossiele of nucleaire energie de oorzaak van de huidige hoge energieprijzen.

Kenny Frederickx, Forum Ethibel

Onduidelijkheden en belangenconflicten

Een ander probleem is het gebrek aan een duidelijke definitie van duurzaam beleggen. Daarvoor werd de laatste jaren vooral geleund op ESG-beoordelaars of ratingagentschappen.

De Europese Commissie werkt aan nieuwe regels voor ESG-beoordelingen. In haar voorafgaande impactanalyse is ze vernietigend over de huidige markt van ESG-ratings, die niet naar behoren werkt. “Bijgevolg dienen ESG-ratings niet hun doel en stellen ze gebruikers en beleggers onvoldoende in staat om geïnformeerde beslissingen te nemen rond ESG-gerelateerde risico’s, impact en kansen”, luidt het oordeel.

De ESG-ratingmarkt bestaat uit een ratjetoe van spelers die allemaal hun eigen criteria en methodologie hanteren, waardoor ze exact het tegenovergestelde verschaffen van wat ze beogen, namelijk eenduidigheid. Dat leidt tot een tanend vertrouwen in de ESG-ratings.

Er zijn twee grote problemen met die ratings. Enerzijds zijn ze te veel een zwarte doos. Niemand weet hoe ze tot stand komen, welke de criteria precies zijn en welke data de beoordelaars gebruiken. Het is zoals iemand op dieet een zogezegd gezonde snack voorschotelen, maar weigeren de ingrediënten en voedingswaarden vrij te geven.

‘Je kunt niet beoordelen en adviseren tegelijk. Dat sijpelt door in de ESG-scores’

Anderzijds zijn de ESG-beoordelaars niet helder over hoe ze mogelijke belangenconflicten vermijden, want velen van hen dragen naast hun ratingactiviteiten vaak nog andere petjes op in het financiële systeem. “Als je duurzaamheidsscores ontwikkelt en verkoopt, moet je niet ook nog adviesactiviteiten verlenen aan bedrijven over hoe ze hun scores kunnen verbeteren. Je kunt niet beoordelen en adviseren tegelijk. Dat sijpelt door in de ESG-scores”, zegt Kenny Frederickx.

Daarnaast worden de ESG-beoordelaars betaald door vermogensbeheerders die voldoende ESG-aanbod nodig hebben om hun duurzame fondsen mee vol te stouwen. Het doet denken aan de periode voor de financiële crisis van 2008, waarin kredietbeoordelaars aan de lopende band producten met rommelhypotheken de hoogste kredietscores gaven, omdat de vraag daarnaar zo groot was.

Greenwashing

Voor die twee problemen schuift de Europese Commissie dezelfde oplossing naar voren: meer helderheid en transparantie bij de ESG-beoordelingen. Jenn-Hui Tan deelt die analyse. “Beoordelaars moeten open en duidelijk zijn over hun methodologie, zodat hun klanten die ratings correct gebruiken.”

Hij waarschuwt echter voor een foutief beeld van ESG-ratings. “Velen zien ESG-ratings als kredietratings, waar het verband tussen de verschillende ratings vaak heel hoog is. Maar je kunt ESG-ratings ook gewoon als beleggingsresearch beschouwen. We verwachten van aandelenanalisten ook niet dat ze allemaal hetzelfde zeggen. Verschillende ESG-ratings meten verschillende dingen, en die diversiteit is een sterkte. ESG-ratings zijn gewoon een onderdeel van de beleggingsresearch die probeert te achterhalen welke aspecten van tel zijn voor het succes van bedrijven op lange termijn.”

Meer eenduidigheid en transparantie is zeker welkom, zegt Kenny Frederickx, maar daar mag het niet bij blijven. “Als de ESG-strategie van een fondsbeheerder bestaat uit de uitsluiting van een aantal sectoren, dan zijn de beschikbare data zeker voldoende. Maar voor meer doorgedreven ESG-strategieën moeten de beheerders daar een extra analyselaag bovenop leggen. Daar hebben ze de juiste mensen voor nodig, met ieder een specifieke expertise. Je ziet steeds meer financiële instellingen data inkopen van verschillende ratingproviders en dan een eigen methode opzetten voor de verdere analyse.”

De kritiek van greenwashing is ook nooit veraf. Die is volgens Kenny Frederickx evenwel te herkennen en voorkomen. “Je moet zeker opletten wanneer financiële partijen zelf bepalen welke van hun producten duurzaam zijn, zonder dat een derde onafhankelijke partij dat objectief toetst”, legt hij uit. “Ondertussen zijn er in Europa verschillende labels, zoals het Belgische Towards Sustainability, waar onder meer Ethibel goedkeurder voor is, die in zo’n onafhankelijke controle voorzien. Dat is een extra garantie tegen greenwashing.”

Fout opgemerkt of meer nieuws? Meld het hier