De fiscale plafonds bepalen mee in welke mate uw uitgaven leiden tot een belastingvermindering. Voor het inkomstenjaar 2024 worden de meeste federale verminderingen en vrijstellingen – na een pauze van vier jaar – opnieuw geïndexeerd. Een overzicht.

Zoals elk jaar zal u ook in 2024 inkomsten ontvangen en uitgaven doen. De bedragen moet u vermelden op uw belastingaangifte van het aanslagjaar 2025. Een gedeelte van uw inkomsten is belastingvrij. Dat hebt u te danken aan de wettelijk vastgelegde fiscale plafonds. Anderzijds geven bepaalde uitgaven recht op een belastingvermindering – ook weer binnen bepaalde grenzen. De jaarlijkse indexering zorgt ervoor dat uw voordeel ook dit jaar weer een beetje stijgt.

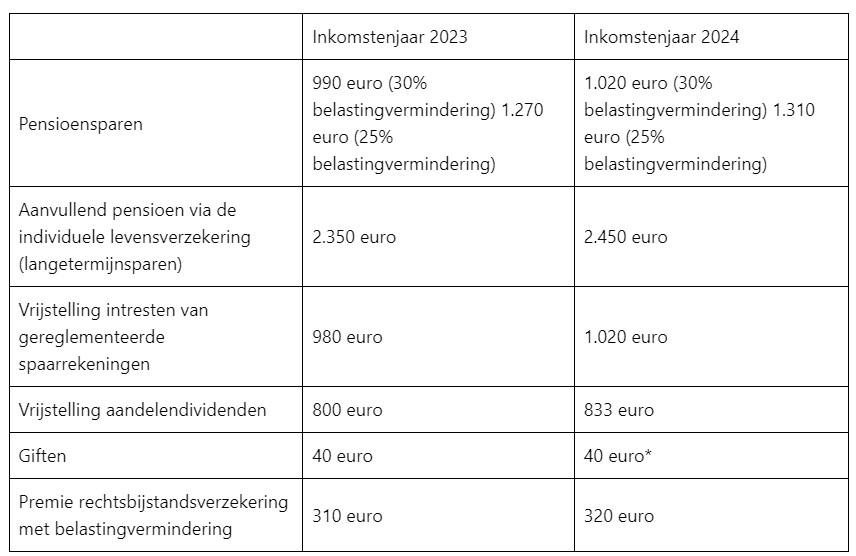

Jef Wellens, fiscaal expert bij Wolters Kluwer, verzamelde naar jaarlijkse gewoonte alle nieuwe grensbedragen in een overzichtelijke tabel. Hieronder vindt u een overzicht van de belangrijkste wijzigingen. De cijfers moeten weliswaar nog officieel gepubliceerd worden in het Belgisch Staatsblad. Dat gebeurt eind januari of begin februari 2024.

Einde aan indexeringsstop

“Er komt een einde aan de indexeringsstop van een heleboel fiscale grensbedragen”, merkt Jef Wellens op. “Voor de inkomstenjaren 2020 tot en met 2023 werden de meeste federale vrijstellingen en belastingverminderingen bevroren. Maar vanaf het inkomstenjaar 2024 (aanslagjaar 2025) worden ze opnieuw aangepast aan de inflatie. De indexering compenseert de bevriezing van de voorbije vier jaren evenwel niet.”

“Het gaat over de plafonds voor onder meer pensioensparen, langetermijnsparen en de vrijstellingen van dividenden en van interesten van spaarboekjes.”

Grensbedragen na indexeringstop

*Er wordt afgerond op 10 euro, daarom blijft het bedrag ondanks de indexering 40 euro in 2024.

Belastingvrije som

Het grensbedrag voor de belastingvrije som – dat is een onbelaste inkomstenschijf waar iedereen die aan de personenbelasting onderworpen is recht op heeft – werd de voorbije jaren wél telkens geïndexeerd. Dat is ook zo in 2024: het bedrag stijgt van 10.160 naar 10.570 euro, en wordt mogelijk nog verhoogd, bijvoorbeeld vanwege een eigen handicap of omdat u kinderen ten laste heeft. Ook de fiscale grenzen voor deze verhogingen worden in 2024 geïndexeerd.

| Inkomstenjaar 2023 | Inkomstenjaar 2024 | |

| Basisgrensbedrag | 10.160 euro | 10.570 euro |

| Verhoging eigen handicap | 1.850 euro | 1.920 euro |

| Verhoging 1 kind | 1.850 euro | 1.920 euro |

| Verhoging 2 kinderen | 4.760 euro | 4.950 euro |

| Verhoging 3 kinderen | 10.660 euro | 11.090 euro |

| Verhoging 4 kinderen | 17.250 euro | 17.940 euro |

| Verhoging extra kind boven het 4de | 6.580 euro | 6.850 euro |

| Verhoging kind jonger dan 3 jaar (zonder kinderoppas) | 690 euro | 720 euro |

“Om een kind fiscaal ten laste te kunnen nemen, mogen zijn of haar nettobestaansmiddelen niet hoger zijn dan een bepaald bedrag”, zegt Jef Wellens. “Dat maximumbedrag wordt trouwens tijdelijk fors opgetrokken en stijgt door de indexering in 2024 van 7.010 naar 7.290 euro.”

Inkomensschijven

Uw inkomsten boven de belastingvrije som worden progressief belast. Anders gesteld: hoe hoger het bedrag, hoe hoger het belastingpercentage. Het tarief varieert tussen 25 en 50 procent, en dit volgens inkomstenschijven. Ook deze schijven worden voor inkomstenjaar 2024 opnieuw geïndexeerd:

| Inkomstenjaar 2023 | Inkomstenjaar 2024 | |

| 25 procent tot | 15.200 euro | 15.820 euro |

| 40 procent tot | 26.830 euro | 27.920 euro |

| 45 procent tot | 46.440 euro | 48.320 euro |

| 50 procent vanaf | 46.440,01 euro | 48.320,01 euro |

Kinderoppas

Ouders die opvangkosten betalen voor de crèche of buitenschoolse opvang, mogen die fiscaal inbrengen. Vorig jaar was het plafond per opvangdag 15,70 euro (per kind jonger dan 14 jaar of jonger dan 21 jaar bij een zware handicap). Voor het inkomstenjaar 2024 stijgt dat bedrag tot 16,40 euro. De belastingvermindering bedraagt 45 procent van de gedane uitgaven.

Hulp in en rond de woning

Via het systeem van dienstencheques en wijk-werkcheques kunt u op een fiscaalvoordelige manier taken in en rond uw woning laten uitvoeren. Denk bijvoorbeeld aan reguliere hulp in het huishouden, strijkhulp of onderhoud van uw tuin. Het maximale aankoopbedrag dat recht geeft op een belastingvermindering van 20 procent (in Vlaanderen) stijgt in 2024 van 1.720 naar 1.790 euro.

Forfaitaire beroepskosten

Uw beroepskosten fiscaal inbrengen is eveneens mogelijk. Als u de werkelijk gemaakte uitgaven op uw belastingaangifte vermeldt, moet u de bewijzen daarvan kunnen voorleggen. Maar ook als u geen specifieke beroepskosten maakte of u die niet kunt of wilt aantonen, hebt u nog altijd recht op een wettelijk kostenforfait. Dat bedraagt als loontrekkende 30 procent van uw inkomen.

Er geldt wel een maximumbedrag, maar dat stijgt voor inkomstenjaar 2024 van 5.520 tot 5.750 euro. Ook voor de andere statuten worden de plafonds geïndexeerd.

| Inkomstenjaar 2023 | Inkomstenjaar 2024 | |

| Loontrekkenden en zelfstandigen met winst | 5.520 euro | 5.750 euro |

| Bedrijfsleiders | 2.910 euro | 3.030 euro |

| Vrije beroepers, ambten en meewerkende echtgenoten | 4.850 euro | 5.050 euro |

Vervoer

Voor werknemers die een bedrijfswagen hebben, stijgt het minimale belastbare voordeel van alle aard voor inkomstenjaar 2024 van 1.540 naar 1.600 euro. Anderzijds neemt de vrijstelling voor de vergoeding voor het woon-werkverkeer met de auto toe van 470 tot 490 euro. Ook het belastingvrije forfait voor de fietsvergoeding wordt gevoelig verhoogd en dus niet enkel geïndexeerd: van 0,27 tot 0,35 euro per effectief gereden kilometer. Er wordt weliswaar een jaarplafond van 2.500 euro (voor 2024) ingebouwd.

Loonbonus

Geniet u via uw werkgever een loonbonus in het kader van de cao 90? “Dat voordeel is verbonden aan de collectieve resultaten van het bedrijf, van een groep van ondernemingen of van een welomschreven categorie van werknemers die gebaseerd is op vastgelegde objectieve criteria”, zegt Jef Wellens. “De fiscale vrijstelling die daarvoor geldt, wordt voor het inkomstenjaar 2024 opgetrokken van 3.434 naar 3.496 euro.”

Auteursrechten

Sinds begin 2023 geldt een nieuw fiscaal gunstregime voor auteursrechten. “Voor wie hiervoor in aanmerking komt, stijgt het grensbedrag in 2024 van 70.220 naar 73.070 euro”, vervolgt Jef Wellens. “Tot en met dat plafond worden de inkomsten sowieso als roerend beschouwd, waardoor ze slechts tegen 15 procent belast worden. Ook de grenzen voor de forfaitaire kosten die u in mindering mag brengen van de auteursrechten gingen overigens omhoog.”

| Inkomstenjaar 2023 | Inkomstenjaar 2024 | |

| Basisgrensbedrag | 70.220 euro | 73.070 euro |

| Forfaitaire kostenaftrek van 50% tot | 18.720 euro | 19.480 euro |

| Forfaitaire kostenaftrek van 25% tot | 37.450 euro | 38.970 euro |

Deeleconomie en verenigingswerk

Verdient u ten slotte bij in de deeleconomie of met verenigingswerk? Jef Wellens: “De vergoedingen die u daarvoor ontvangt, worden belast als een divers inkomen tegen een tarief van 20 procent. Na de wettelijke kostenaftrek van 50 procent komt dit overeen met een belastingdruk van 10 procent. Er geldt wel een voorwaarde: de inkomsten moeten onder een bepaalde grens blijven. Die stijgt voor inkomstenjaar 2024 van 7.170 naar 7.460 euro.”