Het sentiment tegenover de oliesector is erg negatief. De Britse oliegroep BP kon dat missen als kiespijn.

De forse daling van de olieprijs is een van de grote verrassingen van de tweede jaarhelft. Het spreekt voor zich dat die zware correctie buitengewoon ongunstig is voor de bedrijven in de olie-industrie, zowel aan de productiezijde als bij de toeleveranciers. Zo is het voor de grote geïntegreerde energiegroepen (met upstream- en downstream-activiteiten) heel moeilijk om nieuwe projecten te evalueren als de prijs op enkele maanden met de helft daalt. De sector zal zich aan de nieuwe prijsrealiteit moeten aanpassen. Het pessimisme triomfeert. Zo verwacht Iran dat de prijzen pas onder het niveau van 50 USD zullen stabiliseren. Eerder liet ook al Koeweit weten dat het zich budgettair opmaakt voor een langere periode met lage prijzen.

De Britse oliegroep BP kon die nieuwe tegenwind missen als kiespijn. De lage olieprijs is lang niet het enige probleem van BP. De groep kampt nog met de naweeën van de Deepwater Horizon-ramp in 2010, en bovendien is er veel onzekerheid over de evolutie van het conflict tussen het westen in Rusland. BP is er met een participatie van 19,75% in Rosneft de grootste buitenlandse investeerder. Het is voorlopig nog onduidelijk wat de effecten op langere termijn zullen zijn voor BP.

Onzekerheid is er ook over de totale factuur van de olieramp. Tot nog toe ligt het kostenplaatje op 28 miljard USD, maar dat kan nog fors oplopen, want er zijn nog veel rechtszaken aan de gang. BP haalde recentelijk bakzeil in een beroepsprocedure tegen een eerdere schikking van groepsrechtszaken (‘class action suits’) in de Verenigde Staten. De energiegroep argumenteerde dat er te weinig controle was op de geleden schade, maar dat bezwaar werd van tafel geveegd. De eerdere schikking van 9,7 miljard USD zal de Britten dus vrijwel zeker meer kosten. BP heeft alles, samen 43 miljard USD, gereserveerd voor de kosten van de ramp. Dat is meteen ook de voorlopige opbrengst van de activaverkoop van de voorbije vier jaar. Analisten schatten dat het nog vijf à tien jaar kan duren voor de totale kosten bekend zijn.

Er is momenteel geen indicatie dat het dividend zal moeten sneuvelen door de lagere olieprijs. BP plant ook volgend jaar nog bijkomende activaverkopen maar de gedaalde prijzen steken wel stokken in de wielen. BP moet de activa tegen een voldoende hoge prijs kunnen verkopen, anders kan het even goed zelf blijven produceren. BP plant ook een reorganisatie waarbij duizenden banen zullen sneuvelen en waarvoor het 1 miljard USD opzijlegt. Die herstructureringslast wordt over vijf kwartalen gespreid. Het budget voor kapitaaluitgaven, dat in oktober al werd verlaagd, wordt opnieuw herbekeken en zal waarschijnlijk nog neerwaarts worden bijgesteld.

Toen de prijzen op het einde van de 20ste eeuw kelderden, kwam een fusie- en overnamegolf op gang in de sector. Bepaalde analisten denken dat dit nu opnieuw zal gebeuren. Zo werd onlangs Royal Dutch Shell als mogelijke overnemer of fusiepartner genoemd. De kans op zo’n scenario lijkt ons op dit moment veeleer klein, want Shell heeft op dit moment andere prioriteiten.

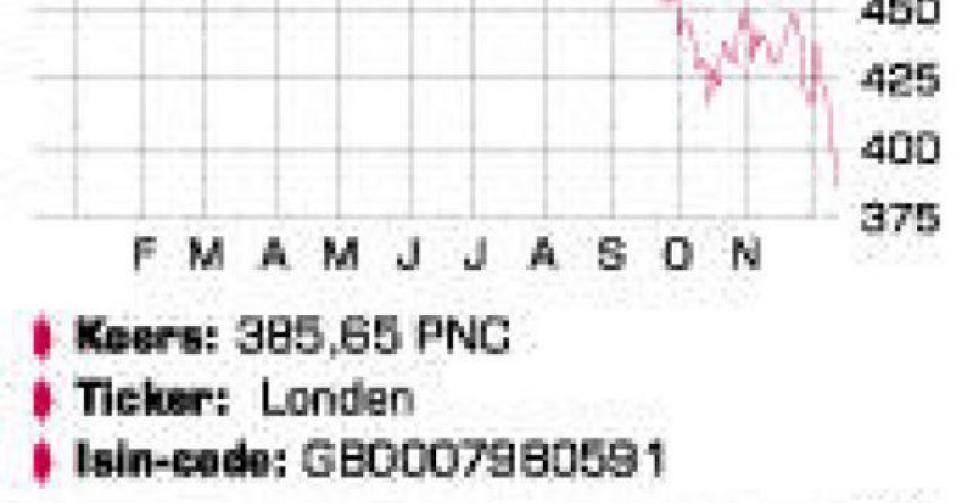

Het sentiment tegenover de oliesector is erg negatief. BP is tegen minder dan 10 keer de verwachte winst en 0,9 keer de boekwaarde niet duur. Bovendien is het rendement na de koersdaling opgelopen tot 7% bruto.