Uw loon wordt zwaar belast. Maar dankzij de aftrek van uw beroepskosten valt de fiscale factuur net iets minder wrang uit. U hebt de keuze tussen de aangifte van een kostenforfait of de kosten die u echt heeft gemaakt.

Delphine werkt als marketingmanager in een Antwerps voedingsbedrijf. Zoals bij elke loontrekkende pikt de fiscus een aanzienlijk stuk van haar brutoloon in. Er is weliswaar een belastingvrije som (10.160 euro voor het aanslagjaar 2024), maar alles daarboven wordt progressief belast. Het tarief varieert tussen 25 en 50 procent, volgens vastgelegde inkomstenschijven.

Gelukkig mag Delphine de kosten die ze maakte om haar beroepsinkomsten te verwerven of te behouden in mindering brengen van wat ze heeft verdiend. Als ze haar werkelijk gemaakte uitgaven op haar belastingbrief vermeldt, moet ze wel het bewijsmateriaal daarvan verzamelen. Bij een vraag of een controle van een belastingcontroleur moet ze facturen, rekeningen en bonnetjes ter staving kunnen voorleggen. Ze moet ook kunnen bewijzen dat ze de kosten werkelijk heeft gemaakt én zelf heeft betaald.

Voordeel van de eenvoud

Als Delphine geen specifieke beroepskosten heeft gemaakt of dat niet kan of wil aantonen, heeft ze toch nog altijd recht op het wettelijke kostenforfait. Om dat in mindering te brengen, hoeft ze niets te doen. Het forfait wordt automatisch toegekend als ze ervoor kiest geen beroepsuitgaven op haar belastingaangifte te vermelden. Bovendien hoeft ze dan geen bewijsstukken te verzamelen.

“Kiezen voor de forfaitaire aftrek heeft dus het voordeel van de eenvoud”, stelt Pieter Debbaut, auteur van de Belastinggids en fiscaal adviseur bij de hr-dienstengroep Liantis. “Bovendien vermijdt Delphine zo dat de fiscus sommige werkelijke beroepsuitgaven zal betwisten of verwerpen. De kans op een belastingcontrole – waardoor ze uiteindelijk meer belastingen zal moeten betalen dan wat ze initieel voor ogen had – is dan ook veel kleiner.”

Indexering

Het wettelijke kostenforfait voor loontrekkenden zoals Delphine bedraagt 30 procent van het inkomen. Er geldt wel een grensbedrag, maar dat is de voorbije jaren fors gestegen voor veel belastingplichtigen. Dat hebben ze onder meer te danken aan de taxshift, die de belasting van de lasten op arbeid verlegt naar andere domeinen. Bovendien wordt het maximumbedrag jaarlijks geïndexeerd, tot 5.520 euro voor het aanslagjaar 2024. Die limiet wordt bereikt vanaf een brutojaarinkomen van 18.400 euro bruto.

Ook voor het aanslagjaar 2025 (dus het inkomstenjaar 2024) krijgen de fiscale grensbedragen – ook diegene die we verder vermelden – een indexering. Hoeveel die precies zal bedragen, is nog niet bekend.

Bij de berekening van het wettelijke forfait baseert de fiscus zich op het belastbare bruto-inkomen na aftrek van de socialezekerheidsbijdragen. Dat inkomen omvat niet alleen het loon, maar ook de vergoeding voor het woon-werkverkeer, achterstallen, opzeggingsvergoedingen en het vervroegd vakantiegeld. De voordelen van alle aard, bijvoorbeeld voor een bedrijfswagen of een smartphone, worden eveneens in rekening genomen.

Wat kan?

Delphine hoeft echter geen vrede te nemen met het kostenforfait. Als ze ervan overtuigd is dat haar werkelijk gemaakte beroepskosten hoger liggen dan het wettelijk bepaalde grensbedrag, kan ze overwegen het totaalbedrag daarvan in haar belastingaangifte op te nemen. Ze moet zelf uitzoeken wat het voordeligst is. Zijn de effectieve beroepskosten lager dan het kostenforfait, dan past de fiscus automatisch dat forfait toe.

Welke kosten mag Delphine inbrengen? “Onder meer het deel van haar privéwoning dat ze gebruikt voor beroepsmatige doeleinden, zoals een bureauruimte”, zegt Pieter Debbaut. “Ook de elektriciteits- en verwarmingskosten, de intresten van de lening, de brandverzekering en de onroerende voorheffing die daarop betrekking hebben, komen in aanmerking.”

“Dat geldt ook voor zelf aangekochte kantoorbenodigdheden, een computer, een printer en een smartphone – net als de telefoon- en internetkosten. De kosten van haar woon-werkverplaatsing mag ze ook in rekening brengen.”

5.520 euro is het maximale kostenforfait voor het aanslagjaar 2024.

Delphine moet wel alle kosten beperken tot het deel dat ze beroepshalve gebruikt. Doet ze dat niet op een redelijke en verantwoorde manier, dan riskeert ze teruggefloten te worden door de fiscus. De kosten die haar werkgever vergoedt, dient ze bovendien in mindering brengen van haar werkelijke beroepskosten. Denk aan een vergoeding voor de telefoon- en internetkosten en de thuiswerkvergoeding.

“Als Delphine haar werkelijke beroepskosten inbrengt, heeft ze geen recht meer op de vrijstelling voor de tussenkomst van de werkgever in de kosten van het woon-werkverkeer”, merkt Pieter Debbaut op. “Die bedraagt maximaal 470 euro als de verplaatsing wordt afgelegd met de wagen.”

Wat met andere statuten?

Ook niet-loontrekkenden kunnen kiezen voor de forfaitaire of de aftrek van hun werkelijke beroepskosten. Voor zelfstandigen met winst bedraagt het forfait eveneens 30 procent van de belastbare beroepsinkomsten. Dat komt overeen met de brutowinst verminderd met de sociale bijdragen en eventuele VAPZ-bijdragen. Ook hier geldt een maximum van 5.520 euro voor het aanslagjaar 2024. Zelfstandigen die vrijwillig kiezen om forfaitair belast te worden in plaats van op hun werkelijke winst, komen niet in aanmerking voor het kostenforfait.

Voor bedrijfsleiders bedragen de forfaitaire beroepskosten 3 procent van hun inkomsten, met een plafond van 2.910 euro voor het aanslagjaar 2024. Voor meewerkende echtgenoten baseert de fiscus zich op 5 procent, met een maximum van 4.850 euro voor het aanslagjaar 2024. Voor vrije beroepers en ambten gelden dezelfde grensbedragen, maar voor hen worden verschillende percentages gehanteerd in functie van de inkomensschijf.

“Net als loontrekkenden hoeven zelfstandigen, bedrijfsleiders, meewerkende echtgenoten en vrije beroepers die voor het kostenforfait opteren niets te doen”, zegt Pieter Debbaut. “De toekenning gebeurt automatisch als zij geen werkelijke beroepskosten in hun belastingaangifte opnemen. Kiezen ze toch voor de aangifte van de kosten die ze effectief hebben gemaakt, dan moeten ze die altijd kunnen bewijzen.”

Welke combinaties zijn mogelijk?

Delphine combineert haar functie als marketingmanager met een deeltijdse baan als fitnesscoach – eveneens als loontrekkende. Voor beide activiteiten samen moet ze ofwel kiezen voor het forfait, ofwel voor de werkelijke beroepskosten. Opteert ze voor het forfait, dan geldt het grensbedrag voor de inkomens van beide banen samen.

Stel echter dat Delphine twee verschillende statuten zou combineren, bijvoorbeeld marketingmanager als loontrekkende en fitnesscoach als zelfstandige. Pieter Debbaut: “In dat geval heeft ze binnen elke inkomenscategorie de keuze tussen de forfaitaire en de werkelijke beroepskosten. Kiest ze in beide gevallen voor het forfait, dan gelden bovendien afzonderlijk het grensbedrag voor haar inkomsten als loontrekkende en het grensbedrag voor haar inkomsten als zelfstandige.”

Aanvullend forfait voor verre verplaatsingen

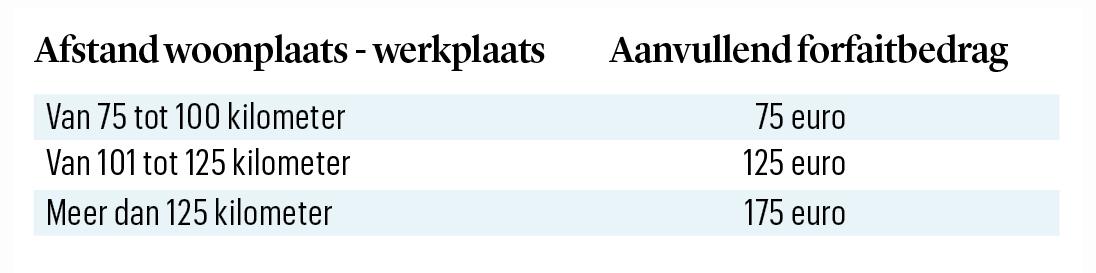

Delphine woont op een kwartiertje rijden van haar werkgever. Haar collega Dieudonné pendelt evenwel dagelijks meer dan drie uur heen en terug. Omdat hij elke dag een grote afstand dient te overbruggen, heeft hij – boven op het wettelijke forfait – recht op een aanvullend forfaitbedrag

voor verre verplaatsingen. Het bedrag hangt af van de afstand tussen zijn woonplaats en de plaats van tewerkstelling op 1 januari van het aanslagjaar:

Partners kunnen kiezen

Delphine is getrouwd met Damien. Ongeacht het feit of zij kiest voor de forfaitaire of de werkelijke aftrek, heeft ook hij de keuzevrijheid. Gehuwden en wettelijk samenwonenden die samen een belastingaangifte invullen, mogen individueel kiezen voor de meest voordelige optie voor hun beroepskosten. Het is dus perfect mogelijk dat de ene partner de werkelijke beroepskosten inbrengt, en de andere opteert voor het forfait.