Nu de Europese Centrale Bank onder druk van de hoge inflatie de monetaire steunwieltjes moet verwijderen, hangt een parfum van eurocrisis in de lucht. Kunnen landen met kwetsbare overheidsfinanciën, zoals België, de speculanten die bloed ruiken op een afstand houden?

Eind 2011 legde de Belgische spaarder de speculanten over de knie die Belgisch overheidspapier in het vizier hadden genomen. België leek het volgende slachtoffer in de eurocrisis te worden, verzwakt als het land leek door de politieke impasse, de hoge overheidsschuld en de noodzaak om Dexia een tweede keer te redden. Ontslagnemend premier Yves Leterme haalde echter de lont uit het kruitvat met de uitgifte van de Leterme-bons. België haalde zo bij de Belgische spaarders 5,7 miljard euro op. De financiële markten concludeerden snel dat die spaarders, gewapend met honderden miljarden spaargeld en bereid te beleggen voor het vaderland, een te sterke tegenstand vormden. De rente en de renteverschillen met Duitsland daalden snel. Sindsdien hoort België bij de sterkere groep van eurolanden, al is er weinig overschot.

Er is turbulentie, maar ik verwacht geen ontsporing van de Belgische rente’

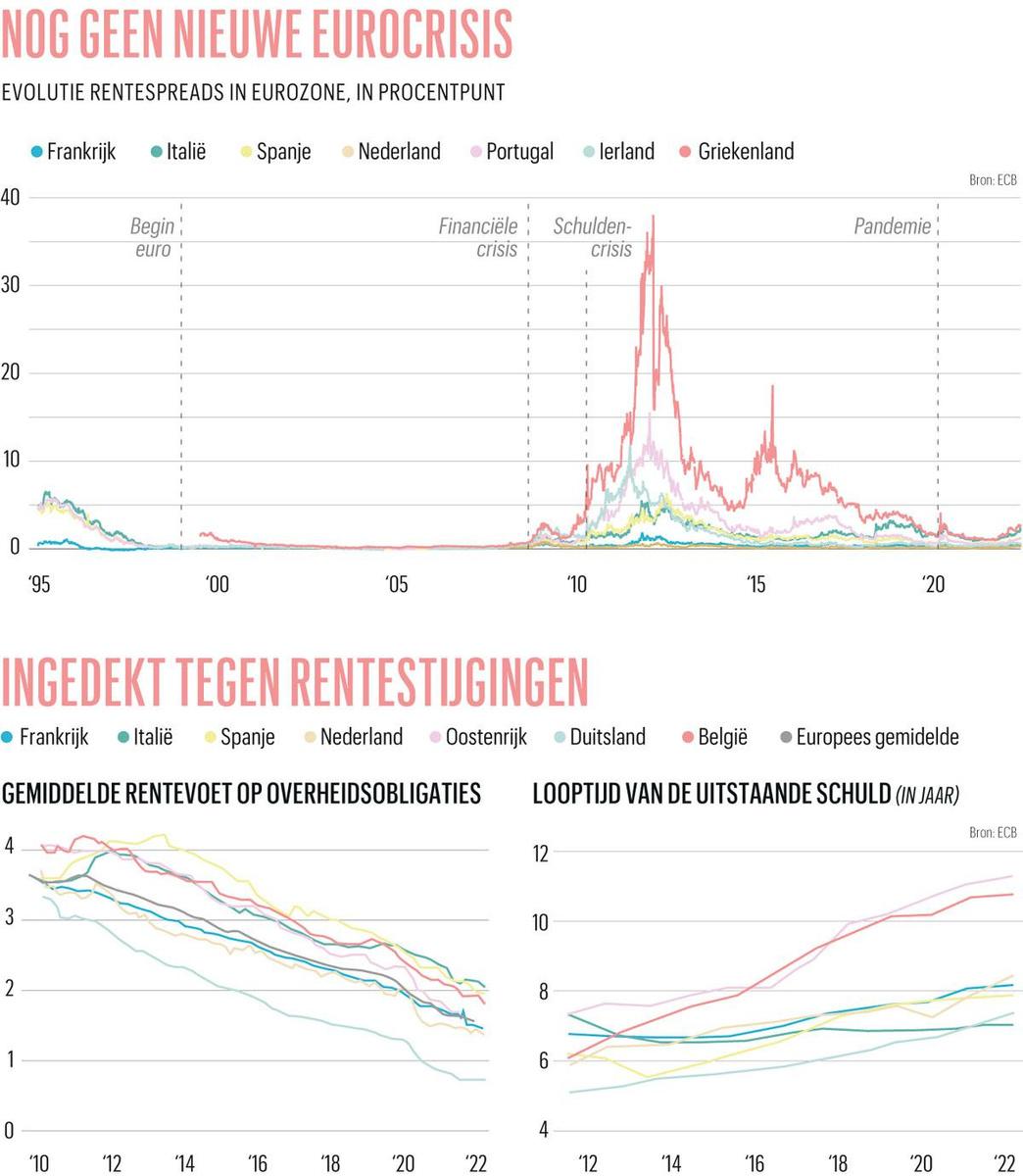

Is straks nieuw machtsvertoon van de spaarder nodig om België uit de wind te houden? Nu de strijd tegen de inflatie de Europese Centrale Bank (ECB) verplicht een strenger geldbeleid te voeren, plaatsen de markten opnieuw vraagtekens bij de houdbaarheid van de overheidsfinanciën van eurolanden met een hoge schuldgraad en een zwakke economische groei. Italië en andere zuiderse eurolanden staan met stip bovenaan, maar ook België verschijnt met een schuld van 105 procent van het bbp, een zwakke potentiële groei en een vrij instabiel politiek kader bijna automatisch op de radar. De Italiaanse rente rondde vorige week de kaap van 4 procent, goed voor een renteverschil van 2,5 procentpunt met Duitsland. Dat zijn nog geen eurocrisisniveaus (zie grafiek Nog geen nieuwe eurocrisis), maar het alarmpeil is wel overschreden.

Ook België zag de jongste weken het renteverschil met Duitsland oplopen, maar er is nog geen man overboord. “Er is turbulentie, maar ik verwacht geen ontsporing van de Belgische rente. De rentespread is met 25 basispunten gestegen dit jaar. Maar dat betekent maar 10 procent van de totale rentestijging, die een logisch gevolg is van de hogere inflatie en een krapper geldbeleid van de ECB”, zegt Jean Deboutte, directeur van het Federaal Agentschap van de Schuld. “We behouden onze goede kredietrating. Stijgt het renteverschil met de buurlanden een beetje, dan zien we doorgaans een grotere vraag vanuit Azië naar Belgisch papier.”

Schatkist heeft zich ingedekt

Een renteklap zou onze begroting pas met grote vertraging raken. Dat komt omdat de schatkist van de extreem lage rentevoeten gebruik heeft gemaakt om de looptijd van de Belgische overheidsschulden systematisch te verleggen (zie grafiek Ingedekt tegen rentestijgingen). De gemiddelde looptijd bedraagt nu 10,4 jaar, bij een gemiddelde rentevoet van 1,7 procent. Een stijging van de rentevoeten vertaalt zich dus maar langzaam in hogere rentekosten voor de overheid. De Nationale Bank verwacht dat de rentelasten stijgen van 1,5 procent van het bbp dit jaar naar 1,7 procent in 2024. Dat is weliswaar een trendbreuk, maar onoverkomelijk is de stijging van de rentefactuur nog niet. “2022 was het minimum voor de rentelasten. Vanaf 2024 stijgen de rentelasten geleidelijk, vooral omdat ook de begrotingstekorten moeten worden gefinancierd”, zegt Deboutte.

De rente stijgt wel maar blijft relatief laag. De reële rente, de beste graadmeter voor de financieringskosten van de overheid, is rekening houdend met de hogere inflatie en inflatieverwachtingen zelfs nog licht negatief. Begin juni aanvaardden de beleggers nog een reële rente van -1,3 procent op Belgische overheidspapier met een looptijd van tien jaar. In koopkrachttermen wordt de overheid dus nog altijd betaald om te ontlenen, al is de verwachting dat de reële rente verder zal stijgen.

De inflatieopstoot is een sterke bondgenoot van schuldenaars, zoals de Belgische overheid. De schuldgraad daalt automatisch, omdat het nominale bbp stijgt met de inflatie, terwijl de uitstaande schuld niet geïndexeerd is. Een scheut inflatie kan dus wonderen doen voor de schuldgraad, en is voor overheden een favoriete manier om de schulden op een slinkse maar politiek haalbare manier af te bouwen. Overheden genieten daarbij nog altijd van een omgekeerde rentesneeuwbal. Zolang de nominale groei van het bbp groter is dan de rentekosten, daalt de schuldgraad, op voorwaarde dat het begrotingstekort niet te hoog oploopt.

En net daar begint het schoentje te knellen in België. Bij ongewijzigd beleid stijgt het begrotingstekort tot 5 procent tegen 2024. Komt daar op korte termijn een recessie bovenop, dan kan het tekort stijgen tot 7 procent, waarschuwt Pierre Wunsch, de gouverneur van de Nationale Bank. Dan kan België wél in de vuurlijn terechtkomen, wat ons land zou veroordelen tot een pijnlijk besparingsbeleid op een moment dat de economie het lastig heeft. De volgende jaren zullen ook de stijgende vergrijzingskosten en andere noden, zoals hogere uitgaven voor defensie en een wenselijke stijging van de overheidsinvesteringen, wegen op de begroting. Als de inflatie opnieuw onder controle komt en de regeringen geen ernstige hervormingen doorvoeren, kan de schuldgraad dan stijgen tot 170 procent van het bbp tegen 2050, waarschuwt de OESO.

De ECB waakt

Relatief kleine renteverschillen tussen eurolanden mogen en zijn zelfs wenselijk. Regeringen moeten de gevolgen van hun beleid voelen. Dan kan ze motiveren tot hervormingen, indien nodig. De ECB duldt echter geen grotere renteverschillen die het gevolg zijn van paniek en speculatie. Die brengen de euroconstructie in gevaar, en staan het geldbeleid van de ECB in de weg.

In 2012 haalde ECB-voorzitter Mario Draghi de angel uit de eurocrisis met de belofte alles te doen wat nodig was om de euro te redden. Vorige week hield de ECB een spoedvergadering om een nieuwe, gevaarlijke dynamiek op de obligatiemarkten de pas af te snijden. Met de uitspraak dat “onze toewijding aan de euro geen grenzen heeft”, blonk ECB-directeur Isabel Schnabel de belofte van Draghi op. De ECB kan de obligaties die ze kocht in het kader van het pandemie flexibel herbeleggen, bijvoorbeeld door Italiaanse obligaties te kopen met de opbrengst van terugbetaalde Duitse obligaties. De ECB werkt ook aan een nieuw instrument om de renteverschillen in toom te houden.

België als geheel, de private en de publieke sector samen, is op het wereldtoneel een schuldeiser en geen schuldenaar.

De hoop is dat die aankondiging volstaat om de rust te bewaren. Het controleren van de renteverschillen mag evenwel niet botsen met de strijd tegen de inflatie. Een aanhoudend hoge inflatie zou de handen van de ECB kunnen binden. Voor België is een waakzame ECB goed nieuws. Zolang de zwakkere eurolanden standhouden, blijven de relatief sterkere buiten schot. Pas als Italië kraakt, dreigt besmettingsgevaar voor onder meer België.

Arme overheid, rijke burgers

Als ook België opnieuw belegerd zou worden, dat staat de verdediging die in 2011 de aanval met verbluffend gemak afsloeg, nog altijd paraat. Er staan nog altijd honderden miljarden euro’s spaargeld klaar om overheidsobligaties op te kopen. Het blijft cruciaal dat België de overheidsschuld met binnenlands spaargeld kan financieren. In tegenstelling tot onze grote energieafhankelijkheid is België niet afhankelijk van buitenlandse financiering. Integendeel, België had eind 2021 ten opzichte van het buitenland een netto-vermogenspositie van 280 miljard euro. België als geheel, de private en de publieke sector samen, is op het wereldtoneel dus een schuldeiser en geen schuldenaar. Dat is een grote troef om speculanten af te houden. Indien nodig kan de regering dus opnieuw staatsbons uitgeven. “De staatsbon blijft interesse losweken, zeker als de rente stijgt. België staat klaar om een eventueel gat in de financiering te dichten”, zegt Jean Deboutte.