De coronacrisis zal diepe kraters slaan in de overheidsfinanciën. Hoe kunnen we de tekorten en de schulden wegwerken? En wie zal daarvoor opdraaien? Trends legde een groep vooraanstaande economen zes mogelijkheden voor.

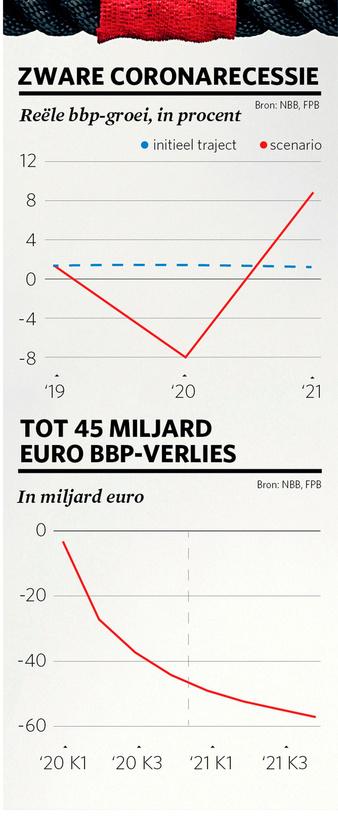

Door de coronaschok staat België kniehoog in een recessie: de Nationale Bank van België en het Planbureau voorspellen een krimp van 8 procent van het bruto binnenlands product (bbp). Het gecumuleerde bbp-verlies loopt tegen juni op tot 30 miljard euro en tegen eind dit jaar tot 45 miljard euro (zie grafieken). De impact op de Belgische staatskas wordt een klapper van formaat. Het begrotingstekort zal oplopen tot 7 en misschien zelfs 10 procent van het bbp. De overheidsschuld zal vlotjes over 100 procent gaan, richting 115 procent. In andere landen is de toestand niet rooskleuriger.

Dit wordt de grootste economische schok in vredestijd, is de consensus onder economen. Er komt een economische krimp groter dan die tijdens de financiële crisis van 2009, en wellicht zelfs groter dan die tijdens de Grote Depressie van 1929. De overheidsinkomsten dalen gigantisch, en de overheidsuitgaven voor gezondheidszorg, werkloosheidsuitkeringen en bedrijfsondersteuning stijgen voor lange tijd. Na de crisis zullen landen aankijken tegen geëxplodeerde begrotingstekorten en overheidsschulden. Hoe raken we daar ooit vanaf? We laten bekende economen zes scenario’s beoordelen, elk met hun winnaars en verliezers.

Scenario 1

Hogere belastingen

Pro: de sterkste schouders dragen de zwaarste lasten.

Contra: de fiscale druk in België is al hoog, en dat is slecht voor de economie.

Wie draait ervoor op: de rijken en, afhankelijk van het soort belastingen, de middenklasse.

“Ik ben het niet eens met de uitspraak dat belastingen slecht zijn voor de economie, zeker niet als je het hebt over de sociale bijdragen, die vaak veel toegevoegde waarde opleveren”, zegt André Decoster, hoogleraar publieke financiën aan de KU Leuven. “De belastingen verhogen kan eventueel met een crisisbelasting. Maar kan er dan ook een grondige discussie komen over de financiering van de sociale zekerheid? Die moet echt minder wegen op arbeid, en dus is er maar één mogelijkheid: vermogensinkomsten meer belasten. Dat móét deel uitmaken van een fundamentele hervorming van ons belasting- en bijdragesysteem.”

Een vermogensbelasting of een belasting op vastgoed en meerwaarden is verdedigbaar, vindt Etienne de Callataÿ, medeoprichter van Orcadia Asset Management. “Na een zware crisis speelt het principe van de solidariteit.” Hij ziet ook kansen voor een nieuwe taxshift. Ook hij vindt de lasten op arbeid veel te zwaar. “Met het dreigende banenverlies kan het geen kwaad daar nog eens op te wijzen”, vindt De Callataÿ. “Groene belastingen zijn een andere optie.”

Peter De Keyzer, de hoofdeconoom van Growth Inc, sluit hogere belastingen uit. “Uit rapporten van het Internationaal Monetair Fonds en de OESO blijkt dat ons land er al voor de crisis niet goed voorstond, met zijn ongezonde overheidsfinanciën en te hoge fiscale druk. Hogere belastingen zijn dus geen goed idee. De crisis zal de open Vlaamse economie meer raken dan de Waalse. Ons kmo-weefsel zal er zwaar onder lijden. Hogere belastingen zullen vooral door de Vlamingen worden betaald. Een vermogensbelasting zou crimineel zijn. België overleeft dat niet.”

Ivan Van de Cloot van Itinera wijst op de gemiste kansen. “Nu zien we het nut van een vooruitziend beleid. De reserves die een land in goede tijden opbouwt, komen goed van pas in een crisis als deze. Was onze fiscale druk niet zo hoog geweest, dan konden we de belastingen nu makkelijker verhogen.”

“Voltooi de taxshift”, zegt Wim Moesen, emeritus hoogleraar publieke financiën aan de KU Leuven. “Verlaag de tarieven van de personenbelasting en verbreed de belastbare grondslag. Zo blijven de belastingontvangsten op peil. Schrap dus de koterij van vrijstellingen, aftrekken en uitzonderingen. Is de taxshift dan nog niet gefinancierd, dan zijn er nog het rekeningrijden, milieuheffingen en belastingen op inkomsten uit vermogen. Voor dat laatste denk ik aan de nettohuurinkomsten en de meerwaarde op financiële activa en vastgoed, de gezinswoning uitgezonderd. De vorige regering heeft de taxshift als een volledige maatregel verkocht, maar slechts een halve gefinancierd. Anders waren we nu sterker de coronacrisis ingegaan.”

Scenario 2

Besparen

Pro: besparingen kunnen het begrotingstekort verlichten en het debat over een efficiëntere overheid lanceren.

Contra: zware ingrepen in de uitgaven kunnen het economische herstel fnuiken.

Wie draait ervoor op: hangt af van het soort besparingen. Maar lineaire besparingen zijn voor iedereen nadelig.

“Een efficiëntere overheid is een nobel doel, maar die zal er niet komen door te besparen”, zegt Decoster. “Op de kerntaken van de overheid kan niet veel meer worden bespaard, dat weet iedereen.” Hij hoedt zich voor stemmingmakerij. “Dat de overheidsfinanciën nu pas echt in de problemen zouden komen, is een te gemakkelijke analyse. Dit is een voorbijgaande en hopelijk uitzonderlijke crisis. Het extra begrotingstekort is tijdelijk. Als we het economische weefsel redelijk ongeschonden kunnen houden, mogen we een fors herstel van de groei verwachten, en dus ook van de overheidsontvangsten.”

Nu kan er geen sprake zijn van budgettaire remmen, volgens Decoster. Zonder maatregelen riskeren we nog grotere schade op termijn. Dat er grenzen zijn aan wat de overheid kan doen, onderschrijft Decoster niet. De beleidsmakers mogen zich niet blindstaren op de huidige, zichtbare schuld. Belangrijk is de lange termijn. “De overheidsschuld zal heus niet onhoudbaar worden door dat ene, uit de band springende tekort van dit jaar. De houdbaarheid hangt af van de toekomstige uitgaven en inkomsten, de rente en de nominale groei. Een schuldgraad van 100 procent kan perfect houdbaar zijn, zeker als de intrestvoet lager ligt dan de nominale groei. Ook een schuld van 150 procent is niet noodzakelijk onhoudbaar.”

“Besparen om het begrotingstekort te doen dalen zal niet gemakkelijk zijn”, legt De Callataÿ uit. “Als je bespaart, doe het dan om de schuldgraad te verminderen. Die bedraagt in België nu 100 procent van het bbp en kan gemakkelijk stijgen naar 110 à 125 procent. Ik denk dat de overheid eerder naar privatiseringen zal grijpen om die te doen dalen.”

Van de Cloot: “Het heeft geen zin in een diepe crisis over besparingen te praten. Wel moeten we de gevolgen van deze crisis over verschillende generaties spreiden. Want elke eeuw heb je wel een oorlog of een pandemie, maar niet iedereen maakt die mee. Het is goed dat er via de overheidsmaatregelen solidariteit is met sectoren, bedrijven en zelfstandigen in moeilijkheden. Maar vergeet niet dat de ene lobbygroep meer kan binnenhalen dan de andere. Je moet naar alle groepen in de samenleving kijken. Dat wil zeggen dat je ook solidariteit moet vragen van ambtenaren en gepensioneerden. Ambtenaren hebben werkzekerheid en krijgen hun loon betaald – wat normaal is – maar ze bevinden zich in een minder riskante positie. Er kan een debat op gang komen. Bijvoorbeeld over de ambtenarenpensioenen die even sterk stijgen als de reële lonen en niet alleen geïndexeerd worden.”

“Een moratorium op ambtenarenlonen en pensioenen? Eerlijk: als het begrotingstekort oploopt tot 30 miljard euro is dat een druppel op een hete plaat”, waarschuwt De Keyzer. “We kijken beter naar het soort uitgaven. Geld uitgeven moet je doen met verstand. In de jaren zeventig is het brugpensioen ingevoerd. Vijftig jaar later zitten we er nog altijd mee.”

“Bespaar zeker niet op overheidsinvesteringen”, zegt Moesen. “Economisch hebben zij het grootste multiplicatoreffect, ze sijpelen door naar de hele economie. Ze vergroten ook de productieve capaciteit van het land. Als je de bruggen verhoogt, kunnen er grotere schepen passeren, wat goed is voor de hele economie. Als je toch wil besparen, doe het dan volgens het principe van de spending reviews: spit elk jaar een paar beleidsdomeinen uit om zinvolle bezuinigingen te vinden. Tegen het einde van de legislatuur heb je zo alle domeinen gescreend.”

Scenario 3

De rente laag houden

Pro: lage rentevoeten vermijden een ontsporing van de overheidsschulden en helpen het begrotingstekort binnen de perken te houden.

Contra: de lage rente is een heimelijke aanslag op spaargeld.

Wie draait ervoor op: de spaarders en beleggers

“Dat is eigenlijk wat de overheid na de Tweede Wereldoorlog gedaan heeft. Het is een manier om de schulden onder controle te houden”, zegt De Keyzer, die vindt dat de rente op spaarboekjes nog lager moet. “Verlaag die met een half procent. Op 300 miljard euro Belgisch spaargeld betekent dat 1,5 miljard euro ademruimte voor de banken. Het is een welgekomen buffer tegen de onvermijdelijke kredietverliezen die de banken zullen lijden door faillissementen van bedrijven. De banken mogen ook geen dividenden meer uitkeren. En zorg voor kapitaalcontroles. Dan belandt het spaargeld niet op buitenlandse boekjes met een hogere rente.”

De Callataÿ ziet wel wat in een verlaging van de spaarrente. “De rente op spaardeposito’s bedraagt 0,11 procent en kan nog lager. Een negatieve rentevoet van -0,3 tot -0,5 procent is perfect realistisch.”

“Spaarders en beleggers verliezen bij een lage rente, wie geld leent wint”, zegt Moesen. “Maar de grootste winnaar is de overheid. De rentefactuur van de regering-Michel is met 1 procent van het bbp gedaald, zonder dat ze daar iets voor hoefde te doen. Een lage rente houdt ook de rentesneeuwbal tegen. Die gaat aan het rollen zodra de rente hoger is dan de nominale groei. Door de coronacrisis is dat nu het geval. Maar als de rente niet te fors stijgt, komt de overheid nog goed weg, zeker zodra de groei weer op kruissnelheid zit.”

Scenario 4

Inflatie

Pro: meer inflatie vermindert de waarde van het geld en dus ook van de uitstaande schulden. Het is dé manier om snel schulden af te bouwen.

Contra: te veel inflatie is slecht voor economie.

Wie draait ervoor op: de spaarders.

Etienne de Callataÿ denkt niet dat je zomaar de inflatie kan aanjagen. “De olieprijs is laag. Dus daar zal het niet van komen. Misschien zal het komen van bedrijven die sterker uit de crisis komen, met marktdominantie als gevolg. Concurrenten gaan failliet en wie overblijft, kan de prijzen verhogen.”

“Ook handelsprotectionisme doet de prijzen stijgen, maar dat is niet de bedoeling”, aldus De Keyzer. “In elk geval, een inflatie van 3 à 4 procent en heel lage rentevoeten zullen de schuldenbergen doen smelten als sneeuw voor de zon.”

Ivan Van De Cloot: “Deze crisis is zowel een vraag- als een aanbodschok. Komt het aanbod verder onder druk, dan zullen de prijzen stijgen. Ik hoor ook pleidooien voor helikoptergeld. Zo’n geldcreatie kan voor inflatie kan zorgen, al laat je dat dwaze idee het best achterwege. Het is absurd geld te geven aan mensen in een comfortabele positie.”

“Inflatie is een vorm van belasting, want alles wordt duurder”, zegt Moesen. “Een overheid die niet meer weet van welk hout pijlen te maken, creëert dan maar inflatie. Het is oppassen geblazen. Inflatie is als wind in de rug bij het fietsen. Het trapt wat makkelijker. Ontaardt het in hyperinflatie, dan waait de fietser in de gracht.”

Scenario 5

Niets doen, leven met hoge tekorten en stijgende schulden

Pro: de factuur wordt over generaties uitgesmeerd.

Contra: de overheidsfinanciën blijven kwetsbaar.

Wie draait ervoor op: de volgende generaties.

In een recente studie voorspellen de gereputeerde economen Sony Kapoor en Willem Buiter een stijging van de overheidsschuld van de OESO-landen met 30 procent tegen het einde van het jaar. Italië zou dan tegen een overheidsschuld van 160 procent van het bbp aankijken, Japan zelfs tegen 270 procent. Begrotingstekorten van 10 à 20 procent zullen geen uitzondering zijn. “Dat zal de kloof tussen de generaties vergroten”, aldus beide economen. “Onze kinderen worden met een onbetaalbare financiële last opgescheept, boven op de klimaatopwarming.”

Het ene land kan het zich veroorloven de tekorten en de schulden op hun beloop laten, het andere minder, aldus Moesen. “Toen het coronavirus toesloeg, bedroeg de Deense schuldgraad 35 procent van het bbp. De Belgische zat in de buurt van 100 procent. Eén keer raden welk land in de comfortabelste positie zit. Een overheidsschuld moet houdbaar blijven. Vooraleer een land beslist de begroting op haar beloop te laten, checkt het best even zijn startpositie.”

Wat niet betekent dat landen met een hoge overheidsschuld moeten wanhopen, volgens Moesen. “Aan het begin van de Eerste Wereldoorlog bedroeg de Britse schuldgraad 45 procent van het bbp. Twee wereldoorlogen later was die geëxplodeerd tot 275 procent. Tegen de jaren negentig was dat cijfer alweer gezakt tot 60 à 70 procent. De Britten zijn erdoor geraakt, zonder hyperinflatie of volksopstanden. Schuldafbouw vraagt een langetermijnstrategie. Als je geobsedeerd bent door besparingen, verwaarloos je de groei, en omgekeerd. Je moet beide in evenwicht houden.”

Scenario 6

Zachte schuld- kwijtschelding

Pro: landen kunnen snel met een schone lei beginnen.

Contra: het dreigt de inflatie aan te jagen.

Wie draait ervoor op: de spaarders, als de inflatie stijgt.

In hun studie pleiten Sony Kapoor en Willem Buiter openlijk voor het financieren van tekorten en schulden door de centrale banken. De overheden hoeven dan niet te lenen, want de centrale banken van de Verenigde Staten, de eurozone en Japan financieren hen rechtstreeks. “Een cashtransfer van 20 tot 30 procent van het bbp vanuit de centrale banken naar de regeringen kan wel eens de beste economische maatregel zijn om de covid-19-crisis aan te pakken”, stellen ze.

“Schuldkwijtschelding zie ik niet zitten”, zegt Moesen. “Tegenover een schuld moet een vordering staan. Dat is de basisregel. Op de vervaldag moeten landen hun obligaties terugbetalen. Wat wél kan voor mij, is een schuldherschikking. Dat is destijds gebeurd met de Griekse schuld. Die kreeg een lagere rentevoet en een langere looptijd. Mijn indruk is dat Europa opnieuw openstaat voor die oplossing.”

“Een schuldkwijtschelding of schuldherstructurering is riskant, want je kunt het vertrouwen van de financiële markten verliezen”, zegt Decoster. “Een gedeeltelijke overname van overheidsschulden door de Europese Centrale Bank om noodhulp te financieren, vind ik veruit de beste optie. Het is een tijdelijke monetaire financiering, die zo weer kan worden stopgezet. Het gevaar voor inflatie is wellicht beperkt, gezien de ervaring van de voorbije jaren. Die optie is in elk geval veel beter dan rechtstreeks geld uitdelen aan de bevolking, omdat ze via de overheidsschuld loopt. De democratisch gelegitimeerde overheid bepaalt dus bij wie de steun terechtkomt. Die steun is gerichter en dus doelmatiger.”

‘Eerst incasseren, dan groeien’

De klap opvangen, dat is het eerste wat de overheid moet doen, aldus Gert Peersman, hoogleraar economie aan de UGent. “Laat het begrotingstekort en de schuld maar oplopen. Waarom? Gezinnen en bedrijven zullen hun wonden likken en meer sparen. Dan moet de overheid de tegenovergestelde beweging maken, anders krimpt de economie.”

Zodra de spaarboekjes opnieuw aangevuld zijn, zal de overheid aankijken tegen een fors hogere schuld. “Dan wordt economische groei de prioriteit, om de schuld te verwateren”, zegt Peersman. “Groei haal je uit twee bronnen: arbeidskracht en productiviteit. We zullen onze werkzaamheidsgraad moeten opdrijven, werknemers langer aan het werk houden en de scholing van mensen beter afstemmen op de vacatures. En dan is ook het moment aangebroken om de zwakke Belgische productiviteit aan te pakken. Dat kan door investeringen in infrastructuur, innovatie en onderwijs, maar ook door de afbouw van de regulering. De Belgische overdaad aan regels ontmoedigt nieuwkomers op de markt en houdt ongezonde bedrijven in leven. Zorg dat de markt opnieuw werkt. Hogere productiviteit is een werk van lange adem, maar heeft één groot voordeel: niemand betaalt het gelag, integendeel.”

Hopelijk kiezen de andere Europese landen ook voor een groeistrategie, want als kleine exporteconomie is België sterk afhankelijk van het buitenland. “Daarom is een gecoördineerd Europees beleid cruciaal”, zegt Peersman. “We moeten er samen uit raken, en snel. Mijn grote vrees is dat het langdurige armworstelen een halfslachtig compromis zal opleveren, too little too late. Dan moet je twee keer zo hard het gaspedaal induwen, nadat je intussen door een overbodig zware recessie bent gegaan. Dat was het probleem tijdens de eurocrisis. Ik hoopte dat we dat nu al hadden ingezien.”

Ook Wim Moesen, emeritus hoogleraar publieke financiën aan de KU Leuven, wijst op de fout van tien jaar geleden. “Onder impuls van Duitsland moest iedereen toen saneren, wat neerkwam op het organiseren van de stagnatie. In de periode 2010-2014 groeide de economie van de eurozone met amper 0,25 procent per jaar. De Amerikanen, die geen last hadden van de besparingsobsessie, zagen hun economie in dezelfde periode groeien met 2,25 procent per jaar.”

De overheid mag dus geld uitgeven, zolang de schuld maar houdbaar blijft. Daarom wil Moesen terugkeren naar de gouden financieringsregel: schuif geen lopende uitgaven in de schoenen van toekomstige generaties. Ambtenarenlonen, pensioenen, gezondheidszorg en andere uitgaven waarvan alleen de huidige generatie profiteert, betaal je met belastingen. Die uitgaven en inkomsten moeten elk jaar in evenwicht zijn. Infrastructuurwerken, nieuwe schoolgebouwen en andere groeibevorderende investeringen komen ook de volgende generaties ten goede en moeten in een aparte, buitengewone begroting, waarvan je de last spreidt over de tijd, via leningen.

Ook de coronakosten komen in die buitengewone begroting. “Net zoals overstromingen of grote treinrampen is de corona-epidemie een tegenvaller, waarvan je de last uitsmeert over de tijd”, zegt Moesen. “Die ingreep zal onze startpositie verbeteren na de coronacrisis. Als we de corona-epidemie een gat lieten slaan in de gewone begroting, zou het wegwerken van dat tekort een aanslag plegen op de groei, met een stijgende schuldgraad als gevolg. Dat is precies de fout die werd begaan tijdens de financiële crisis.”