Zowat alle politieke partijen pleiten voor een verlaging van de personenbelasting om de koopkracht van de werkende bevolking te versterken. Alleen dreigen de voorstellen een aanzienlijk gat in de begroting te slaan. Bovendien zijn de gevolgen voor de financiën van de deelstaten ingrijpend.

1000 euro per jaar extra koopkracht beloven ontslagnemend premier Charles Michel en zijn MR via een nieuwe verlaging van de personenbelasting. Hoe? Door het belastingvrije minimum – het deel van het inkomen waarop men geen belasting betaalt – op te trekken van 8000 naar 13.500 euro euro per jaar. Ook Open Vld heeft het over 1000 euro extra koopkracht. De laagste lonen zouden vooral profiteren van een nieuwe jobkorting, een Vlaamse belastingverlaging op het inkomen uit arbeid. Daarnaast willen de Vlaamse liberalen de tariefschijf van 40 procent in de personenbelasting afschaffen. Dan blijven enkel de schijven van 25, 45 en 50 procent over.

De N-VA is dan weer voor de afschaffing van de schijf van 45 procent, waardoor Belgen langer in die van 40 procent blijven en netto meer overhouden. Dat tarief geldt nu voor het belastbaar inkomen tussen 22.290 en 39.660 euro (1680 en 2908 euro bruto per maand). CD&V blijft op de vlakte over een hervorming van de personenbelasting, de sp.a ziet heil in het optrekken van het belastingvrije minimum naar 14.400 euro per jaar (of 1200 euro per maand). Ook het Vlaams Belang belooft een aanzienlijke verlaging van de personenbelasting.

Zijn dat de klassieke verkiezingsbeloftes die telkens terugkomen en na de regeringsformatie in de prullenmand verdwijnen? Voor de personenbelasting ligt dat toch anders. De lasten op arbeid, onder andere via de personenbelasting, zijn in België nog altijd bij de hoogste in Europa. En het stelsel blijft sterk progressief. Op een inkomen van 52.000 euro per jaar geldt al een aanslagvoet van 50 procent. Dat is een stuk vroeger dan in Nederland (70.000 euro), Frankrijk (150.000 euro) en Duitsland (250.000 euro). De Europese Commissie, de OESO en het IMF wijzen er al jaren op dat de fiscale druk op arbeid te hoog is.

Werkloosheidsval

Die fiscale druk verstoort een goede werking van de arbeidsmarkt. De relatief hoge lasten op arbeid, niet alleen via de zware sociale lasten maar ook door de hoge personenbelasting, houden de werkloosheidsval in stand. Daardoor ligt het inkomen uit werk vooral voor de laaggeschoolden niet significant hoger dan een werkloosheidsuitkering. De Gentse arbeidseconoom Stijn Baert berekende dat de werkloosheidsval in België in 2016 nog 91,1 procent bedroeg. Dat betekent dat een werkloze die voor een laag loon (67% van het gemiddelde loon) aan de slag gaat, meer dan 90 procent van zijn extra inkomen verliest aan belastingen. Het EU-gemiddelde is 74,6 procent.

De werkloosheidsval raakt dus vooral de lage inkomens. Het is dan ook niet verwonderlijk dat de partijen inzetten op een verhoging van het belastingvrije minimum om de prikkel om te gaan werken te verhogen. Voormalig minister van Financiën Johan Van Overtveldt (N-VA) pleit in zijn boek Zijn we het kwijt? niet alleen voor een verhoging van het belastingvrije minimum, maar ook voor een negatieve inkomstenbelasting. In zo’n systeem krijgen de laagste lonen een toeslag op het nettoloon.

Charles Michel (MR) blijft in interviews herhalen dat zo’n substantiële verlaging van de personenbelasting cruciaal is om de mismatch op de arbeidsmarkt aan te pakken. Enerzijds zijn er duizenden vacatures, anderzijds is er nog altijd een legioen werklozen en inactieven. Hij voelt zich gesterkt door de belastingverlaging onder de vorige regering. De taxshift, die volgens berekeningen van de Leuvense econoom Joep Konings rechtstreeks voor 77.000 extra banen in de privésector heeft gezorgd, bestond uit lagere sociale bijdragen, die het aanwerven goedkoper moeten maken, en een lagere personenbelasting, die werken aantrekkelijker moet maken.

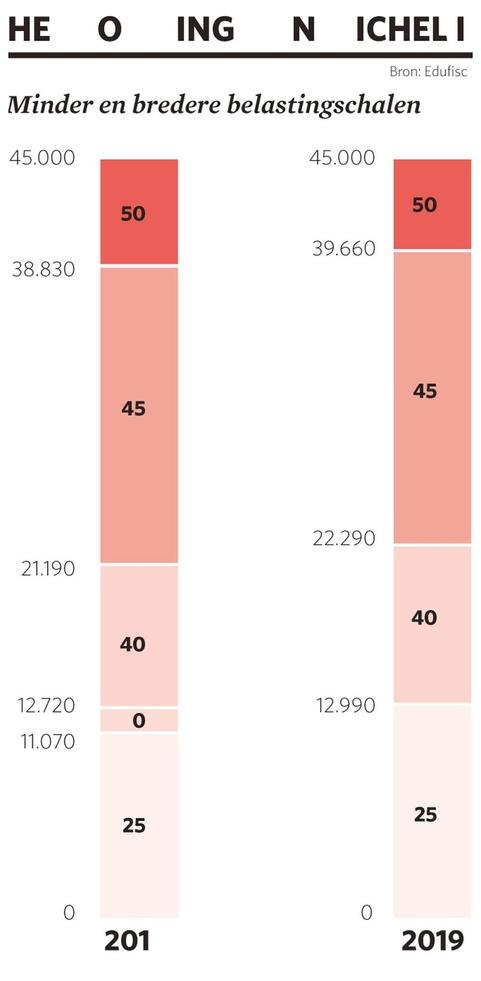

Concreet is de belastingschijf van 30 procent afgeschaft, zodat een groter deel van het inkomen belast wordt tegen een laag tarief. De schijf van 40 procent is verbreed, zodat het langer duurt vooraleer het inkomen aan 45 procent wordt belast. En ten slotte is het belastingvrije minimum verhoogd. Bovendien is de werkbonus opgetrokken met 100 euro, een verlaging van de persoonlijke sociale bijdrage die de koopkracht vergroot (zie grafiek Hervorming van Michel I).

Dankzij die taxshift zagen in eerste instantie de laagste lonen hun koopkracht stijgen. Een alleenstaande met een minimumloon van 1590 euro bruto houdt dit jaar maandelijks netto 146 euro meer over, of 1900 euro per jaar. Iemand met een gemiddeld loon krijgt maandelijks 102 euro extra, een werknemer met een hoger loon (4500 euro bruto) 88 euro per maand extra.

Een miljardengat

De meeste partijen zijn dus voor een nieuwe hervorming. Maar ze zwijgen zedig over de factuur van zo’n nieuwe verlaging van de personenbelasting. Het Planbureau becijferde verschillende voorstellen en enkele cijfers doen duizelen. De belastingverlaging van de MR zou 8,8 miljard euro kosten, die van de sp.a 12 miljard. De factuur van de N-VA is bijna 1 miljard euro. Open Vld stelde zijn berekeningen onderweg bij en komt uit op 4 in plaats van 5 miljard euro.

Over hoe ze dat gat denken te vullen, blijven de partijen vaag. Ze rekenen op terugverdieneffecten, maar die zijn beperkt. Open Vld en de MR komen uit op 45.000 tot 50.000 extra banen. Die doen de rekening nog altijd niet kloppen. Een werkloze die een baan vindt, levert de staatskas 30.000 euro op, dankzij het wegvallen van de uitkering en het betalen van extra sociale bijdragen en belastingen als werkende. 50.000 banen betekenen dus een budgettaire injectie van 1,5 miljard euro, wat te weinig is.

Bovendien blijft het onduidelijk hoe de partijen het begrotingstekort onder controle willen houden. Zelfs zonder verlaging van de personenbelasting loopt het begrotingstekort dit jaar op naar 1,3 procent van het bbp (tegen 0,7% in 2018). Volgens de jongste prognoses van de Europese Commissie is dat 6 miljard euro. Bij ongewijzigd beleid loopt het tekort tegen 2020 op tot 1,5 procent van het bbp of 7 miljard euro.

Zo zijn we aanbeland bij een taboethema in de campagne: met welke inkomsten zal een volgende regering haar fiscale plannen financieren? In de voorstellen die de partijen door het Planbureau lieten berekenen, is dat de zwarte vlek. Een aantal partijen, zoals de sp.a en Groen, kwamen met voorstellen voor extra taksen, zoals een CO2-belasting, een vermogenswinstbelasting, extra taksen op dividenden en intresten, een meerwaardebelasting op aandelen. Maar die voorstellen zijn of niet berekend, of ze brengen te weinig op. Over een daling van de uitgaven om de belastinghervorming te financieren is weinig te horen.

Communautair dynamiet

Een ander element dat in de discussie vaak vergeten wordt, is dat elke verlaging van de personenbelasting directe gevolgen heeft voor de financiën van de deelstaten en de lokale besturen. Dat is een rechtstreeks gevolg van de zesde staatshervorming, die de regio’s extra fiscale bevoegdheden geeft. Binnen bepaalde grenzen kunnen de deelstaten opcentiemen heffen op de personenbelasting. Als de federale regering beslist die personenbelasting te verlagen, heeft dat dus direct een negatief effect op de inkomsten van de regio’s. De federale taxshift met de lagere personenbelasting kostte Vlaanderen 572 miljoen euro.

Als een volgende federale de personenbelasting verlaagt, hoeft dat voor Vlaanderen geen drama te zijn. Vlaanderen heeft een begroting in evenwicht. Voor het deficitaire Wallonië is dat moeilijker. De financiën van het Brussels Gewest zijn in orde, dankzij de herfinanciering van zo’n 600 miljoen euro. Brussel heeft daardoor meer dan de andere deelstaten gebruik kunnen maken van zijn fiscale autonomie. De Brusselse regering besliste in de voorbije legislatuur de personenbelasting te verlagen met 1,5 procent en de agglomeratiebelasting af te schaffen. Samen komt dat neer op een belastingverlaging van 40 miljoen euro. Dat past in een strategie van de Brusselse regering om het vertrek van de middenklasse tegen te gaan. Ze verhoogde wel de belastingen op vastgoed. De Brusselse taxshift veroorzaakte ergernis in Wallonië, dat vreesde voor fiscale concurrentie.

De Vlaamse regering paste voor zo’n taxshift. Volgens minister-president Geert Bourgeois (N-VA) was dat niet mogelijk door de negatieve impact van onder andere de federale belastingverlaging op de Vlaamse begroting. Maar met het oog op een volgende formatie staat de deur wel opnieuw open voor een Vlaamse verlaging in de personenbelasting. Het gaat om een Vlaamse jobkorting, zoals die tien jaar geleden bestond. Open Vld pleit in zijn verkiezingsprogramma voor zo’n nieuwe jobkorting. Die zou vooral gericht zijn op de laagste lonen, die op jaarbasis zo’n 1000 euro netto meer zouden overhouden. De kostprijs voor de Vlaamse begroting bedraagt 640 miljoen euro.

Begin dit jaar pleitte de werkgeversorganisatie Voka voor zo’n nieuwe jobkorting. Ze stelde een Vlaamse belastingverlaging voor van 100 euro per maand voor de lonen onder 2500 euro bruto. Opvallend is dat de N-VA toen op de rem stond, omdat de opbrengsten via hogere sociale bijdragen en belastingen dankzij extra banengroei vooral de federale kas zouden spekken. Of hoe het sleutelen aan de personenbelasting toch altijd communautair dynamiet blijft.

‘Er worden veel fabels verteld’

“Over onze fiscaliteit en de personenbelasting worden veel fabels verteld, ook door politici”, zegt de fiscalist Koenraad Tranchet (Edufisc), die over deze materie ook vormingssessies geeft. “Het klopt bijvoorbeeld niet dat het extra inkomen volledig wordt wegbelast indien iemand na een opslag in een hogere belastingschaal terechtkomt. Het kan gebeuren dat iemand na een loonherziening of een minieme opslag in een ander barema van de bedrijfsvoorheffing terechtkomt. Dan kun je effectief bruto meer verdienen en netto minder overhouden in die maand. Maar de bedrijfsvoorheffing is een voorschot, dat in de belastingaanslag wordt geregulariseerd. Dat extra stuk bedrijfsvoorheffing resulteert aan het einde van de rit in minder bijbetalen of meer terugkrijgen van de fiscus. Elke belastingschijf wordt ook apart berekend. Daardoor wordt enkel dat deel in de hogere schijf tegen een nieuw tarief belast. Het wordt echt gek als mensen om die redenen een opslag weigeren. Dat gebeurt echt.”

Nochtans horen we vaak verhalen over de promotieval. Wie in een hogere loonschaal terechtkomt, ziet zijn inkomen maar in beperkte mate stijgen.

KOENRAAD TRANCHET. “Dat klopt, maar daar gaat het om mensen met lagere lonen, die hun inkomen zien stijgen. Er zijn allerlei fiscale en parafiscale voordelen om mensen met een laag loon netto meer te laten verdienen, zoals de werkbonus, een korting op de sociale bijdragen die wordt omgezet in extra nettoloon. Maar naarmate je brutoloon stijgt, wordt die werkbonus afgebouwd. Per euro die je meer verdient, daalt de werkbonus met ongeveer 23 cent. Dat is enorm. Bij een brutoloon van 2750 euro is de werkbonus weg. Tegelijk wordt extra afgehouden op het bijkomend inkomen en moet je plots door de hogere loonschaal de bijzondere socialezekerheidsbijdrage betalen.

“Ik heb het berekend. Wie vanaf 1750 euro bruto elke keer 250 euro bruto opslag krijgt, ziet daarvan tussen 60 tot bijna 80 procent verdwijnen in de belastingen. De Belgische personenbelasting is zeer snel en op een absurde manier progressief. Wat aan de onderkant gebeurt met de werkbonus, krijgt veel minder aandacht dan het hoge marginale tarief van 50 procent. Ook daarover wordt veel onzin verteld.”

Hoezo?

TRANCHET. “Politici zeggen dat de helft van de werkende bevolking in de hoogste schijf zit, en dat bij een jaarinkomen van 40.000 euro. Men vergeet dat je pas aan dat belastbare inkomen komt bij een jaarinkomen van 52.000 euro. Pas nadat je de socialezekerheids- en de forfaitaire kosten in mindering hebt gebracht, krijg je het netto belastbare inkomen. Je moet dan al een bruto maandinkomen hebben van 3700 euro. Dat is weggelegd voor ongeveer 30 tot 35 procent van de voltijdse werkende bevolking.”

Wat vindt u van de hervorming van de personenbelasting onder de regering-Michel?

TRANCHET. “De hervorming is zeker een behoorlijke stap in de juiste richting. Maar het werk is lang niet af. Ik ben voorstander van een hogere belastingvrije som van minstens 12.000 euro per jaar. De schijf van 40 procent wordt het best afgeschaft, zodat die van 25 procent langer blijft doorlopen tot, pakweg, 50.000 euro. Dat maakt dat alles wat boven dat bedrag komt, belast zal worden tegen 45 procent of de huidige 50 procent.”