Na vijf jaar van stijgende prijzen dreigt de Belgische overnamemarkt te oververhitten. Dat blijkt uit een enquête van de Vlerick Business School. De overnemers hebben cash in overvloed, en daarin schuilt het gevaar. “Een berg cash investeren betekent nog niet dat je rendement haalt.”

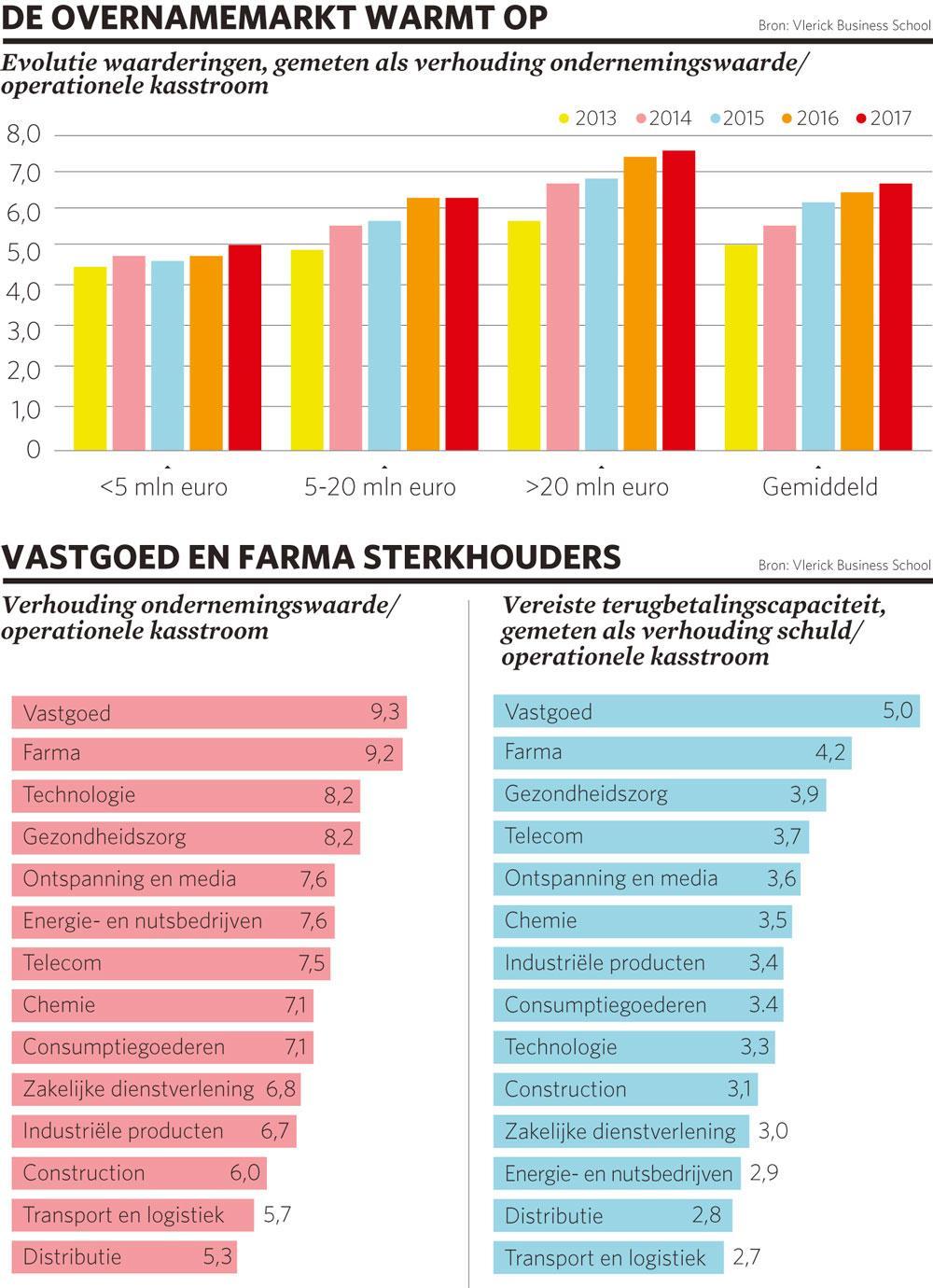

Het liedje klinkt mooi, de vraag is hoelang het nog duurt. Vijf jaar geleden was een gemiddeld bedrijf op de Belgische overnamemarkt nog 5 keer zijn operationele kasstroom waard. Vorig jaar was die zogenoemde multiple gestegen tot 6,7, of een derde meer (zie grafiek De overnamemarkt warmt op). De overnamedeals van meer dan 100 miljoen euro haalden zelfs een multiple van 8,8. “Dat is historisch hoog”, zegt professor Mathieu Luypaert van Vlerick Business School. “We zitten weer aan de waarderingen van 2000 en 2007. Die jaren werden telkens gevolgd door een crisis.”

Het is ongelooflijk hoeveel kandidaat-kopers vandaag op een goed dossier springen” Wannes Gheysen, Bank J. Van Breda

De toestand op de overnamemarkt is af te lezen van de M&A Monitor, de jaarlijkse enquête van de Vlerick Business School bij 150 Belgische experts, zoals zakenadvocaten, bankiers en private-equityspelers. De helft van die groep zag het aantal overnamedeals in België vorig jaar stijgen met meer dan 10 procent. Het einde van het feestje lijkt nog niet in zicht. Twee op de drie specialisten verwachten dat het aantal deals ook dit jaar zal stijgen.

De toename van de prijzen en het aantal deals weerspiegelt een gezond vertrouwen in de economie. Maar dat is niet het enige dat de hausse drijft. “Er is een overvloed aan cash. Al dat geld zoekt zijn weg naar de economie”, zegt Luypaert. “Private-equityfondsen zitten met veel droog poeder, middelen die de voorbije jaren onaangeroerd zijn gebleven. Ook bedrijven hebben een hoop cash die ze aan het werk willen zetten door sectorgenoten, leveranciers of klanten over te nemen.”

Economische zwaartekracht

Als de kluizen vol zijn, komt ook de overmoed naar boven. “Hoe meer geld er op de overnamemarkt is, hoe onbedachtzamer de overnemers worden”, zegt Luypaert. “Overnames op de top van de overnamegolf blijken achteraf slechter uit te draaien dan overnames aan het begin van de cyclus.”

Een overnemer ontsnapt niet aan de economische zwaartekracht, hoeveel geld hij ook heeft. Als een overnemer vandaag 6,7 keer de operationele kasstroom betaalt voor een bedrijf, verwacht hij een rendement van 15 procent. De overnameprijs en het rendement zijn elkaars omgekeerde: wie veel geld op tafel legt voor een bedrijf, stelt zich automatisch tevreden met een lager rendement. Daar kunnen ongelukken van komen, aldus Luypaert: “Hoever kunnen overnemers meegaan in een markt van stijgende prijzen en lagere rendementen? Hopelijk beseffen ze dat een steeds lager rendement op een bepaald moment niet meer in verhouding staat met het risico.”

Hoe meer geld er op de overnamemarkt is, hoe onbedachtzamer de overnemers worden” Mathieu Luypaert, Vlerick Business School

En dan moet de overnemer nog rendement halen. Er wachten veel uitgaven, zoals investeringen in het bedrijf, aflossingen van de lening en vergoedingen voor de aandeelhouders. “Hoe duurder de lening bijvoorbeeld is, hoe minder er overblijft voor investeringen of de aandeelhouders”, zegt Luypaert. “Een berg cash investeren betekent nog niet dat je rendement haalt. Denk goed na.”

Bij hoge overnameprijzen kan het snel verkeerd gaan, stelt Veerle Catry, partner bij het advieskantoor BDO Belgium. “Je zorgt er het beste voor dat de kasstroom van het overgenomen bedrijf nog wat groeimarge heeft. Want als er een dipje komt – laat staan dat de kasstroom stilvalt – wordt het erg lastig een dure overname terug te verdienen.”

Hopelijk denken ook de banken na. Want die zijn opeens veel guller met overnamekredieten, blijkt uit de enquête. In de periode 2013-2016 moest een overnemer nog zowat een derde van het overnamebedrag zelf betalen vooraleer de bankier wilde praten. Vorig jaar was dat nog maar een vijfde van het overnamebedrag. “Met relatief weinig geld uit eigen zak kun je vandaag een groot bedrijf kopen”, zegt Luypaert. “Het is dus het moment. Maar vergeet niet dat ook de overnameprijzen gestegen zijn.”

Kleine bedrijven

Die prijsstijging geldt ook voor kleine bedrijven, een andere nieuwigheid. In de periode 2013-2016 schommelde de multiple van kleine bedrijven van minder dan 5 miljoen euro tussen 4,4 en 4,7. In 2017 werd dat 5 keer. Geen spectaculaire stijging, maar ook niet verwaarloosbaar.

Op het terrein blijkt de belangstelling voor kleine bedrijven alvast onstuitbaar. “Het is ongelooflijk hoeveel kandidaat-kopers vandaag op een goed dossier springen”, zegt Wannes Gheysen van Bank J. Van Breda. Bij de bank voor ondernemers en vrije beroepen is Gheysen verantwoordelijk voor de opvolging en de overdracht van bedrijven. “De interesse komt van vermogende particulieren en familyoffices (beleggingsvehikels van rijke families, nvdr). Zij zoeken naar rendement in deze tijden van lage spaarrente. Zelfs private-equityfondsen kijken nu naar deals van minder dan 3 miljoen euro, terwijl ze daar vroeger de deur niet voor uitgingen. Nochtans houden kleinere bedrijven een groter risico in, omdat ze minder klanten en een lossere organisatie hebben en afhankelijk zijn van de zaakvoerder.”

Een overname door een grote speler is niet altijd de beste keuze voor kleine, innovatieve bedrijven, zeker niet als het gaat om technologiebedrijfjes, meent Elke Janssens, partner bij advocatenkantoor NautaDutilh. “Start-ups die actief zijn in lifesciences of fintech worden soms heel vroeg opgekocht door een groot bedrijf, al hebben ze nog niks bewezen. Grote spelers staan onder zware druk om zich innovatief te tonen, en dus willen ze uitpakken met de ideeën van die start-ups. Maar een grote onderneming is niet noodzakelijk een vruchtbare omgeving om nieuwe ideeën te ontwikkelen. Innovatie zit daar meestal niet in de bedrijfscultuur verweven.”

Witte raven

De zoektocht draait niet alleen om jonge techbedrijfjes. Eigenlijk zijn kopers op zoek naar witte raven in zowat alle sectoren, aldus Catry. “Het moeten bedrijven zijn met een recurrente kasstroom, liefst met wat groeimarge, waar ook efficiëntiewinsten te rapen vallen. Bij voorkeur zijn ze klaar voor de buitenlandse markt, en zijn ze ook geschikt voor een buy-and-buildstrategie: je neemt het bedrijf over, koopt daarna nog enkele sectorgenoten en voegt die bedrijven dan samen tot een grote onderneming. Geen wonder dat de waarderingen de lucht ingaan. We zijn nog niet toe aan oververhitting, maar als het pakweg twee jaar in dit tempo doorgaat, komt het er zeker van.”

Vastgoed, de koning van de overnamemarkt

In welke sectoren zijn bedrijven het meest waard? En in welke sectoren geven de banken de rijkelijkste overnameleningen? Het antwoord op beide vragen is vastgoed, blijkt uit de M&A Monitor van Vlerick Business School. Voor een bedrijf in de vastgoedsector betaalt een overnemer gemiddeld 9,3 keer de operationele kasstroom. En de bank zal een lening verstrekken die 5 keer groter is dan de operationele kasstroom. Of omgekeerd – aangezien de overnemer de lening moet terugbetalen met de operationele kasstroom – eist de bank een terugbetalingscapaciteit die 5 keer kleiner mag zijn dan de lening. Farma volgt op een verdienstelijke tweede plaats (zie grafiek Vastgoed en farma zijn sterkhouders).

“Voor vastgoed- en farmabedrijven wordt veel betaald, omdat het sectoren met weinig risico zijn”, zegt Mathieu Luypaert. “Daarom doen de banken ook niet moeilijk. Extra troeven voor farmabedrijven zijn de hoge waarde van hun patenten en het concurrentiematigende effect van de strenge regulering.” Ook groei bepaalt de waarde van een bedrijf. “Omdat het sectoren zijn met weinig groei, hangen transport- en distributiebedrijven onderaan op de waarderingsladder. Bovendien vergen ze zware investeringen. Geen wonder dat ook de banken weinig enthousiast zijn”, zegt Luypaert. “Technologie is een tussengeval. Als een sterk groeiende sector haalt het een hoge waardering, maar door het grote risico zijn de banken voorzichtig.”