Om de laatste weerstand tegen het duurzame beleggingsbeleid weg te werken, deed Van Lanschot Bankiers een enquête bij zijn netwerk. Dat bijna 90 procent van de respondenten op de een of andere manier met duurzaamheid bezig is, heeft KU Leuven-docent Kurt Devooght aangenaam verrast.

Wist u dat de MSCI World SRI-index 11 procent won in 2020? Dat is bijna dubbel zoveel als de MSCI World-index? SRI staat voor socially responsible investing of maatschappelijk verantwoord beleggen. De MSCI World telt 1601 indexleden – bedrijven in de hele wereld – en weerspiegelt de koersprestaties van hun aandelen. Apple legt het meeste gewicht in de schaal. De MSCI World SRI volgt de prestaties van 386 bedrijven. Microsoft is in de duurzame index het zwaargewicht. Alleen bedrijven die goed scoren op ESG-criteria, waarbij de E staat voor environmental (milieu), de S voor social (maatschappij) en de G voor governance (goed bestuur), komen in de SRI-indexen. Bedrijven waarvan de producten schadelijk zijn voor het milieu, de mens of de maatschappij, worden bij voorbaat uitgesloten.

“Het is logisch dat de duurzame indexen beter scoren tijdens een pandemie”, vindt Staf Lavergne, ESG Officer bij Van Lanschot. “Welke bedrijven hebben het meest last van maatregelen zoals reisbeperkingen? Luchtvaart- en cruisemaatschappijen, olieproducenten, enzovoort zijn minder aanwezig in de duurzame beursindexen.” Groene jongens wijzen er al lang op dat de oliebedrijven met stranded assets dreigen achter te blijven. Het gaat om oliereserves die niet meer opgepompt kunnen worden als de regelgever op een bepaald moment het gebruik van fossiele brandstoffen zou verbieden.

Natuurlijk bleven niet alle bedrijven die op een ethische en duurzame manier worden gerund, gespaard van economisch onheil. Een reisverbod raakt een hotel dat met veel aandacht voor ecologie gerund wordt even hard als de andere.

Van milieuramp tot consumentenboycot

Ook op de lange termijn zou duurzaam beleggen minstens evenveel moeten opbrengen, en volgens sommigen zelfs meer. “Het is een hardnekkig misverstand dat duurzaam beleggen minder rendeert. Ik wil dat misverstand graag voor eens en voor altijd uit de wereld helpen”, reageert Kurt Devooght van de KU Leuven. “Dat idee nestelde zich in de hoofden van de Belgen door het Krekelsparen, een spaarrekening waarmee de spaarder een deel van zijn rendement aan Netwerk Vlaanderen of aan een vernieuwend sociaal project afstond. In mijn tijd kregen we nog les over Krekelsparen in het middelbaar onderwijs.” Devooght is 53 jaar.

België was een van de pioniers in ethisch beleggen. De ASLK lanceerde in 1984 het Krekelsparen. Bacob begon in de jaren 90 met Stimulusfondsen. “In het begin sprak men over ethisch sparen en beleggen. Het idee ontstond in de schoot van de arbeidersbeweging, vanuit een sociale bewogenheid”, weet Devooght nog.

Met de huidige generatie duurzame spaar- en beleggingsproducten hoeven de spaarders niet aan rendement in te boeten. De banken en vermogensbeheerders kijken gewoon uit dat er met uw geld geen ‘foute’ dingen gefinancierd worden. “We vechten al een paar decennia tegen het idee dat duurzame beleggers een deel van hun rendement moeten weggeven.” Vandaag spreken professionals ook liever over duurzaam beleggen, net omdat ‘ethisch’ met minder rendement in verband gebracht wordt.

Devooght legt uit waarom duurzame beleggingen de toets met de traditionele beleggingen doorstaan. “Bedrijven die duurzaamheid hoog in het vaandel dragen, verkleinen hun risico’s. Als de werkgever goed zorgt voor zijn personeel, dan heeft het bedrijf minder last van stakingen en gebeuren er minder arbeidsongevallen die kunnen uitlopen in geldverslindende processen. Als het bedrijf ecologische aspecten in overweging neemt, zal het wellicht geen milieurampen moeten opruimen. Als er geen kinderarbeid aan de productie te pas komt, is er geen risico op een consumentenboycot zoals Nike overkwam.” Bedrijven kunnen wel degelijk door consumenten en beleggers gedwongen worden meer rekening te houden met hun ecologische voetafdruk of hun impact op mens en maatschappij.

Volgens Staf Lavergne van Van Lanschot is de G van ESG de belangrijkste letter. “Als een bedrijf deugdelijk bestuurd wordt, dan scoren het bijna automatisch ook goed op de andere criteria. Duurzaam ondernemen is zo veel mogelijk risico’s uitsluiten en anticiperen op nieuwe regelgeving.” Europa trekt hard aan de kar om de vergroening van onze economie in een versnelling te brengen. “Zo komt er een soort ecolabel voor beleggingen, een taxonomie om beleggingen te rangschikken volgens duurzaamheid. Dat was voor het najaar gepland, maar door de coronacrisis liep dat vertraging op.”

Ethische bezwaren

Europa wil ook dat bankiers in de toekomst een duurzaamheidsprofiel van beleggers opmaken, zoals ze nu al een risicoprofiel maken. Vandaag moeten financiële tussenpersonen polsen naar de risico’s die hun klanten aankunnen. Liggen ze ervan wakker als hun beleggingsportefeuille in het rood duikt? Moeten ze dan een boterham minder eten? Als het antwoord op een van dat soort vragen ‘ja’ is, dan mogen de adviseurs geen enkel financieel risico nemen met het geld van de klanten.

Lavergne: “Er waren enkele cowboys in de sector, die bij wijze van spreken dametjes van 85 jaar nog risicovolle beleggingen aanpraatten. De Europese regelgever heeft dat aangepakt door bankiers te verplichten een risicoprofiel op te stellen en aan de klanten duidelijk te maken wat de financiële risico’s van elk beleggingsproduct zijn.”

“Europa werkt nu aan nieuwe regelgeving die verplicht om aan de klanten ook te vragen of ze ethische bezwaren hebben tegen bepaalde beleggingen en hen erop te wijzen welke beleggingen botsen met hun overtuigingen”, vervolgt Lavergne. “Er komt dus meer transparantie over wat er in beleggingsproducten zit en waar het geld van de klanten naartoe gaat. Mensen zijn zich er ook meer en meer van bewust waar hun geld naartoe gaat. Het schandaal in Haïti heeft Oxfam bijvoorbeeld veel liefdadigheid gekost (het ging om seksueel en ander wangedrag van Oxfam-medewerkers , nvdr). Dat heeft mensen wakker geschud, waardoor ze zich meer afvragen waar hun geld voor gebruikt wordt.”

Van Lanschot begon enkele jaren geleden duurzaam vermogensbeheer in de portefeuilles te incorporeren. De bank veranderde in 2019 haar missionstatement naar ‘opbouw en behoud van vermogen op een duurzame wijze’. Lavergne is er 100 procent van overtuigd dat duurzaam beleggen mainstream wordt. “Vandaag bieden de meeste banken nog de keuze aan hun cliënteel, maar dat zal veranderen. Bij ons is de standaardpropositie nu duurzaam.”

Devooght, die econoom en priester is, treedt Lavergne bij: “Op termijn zullen alle beleggingen duurzaam zijn. Er zal geen geld meer geïnvesteerd worden in wapens, kernwapens, in bedrijven die de mensenrechten schenden of geen vakbonden toelaten, enzovoort. Daarnaast zullen steeds meer mensen verder willen gaan en met hun beleggingen een positieve impact willen hebben.”

Lavergne geeft wel toe dat er zowel bij de klanten als bij de medewerkers van Van Lanschot af en toe nog wat weerstand is. “Sommige adviseurs zeggen dat hun klanten daar niet om vragen.” Devooght vindt dat niet zo gek. “Bij 75 procent van de verkochte duurzame spaar- en beleggingsproducten nam de bank het initiatief. Pas als duurzame producten worden gepromoot bij de klanten, worden ze populair.”

Om te weerleggen dat er geen interesse is in duurzaamheid en om uit te zoeken wat de klanten belangrijk vinden, organiseerde Lavergne een rondvraag over duurzaamheid. “Wij hebben samen met Forum Ethibel een vragenlijst opgesteld die naar het netwerk van de bank werd gestuurd: klanten, medewerkers, potentiële klanten, stakeholders, consultants, volgers op LinkedIn, enzovoort. Vervolgens hebben we aan Kurt Devooght gevraagd of die enquête interessant voer voor een masterproef kon opleveren.”

Niemand is 100 procent duurzaam

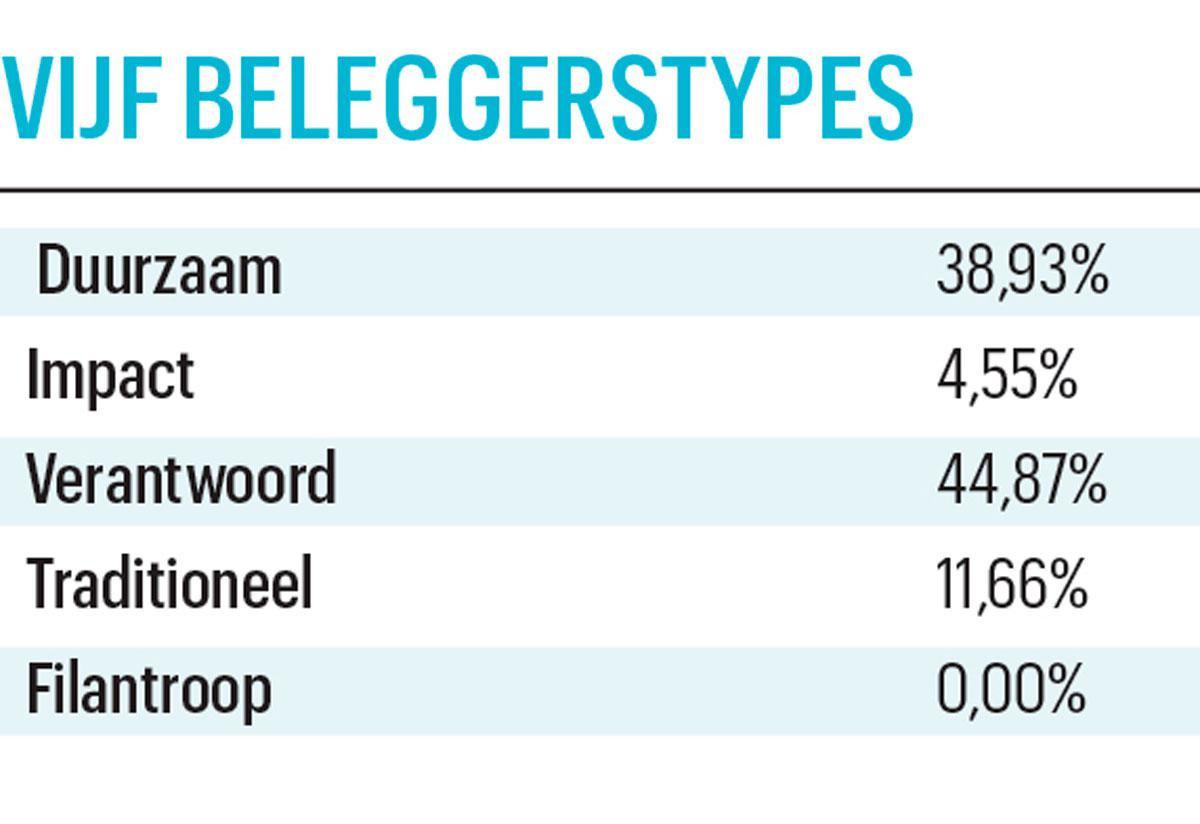

Florentine Stevenart ging als masterstudent met de data aan de slag ging en breidde ze met een enquête via sociale media nog wat uit. Dat alles leverde ongeveer 800 bruikbare antwoordformulieren op. Stevenart deelde de respondenten in vijf beleggerstypes in en kwam tot de vaststelling dat iets meer dan 88 procent van de respondenten in mindere of meerdere mate met duurzaamheid bezig is. “Bij elke enquête is er een vertekening. Vooral mensen die geïnteresseerd zijn in duurzaamheid zullen een enquête over duurzaamheid invullen. Desondanks ben ik positief verrast dat bijna 90 procent van de respondenten ermee bezig is”, stelt Devooght. Lavergne voegt eraan toe dat Van Lanschot in 2019 afscheid heeft genomen van het traditionele beleggerstype.

De traditionele belegger houdt geen rekening met duurzaamheid. Voor de verantwoorde belegger primeert het financiële rendement, maar hij wil schadelijke producten en onethisch gedrag niet financieel ondersteunen. De duurzame en impactbeleggers hechten evenveel belang aan het sociale en maatschappelijke rendement als aan het economische en financiële rendement. Een ‘duurzame belegger’ focust op de duurzaamheidsaspecten. Een ‘impactbelegger’ kiest voor beleggingen met een maximale duurzame impact. De filantropische belegger ten slotte stelt de maatschappelijke meerwaarde van zijn of haar beleggingen boven het rendement.

Dat zoveel mensen bezig zijn met duurzaamheid, betekent nog niet dat ze allemaal duurzaam beleggen. Ruim 27 procent van de ondervraagden zegt dat ze enkel naar het mogelijke financieel rendement kijken. 57 procent vindt een positieve impact op de wereld even belangrijk als het financieel rendement. De rest is bereid risico te lopen of een deel van de opbrengsten weg te schenken. 26 procent van de respondenten vindt dat je beleggen en duurzaamheid beter kunt scheiden. “Het zijn twee aparte zaken.” Devooght en Lavergne bekijken het optimistisch. “Die mensen kan je nog overtuigen om duurzaam te beginnen beleggen.”

Devooght: “Niemand is 100 procent duurzaam. Iedereen heeft blinde vlekken. Ik ben naar dit interview gekomen met de trein, de tram en te voet. Ik maak er een punt van mij met het openbaar vervoer te verplaatsen. Maar ik neem wel nog het vliegtuig. Het zou kunnen dat mensen wel al bezig waren met duurzaamheid in andere facetten van hun leven, maar nog geen prioriteit hadden gegeven aan het verduurzamen van hun beleggingsportefeuille. Daar kunnen ook kosten mee gepaard gaan. Het neemt ook tijd in beslag om bepaalde beleggingen te verkopen en in te ruilen voor duurzame beleggingen.”

Duurzaamheid en leeftijd

Uit internationale studies leerde Stevenart dat mensen met een groot vermogen sneller bereid zijn aan duurzaam beleggen te doen. Uit deze studie kwam een andere conclusie naar voren. De respondenten werden in twee groepen gedeeld naargelang hun vermogen: meer of minder dan 750.000 euro. Beide groepen waren ongeveer even goed vertegenwoordigd: 56,41 procent van de respondenten hoorde bij de ‘grote’ vermogens en 43,6 procent bij de ‘kleine’ vermogens. “Bij personen met een nettovermogen boven 750.000 euro kwamen de beleggerstypes ‘duurzaam’ en ‘impact’ minder vaak voor”, zegt Stevenart. Bij de kleine vermogens was 47 procent duurzaam, bij de grote vermogens 33 procent. Er zijn maar weinig beleggers die willen dat hun beleggingen echt een impact hebben: 3 procent bij de grote vermogens en 7 procent bij de kleine vermogens.

Devooght legt uit dat er geen causaal verband is. “Het heeft wellicht meer te maken met het feit dat vooral oudere mensen meer geld hebben. 21-jarigen hebben doorgaans niet veel geld om te beleggen. Uit andere onderzoeken weten we dat jonge mensen meer bezig zijn met klimaat en milieu. Kijk naar de klimaatspijbelaars.” Stevenart vond geen statistisch significant verband tussen de leeftijd en het beleggerstype in het klantenbestand van Van Lanschot. De respondenten blijken vooral bezig te zijn met ‘klimaat en milieu’ en minder met ‘goed bestuur’, ‘sociale integratie’ en ‘duurzame economie’. “Sociale integratie is vooral van belang voor zowel vrouwen als voor respondenten met een vermogen kleiner dan 750.000 euro”, schrijft Stevenart in haar masterproef.