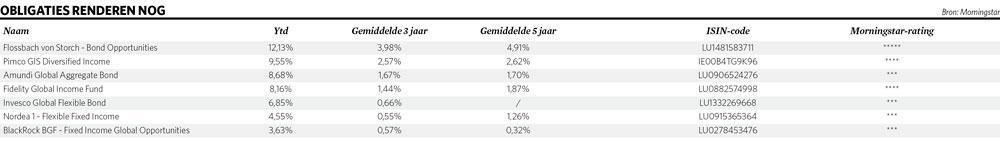

Op zoek naar rendement: beheerders van obligatiefondsen moeten creatief zijn

De opbrengsten van obligaties zijn historisch laag. De beheerders van obligatiefondsen moeten creatief zijn om nog enig rendement te vinden.

Tussen 2016 en 2018 trok de Amerikaanse economie de rente op treasury’s of tienjarige overheidsobligaties mee in haar zog omhoog, van 1,4 tot meer dan 3,2 procent. Halfweg de zomer van 2019 heeft de tienjaarsrente opnieuw een neerwaartse beweging ingezet, nadat de Amerikaanse centrale bank (Fed) een voorzichtigere houding had aangenomen. Eind juli heeft de Fed voor het eerst sinds december 2008 haar richtinggevende rente verlaagd met 0,25 procentpunt. Volgende week gaat er naar verwachting weer 0,25 procentpunt af. Ook aan deze zijde van de Atlantische Oceaan doet de Europese Centrale Bank er alles aan om de rentevoeten laag te houden.

De verkoopbewegingen wijzen op een snelle verslechtering van de groeiverwachting in de Verenigde Staten

Heel flexibel beheer

Er noteert voor meer dan 17.000 miljard dollar aan obligaties met een negatief rendement, een nieuw record. In het jongste Bond Bulletin van JP Morgan Asset Management merken de obligatie-experts op dat “de rente nu ongeveer 1 procent lager ligt dan aan het begin van het jaar, zowel in Europa als in de Verenigde Staten”. De daling van de obligatierendementen is te wijten aan de vrees voor een wereldwijde recessie. Een recessie zou negatief zijn voor risicovolle activa zoals aandelen en hoogrentende obligaties, waarbij de terugbetalingen minder zeker zijn en het risico op het faillissement van de emittent toeneemt. Tegelijk zou dat scenario positief zijn voor overheidsobligaties en hoogwaardige bedrijfsobligaties.

In die context van lage rentevoeten staan beleggers voor een vertrouwd dilemma: om meer rendement op hun spaargeld te verdienen, moeten ze meer risico’s nemen. “De komende jaren wordt het moeilijk een positief resultaat te halen op een obligatieportefeuille. Zelfs bij onze particuliere klanten is de vraag verschoven van fondsen die beleggen in overheidsobligaties van ontwikkelde landen naar fondsen met een heel flexibel beheer”, zegt Gareth Isaac, CIO Fixed Income bij Invesco.

Stevige fundamenten

Meer dan ooit is actief risicobeheer nodig voor obligatieportefeuilles. Gareth Isaac: “Bij de minste of geringste tweet van Donald Trump is er onrust op de obligatiemarkten. Dat is nooit vertoond in de geschiedenis van de financiële markten. Een actieve beheerder kan van de grote schommelingen van de obligatiekoersen profiteren en koopkansen vinden.”

“De meeste beleggers verwachten dat de rente laag blijft of blijft dalen, wat ook al enkele jaren ons basisscenario is”, merkt Frank Lipowski op. Hij beheert het fonds Flossbach von Storch Bond Opportunities, dat in zijn categorie het beste rendement sinds Nieuwjaar voorlegt. “Maar als iedereen hetzelfde denkt, is het tijd om weer voorzichtiger te worden. De obligatiebelegger moet actiever zijn en weten hoe hij kansen moet benutten.”

Flossbach von Storch is een Europese vermogensbeheerder, die bekend is bij de Belgische investeerders. Frank Lipowski houdt de obligatieselectie in de portefeuille beperkt tot een zestigtal lijnen. Meer dan 60 procent van de portefeuille is belegd in bedrijfsobligaties. “Wij geven de voorkeur aan hoogwaardige emittenten, met namen als Philip Morris, Intrum, Nexflix en Medtronic. Het saldo verdelen we tussen liquide middelen, overheidsschulden en hypothecaire leningen.”

Internationale reus

Internationale vermogensbeheerders met teams over de hele wereld hebben een duidelijk voordeel op beheerders met enkel een regionale expertise. Zij maken de dienst uit in de categorie van de flexibele fondsen die investeren in wereldwijde obligaties. Die categorie is zeer heterogeen, met beleggingsstrategieën die minder of meer agressief kunnen zijn, kleine of grote posities in risicovolle bedrijfsobligaties aanhouden of beleggen in obligaties uit de opkomende landen.

Onder de grote internationale fondsen onderscheidt Pimco GIS Diversified Income zich duidelijk met een prestatie van bijna 10 procent sinds begin 2019. Het product wordt beheerd door een team van drie ervaren managers, ondersteund door een van de grootste obligatieteams ter wereld. Het beheert samen met het zusterproduct Pimco GIS Income meer dan 100 miljard dollar.

De portefeuille kan ongeacht de marktomstandigheden vrij stabiel presteren, omdat de beheerders op twee paarden wedden. “Het fonds heeft zich de laatste tijd defensief gepositioneerd. De positie in de meest risicovolle bedrijfsobligaties is afgenomen en er is aandacht besteed aan de liquiditeit van de posities”, zegt Morningstar-analist Mara Dobrescu in een studie die begin september verscheen. “De strategie heeft veel onderdelen, maar weinig beheerders kunnen met Pimco concurreren inzake schaalgrootte in de obligatiewereld.”

Die grotere terughoudendheid tegenover de meest risicovolle segmenten van de bedrijfsobligaties komt ook tot uiting in Invesco Global Flexible Bond, het fonds dat Gareth Isaac beheert. “We zitten vooral in obligaties uit de groeilanden en in bedrijfsobligaties, maar we hebben onze positie in de meest risicovolle gebieden met een hoog rendement in de Verenigde Staten (CCC en lagere ratings) verminderd. De verkoopbewegingen wijzen op een snelle verslechtering van de groeiverwachting in de Verenigde Staten.”

Fout opgemerkt of meer nieuws? Meld het hier