Crashalarm op de beurzen? 5 aanwijzingen (en 6 tips)

Meerdere elementen wijzen erop dat de goede tijden op de beurzen ten einde zijn: aandelen zijn duur, de rente stijgt, de geopolitieke spanningen lopen op. Al die zaken verhogen het risico op een crash. Voor aandelenbeleggers is het hoog tijd om het geweer van schouder te veranderen.

Sinds vorig najaar rijgen de aandelenmarkten de records aaneen, maar de jongste weken zien we meer en meer volatiliteit. We steken niet onder stoelen of banken dat we last krijgen van hoogtevrees. De kans is reëel dat het nog dit jaar stevig gaat onweren op de beurzen. Daar zijn meerdere aanwijzingen voor.

Signaal 1: hoge waarderingen

De belangrijkste beursgraadmeter ter wereld is de Standard & Poor’s 500-index, die de grootste en belangrijkste 500 beursgenoteerde bedrijven van de Verenigde Staten omvat. De S&P 500-index noteert tegen 21 keer de verwachte winst voor dit jaar – de consensusverwachting voor de index is 243,5 dollar. Dat is geen extreme waardering, maar die beursklim wordt vooral gedragen door de techgiganten. Voor de Nasdaq 100-index, met de grootste techbedrijven, komen we aan bijna 30 keer de verwachte winst (Microsoft bijvoorbeeld staat op 34). Dat is wel een zeer hoog en dus crashgevoelig niveau.

Signaal 2: AI-euforie

Een beurscrash wordt altijd voorafgegaan door een sterk geloof in een nieuwe ontwikkeling, die de economie ingrijpend zou veranderen. Deze keer gaat het om artificiële intelligentie (AI). De technologie zou de economie een pak efficiënter en productiever maken, en ze zou het probleem van de krapte op de arbeidsmarkt helpen op te lossen. De kans is groot dat dat bewaarheid wordt, alleen zal dat niet gebeuren op de rooskleurige manier die de markten verwachten. De euforie lijkt ons eerder een klassieke zeepbel, die uit elkaar zal spatten.

Signaal 3: stijgende rente

We gaan ervan uit dat er sinds oktober 2020 opnieuw een opwaartse rentecyclus is in de Verenigde Staten, die de tienjaarsrente van 0,6 naar een tussentijdse top op 5 procent heeft gebracht. Na een daling tot onder 4 procent eind vorig jaar, is de Amerikaanse tienjaarsrente de voorbije maanden opnieuw opgelopen, tegen de hoop en de verwachting van analisten en strategen in. Intussen ligt ze tussen 4,6 en 4,7 procent.

Wanneer er weer inflatie in het systeem zit, is die er nog moeilijk uit te halen. Het is overigens niet wenselijk dat de inflatie tot elke prijs onder 2 procent wordt teruggedrongen. Beter is de schuldenexplosie met een wat hogere inflatie (3 à 4%) weg te flatteren, om de schuldenberg niet te doen ontaarden in een schuldenlawine. Dat betekent evenwel ook dat we niet meer terugkeren naar de zeer lage rentestanden van voor de coronacrisis.

Signaal 4: negatieve risicopremies

Door de stijgende beurskoersen en de almaar hogere waarderingen enerzijds en een stijgende lange rente anderzijds is de risicopremie voor de S&P 500-index voor het eerst sinds het begin van deze eeuw negatief geworden. De risicopremie is het extra rendement dat beleggers vragen voor het grotere risico dat aandelen inhouden tegenover obligaties. Dat risico van aandelen wordt momenteel niet meer vergoed. Dat is een gevaarlijke, explosieve situatie. De bedrijfsresultaten moeten dan uitstekend zijn, anders dreigt een crash. Hoge waarderingen zijn perfect te verdedigen in tijden van een nul- of zeer lage rente, niet bij een structureel hogere rente, zoals we die vandaag zien.

Het risico van aandelen wordt momenteel niet meer vergoed. Dat is een gevaarlijke, explosieve situatie.

Signaal 5: oplopende geopolitieke spanningen

We zijn de jongste jaren geopolitiek ook in een andere wereld terechtgekomen, met de oorlog in Oekraïne, het hevig opgeflakkerde conflict in het Midden-Oosten, en de strijd om de werelddominantie tussen de Verenigde Staten en China. Dat maakt die negatieve risicopremie extra gevaarlijk. Van een vredesdividend is geen sprake meer. Een oorlogskorting dreigt.

Dat geeft extra gewicht aan de Amerikaanse presidentsverkiezingen van dit najaar, die weleens chaotisch zouden kunnen verlopen. Het kan aanleiding geven tot het afbouw van risico en dus het verminderen van de blootstelling aan aandelen.

Naar een andere aanpak

Als we aan het begin van een zeer zwakke periode voor de beurzen staan, dan moeten we het geweer van schouder veranderen en andere accenten leggen in onze beleggingsportefeuille. De ingrepen moeten in het teken staan van één ding: bouw het risico af, als u niet wilt dat uw portefeuille flink wat rendementsschade oploopt. Met een andere aanpak kan die schade meevallen of er zelfs niet zijn.

Als we het anders aanpakken, dan kan de schade wel degelijk meevallen of er zelfs niet zijn.

Tip 1: hou meer cash aan

In woelige tijden is het niet langer noodzakelijk permanent volledig belegd te zijn en geldt het spreekwoord ‘cash is koning’. Liquiditeiten brengen weliswaar niets op, maar houden wel een enorme opportuniteit in. Bij turbulenties zal de cash niet in nominale waarde zakken, in tegenstelling tot de meeste andere beleggingen. Bovendien biedt een cashpositie de mogelijkheid te fors gezakte beleggingen goedkoop op te pikken.

Tip 2: laat u niet leiden door uw emoties

Het grote gevaar in tijden van een beurscrash is dat beleggers die in normale tijden erg rationeel met hun aandelenbeleggingen omgaan, emotioneel beginnen te reageren. Slag om slinger geconfronteerd worden met forse dalingen doet wat met een mens. Het risico bestaat dat men het noorden kwijt raakt en paniekerig begint te reageren. Een basisregel voor elke aandelenbelegger: paniek is een slechte raadgever. Houd uw emoties onder controle en probeer ook in turbulente beurstijden rationele aan- en verkoopbeslissingen te nemen.

Een basisregel voor elke aandelenbelegger: paniek is een slechte raadgever. Houd uw emoties onder controle en probeert ook in turbulente beurstijden rationele aan- en verkoopbeslissingen te blijven nemen.

Tip 3: beheer actiever

Vele jaren gaven de afwezigheid van inflatie en een steeds lagere rente de markten heel veel rugwind. Wie belegde in een tracker of een beleggingsfonds op de MSCI World-index werd slapend rijk. Door de terugkeer van de inflatie, de hogere rentestanden en de geopolitieke onrust is die rugwind verdwenen. Het zal zaak zijn uw portefeuille actiever te beheren, en af en toe deels te schuilen in liquiditeiten en/of agressievere vormen van beleggingen in te ruilen voor defensievere.

Tip 4: breng uw portefeuille in balans

In turbulente tijden moeten we er meer dan ooit op letten dat de portefeuille voldoende in balans is. Zorg ervoor dat er geen grote individuele posities meer in zitten, die meer dan 5 procent van de portefeuille uitmaken. En ruil groei- en conjunctuurgevoelige waarden met doorgaans een hoge bèta (hoge gevoeligheid voor marktschommelingen) in voor defensievere waarden.

Tip 5: vul de portefeuille in met (verguisde) alternatieven

Het is niet omdat een bepaalde belegging of beleggingsvorm het afgelopen decennium geweldige of slechte rendementen heeft opgeleverd, dat dat dit decennium opnieuw het geval zal zijn. Met de terugkeer van de inflatie en de stijgende rente is een ander tijdperk aangebroken. Zo heeft een belegging in grondstoffen en opkomende landen het komende decennium zoveel meer kans op succes dan het afgelopen decennium. Haast elk decennium heeft zijn favoriete beleggingsvorm, en dat zullen voor de rest van dit decennium niet de klassieke aandelen zijn, menen we.

Tip 6: blijf gedisciplineerd

Wie zich niet wil bezighouden met timing, mag in zowel euforische als zwartgallige beursperiodes één ding hetzelfde blijven doen, maar dat vergt een enorme discipline en koelbloedigheid. Blijf bij het basisplan: beleg met een vast interval (bijvoorbeeld maandelijks) een vast bedrag (bijvoorbeeld 1.000 euro) op de beurs. Als u daar niet van afwijkt door alle beurscycli heen, dan zult u steeds meer aandelen (individueel, fondsen, trackers,…) kunnen kopen wanneer de koersen laag zijn en minder wanneer de koersen hoog zijn. Zo zult u gemiddeld de beurs kunnen kloppen en ondanks de zwakke omgeving een degelijk rendement halen.

We zijn vertrokken voor een lange zwakke periode

Dat alles kost misschien wel wat moeite, maar het is nodig. Wie denkt dat de beurzen maar tijdelijk onderuit zullen gaan en het daarna wel allemaal snel weer goed komt, moeten we uit die illusie helpen. Als de S&P 500-index onder het voorlopige dieptepunt van 4.950 punten sinds de piek op 5.264 punten zakt, vrezen we dat de piek voor vele, vele jaren is gezet.

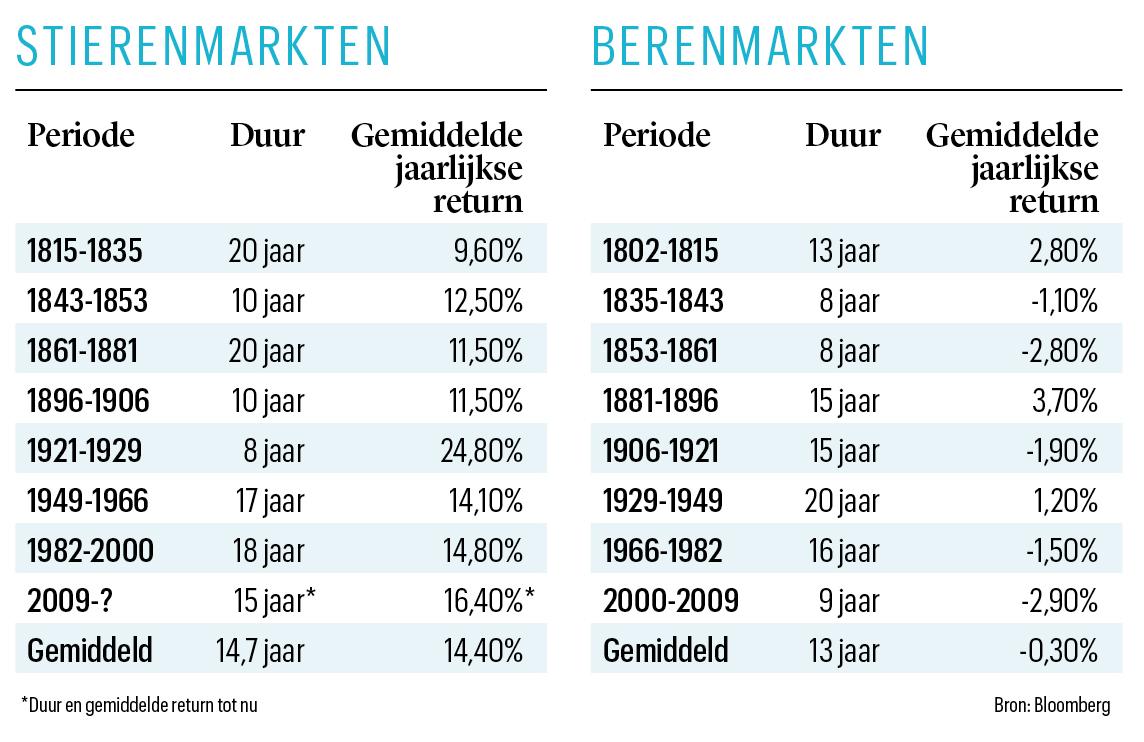

Financiële markten gaan door langere cycli, met een afwisseling van langdurige stieren- en berenmarkten. In de beurswereld is de stier het symbool van de optimisten en van een stijgende beurstrend. Vandaar dat een stierenmarkt ook wel een haussemarkt wordt genoemd. Het omgekeerde noemen we een berenmarkt of baissemarkt. De recentste volledige langdurige stierenmarkt op Wall Street dateert al van 1982 tot 2000. De jongste langdurige berenmarkt was opvallend kort: van 2000 tot 2009. Sindsdien zitten we opnieuw in een langdurige stierenmarkt, maar die loopt na zo’n vijftien jaar op haar einde. Vijftien jaar komt in de buurt van het gemiddelde van de seculaire stierenmarkten van de afgelopen twee eeuwen. Een andere aanwijzing is de omvang van de klim. Sinds maart 2009 is de S&P 500-index met afgerond 650 procent gestegen, een record. Het vorige record bedroeg 497 procent en brengt ons terug naar de periode 1921-1929.

De rendementsverschillen tussen langdurige stieren- en berenmarkten kunnen gigantisch zijn (zie tabellen). Dat maakt een buy-and-holdstrategie een goed idee in een langdurige stierenmarkt, maar dat is absoluut niet het geval in een langdurige berenmarkt. In dat laatste markttype verdien je met die strategie geen geld. De return (koersevolutie + dividenden) over vele jaren is afgerond gemiddeld nul. Je hebt dividenden nodig om geen geld te verliezen, aangezien de koersen in een berenmarkt gemiddeld fors achteruitgaan. De reële opbrengst (na inflatie) in de opgeteld 104 berenjaren sinds 1802 is gemiddeld nul. In de 117 stierenjaren is de gemiddelde opbrengst 14,4 procent per jaar. Dat is een hemelsbreed verschil.

Lees verder onder de tabellen

Moeilijke tijden

We vrezen dat we de piek van deze stierenmarkt al gehad hebben en dat de komende berenmarkt een pittige zal worden. In de neerwaartse rentecyclus van de voorbije veertig jaar ging de tienjaarsrente van boven 10 naar 0 procent. In dezelfde periode steeg de S&P 500-index van 100 naar ruim 5.200 punten, goed voor een gemiddelde jaarlijkse return van 11,85 procent over de voorbije 42 jaar. Dat is nog een stuk boven het gemiddelde van 8 à 9 procent over de afgelopen eeuw.

De duur van de langdurige stierenmarkt sinds 2009 is nog niet extreem, maar wel de omvang van de stijging. Die was nog nooit zo groot. Het is best mogelijk dat het record van deze seculaire stierenmarkt heel veel jaren overeind blijft. Denk aan de Amerikaanse beurs na de crash van 1929 en de Japanse beurs na 1989. Het record van de Nikkei-index op 39.000 punten is pas onlangs gesneuveld, 35 jaar later. De Dow Jones-index klom pas in 1955 weer boven het niveau van 1929 (381 punten), 28 jaar later. Het is dus hoog tijd om aan de slag te gaan en onze aandelenportefeuille te beschermen.

Fout opgemerkt of meer nieuws? Meld het hier