Historisch gezien zijn Europese aandelen goedkoper dan Amerikaanse. Die korting is momenteel erg groot, waardoor het opwaartse potentieel van de Europese beurzen heel aantrekkelijk oogt.

Beleggen is kiezen. Meer specifiek draait voor aandelenbeleggers de keuze altijd rond de vraag: welke bedrijven zijn een investering waard en welke laat ik links liggen?

Meer dan vroeger moet vandaag de waardering het beginpunt zijn van die keuzestress. Met de lage rentes van de afgelopen tien jaar keken beleggers er amper naar, waardoor de waarderingen almaar verder opliepen. Met de rente-opstoot van het afgelopen jaar zijn die overwaarderingen weer naar hun historische gemiddeldes aan het donderen.

Maar vooral moet de waardering het vertrekpunt zijn wegens de een-op-eenrelatie met het toekomstige rendement van een aandeel. Daar geldt: hoe lager de waardering van een aandeel, hoe hoger het rendement in de daaropvolgende jaren.

De waardering is altijd relatief. Relatief tegenover gemiddeldes uit het verleden en tegenover de huidige waarderingen op andere markten. Als men dan kijkt waar in de wereld de waarderingen momenteel in relatieve zin het interessantst zijn, komen we uit in Europa. Op beide fronten hebben de Europese aandelen een voetje voor.

Momenteel noteren ze tegen 13 keer de verwachte winst van het komende jaar. Het historische gemiddelde van de afgelopen tien jaar ligt op 14,4. De Amerikaanse aandelen noteren ondertussen opnieuw tegen een k/w van 18,3, een stuk boven de 16,2 van de afgelopen tien jaar.

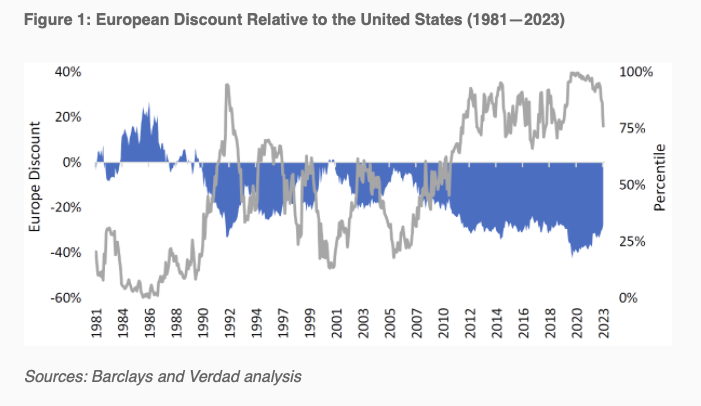

Maar ook het verschil tussen de Europese en de Amerikaanse waarderingen staat op een hoogtepunt. De Europese aandelen zijn in vergelijking met hun Amerikaanse evenknieën zeer goedkoop. De vermogensbeheerder Verdad Capital berekende dat de cyclisch aangepaste koers-winstverhouding, of de CAPE in beleggersjargon, van Europese aandelen zelden zo laag heeft gestaan tegenover die van Amerikaanse aandelen. De analisten van de vermogensbeheerder Ethenea komen tot dezelfde conclusie.

De Europese aandelenkoersen hebben dus nog opwaarts potentieel. Dat wijst althans het verleden uit. In periodes dat de Europese aandelen buitenproportioneel goedkoop stonden tegenover de Amerikaanse, deden ze het in de jaren daarna gemiddeld bijna 6 procent per jaar beter. Volgens Verdad staan we aan het begin van zo’n periode. Sinds oktober staan de Europese koerswinsten op 32 procent en de Amerikaanse ‘maar’ op 15 procent. Voor Verdad is dat reden genoeg om Europa in portefeuilles een groter gewicht te geven. Ethenea denkt dat die waarderingskorting onvoldoende is voor Europese aandelen om structureel beter te presteren.

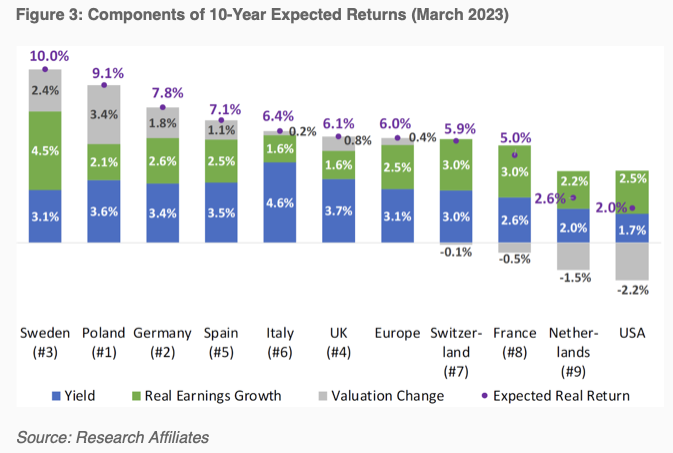

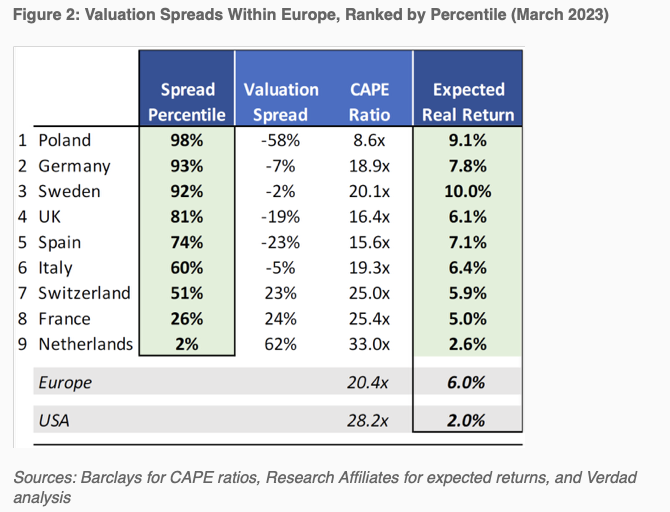

Binnen Europa zien de analisten van Verdad het meeste heil in de Zweedse aandelenmarkt. Daar heerst momenteel veel onzekerheid door de wankele vastgoedmarkt, die een recessie zou kunnen uitlokken. Die negativiteit zit evenwel overdreven in de koersen, waardoor Zweedse aandelen in Europa de aantrekkelijkste rendementsverwachtingen bieden, na de Poolse aandelenmarkt, die door de oorlog in Oekraïne heel goedkoop noteert.

Dat opwaartse potentieel zal vooral komen van hogere dividenden en winstgroei bij de Zweedse bedrijven.