De mate waarin beursbedrijven hun aandeelhouders belonen met dividenden en inkoopprogramma’s van eigen aandelen voorspelt wat de aandelenkoers zal doen.

Waarschijnlijk zit de Belgische fiscaliteit er voor iets tussen, en misschien mijn leeftijd, maar persoonlijk word ik als belegger warm noch koud van het dividendrendement van een aandeel. Dat is voor mij nooit een reden om er wel of niet in te stappen. Als kers op de taart zal ik een dividend niet afslaan, maar het is voor mij nooit de taart zelf.

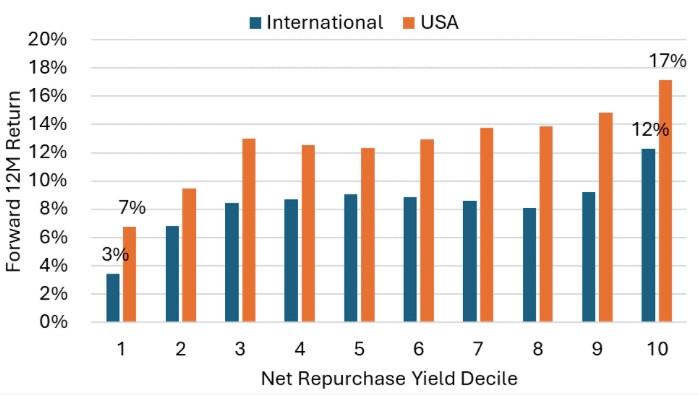

Maar na de meeste recente analyse van de strategen van Verdad Capital moet ik mijn mening misschien herzien. Zij verdeelden het aandelenuniversum per dividendrendement van laag naar hoog en keken vervolgens of dat enige voorspellende waarde had over toekomstige koersrendementen. Anders gesteld, stijgt de koers van aandelen met een laag dividendrendement minder sterk dan beursbedrijven die in verhouding tot hun beurskoers wel veel van hun winsten uitkeren?

Voor de Amerikaanse markt leverde die denkoefening niet de meest heldere glazen bol op, maar voor de rest van de geavanceerde economieën des te meer. Daar geldt: hoe hoger het dividendrendement, hoe hoger het koersrendement in de komende twaalf maanden.

Dat die voorspellende waarde minder opgaat voor de Verenigde Staten komt omdat Amerikaanse beursbedrijven al veel langer de gewoonte hebben hun aandeelhouders ook te verwennen met de inkoop van eigen aandelen. Als je de Amerikaanse beurs opdeelt volgens het inkooprendement (repurchase yield), in plaats van volgens het dividendrendement, dan zegt dat wel iets over het toekomstig koersrendement. Bedrijven met een laag inkooprendement leveren in het jaar erop een koersrendement van 7 procent. Degene die veel van hun eigen aandelen inkopen, doen het 10 procentpunt beter.

Gooi het dividend- en het inkooprendement samen, en het Madame Soleil-gehalte van de denkoefening is compleet.

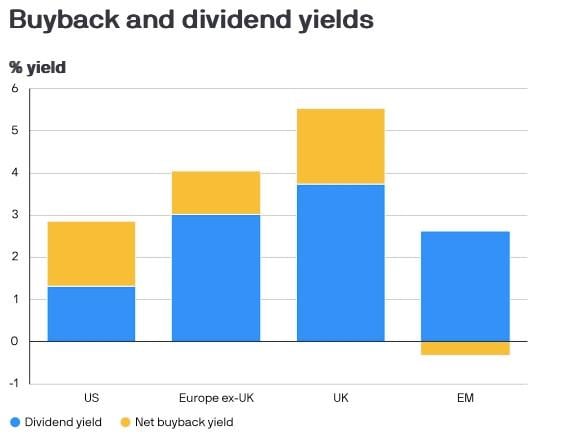

Het toeval wil dat de strategen van JP Morgan het Verenigd Koninkrijk momenteel als vruchtbare beleggersgrond aanprijzen, onder andere wegens de hoge aandeelhoudersvergoedingen van de Britse beursbedrijven. Het gemiddelde dividendrendement voor de Briste beurs bedraagt 4 procent, tegenover 2 procent voor de Amerikaanse. Voeg daar een inkooprendement van bijna 2 procent aan toe en dat geeft net geen 6 procent in totaal. Met andere woorden, op dit moment verdient de Britse beurs meer aandacht van beleggers.