Energieaandelen hebben de laatste maanden de wind in de zeilen. Die wind kan misschien wat milderen, of forser aantrekken, maar niet wegvallen, aldus experts.

De energiesector had in 2022 een van de beste beursjaren in lange tijd, met ‘dank’ aan de Russische inval in Oekraïne. In 2023 ging het minder goed. Toen eindigde de MSCI World Energy-index op hetzelfde niveau als aan het begin van het jaar, terwijl de algemene wereldindex meer dan 20 procent hoger ging.

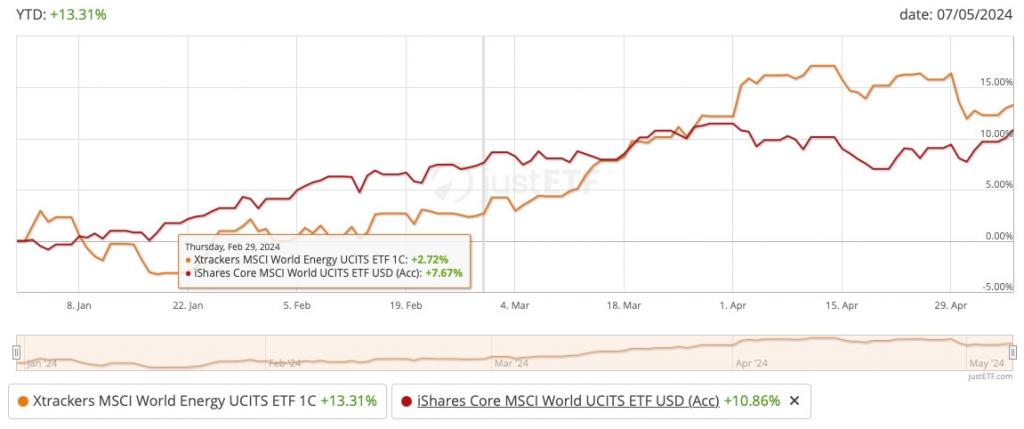

Sinds begin dit jaar zijn de energieaandelen stevig hersteld en overklassen ze lichtjes de wereldindex.

Volgens de analisten van Janus Henderson (JH) zit er nog meer in de tank, al waarschuwen ze ook voor schommelingen. De reden voor de recente heropleving is de prijs van ruwe olie, die een derde hoger is gegaan tegenover vorig jaar.

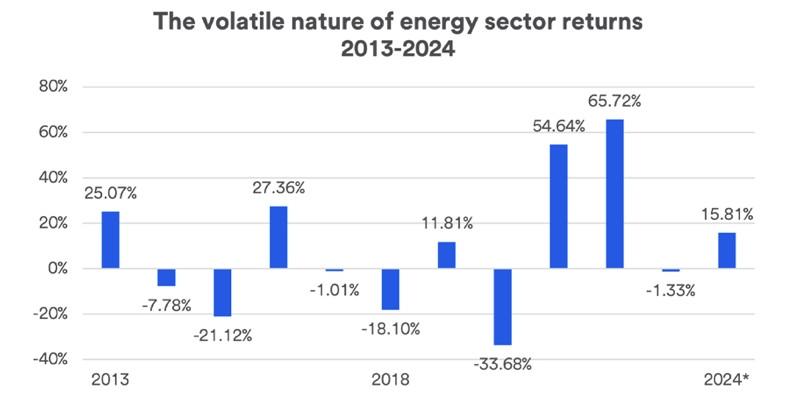

Er bestaat op de financiële markten weinig schimmigers dan de kartelafspraken tussen de olieproducerende landen en hoe zij daarmee de olieprijs manipuleren, maar volgens strategen en analisten die die maffieuze praktijken al langer onder de loep nemen, ziet het er niet naar uit dat de vraag, en dus de prijs, in de nabije toekomst ineen zullen stuiken. Ze kunnen zelfs, dankzij de algemeen sterke wereldeconomie en de geopolitieke spanningen, nog stijgen. Al waarschuwen ze dat de beursgenoteerde energiesector, zoals vanouds, volatiel kan blijven.

Energieaandelen blijven daarmee nog een tijdje interessant. Volgens de JH-analisten niet enkel wegens de vooruitzichten, maar ook als diversificatie voor een beurs die vooral gedomineerd wordt door hoog gewaardeerde techbedrijven.

Daartegenover noteren energieaandelen tegen relatief aantrekkelijke waarderingen. De S&P 500 Energy-index noteert tegen 12 keer de winst voor het komende jaar, wat de helft is van de gewone S&P 500-index. De energieaandelen draaien bovendien stevige cashflows. De S&P Energy-index noteert tegen een free cash flow yield van 7 procent, meer dan het dubbele dan dat van de S&P 500. Voor elk aandeel uit het energiesegment krijgt de belegger dus twee keer zoveel cashflow als bij de algemene index. En vrije kasstroom is toch waar het elke belegger om te doen is.

De energiebedrijven zetten die cash ook volop in om aandeelhouders te belonen via de inkoop van eigen aandelen en via dividenden. Het dividendrendement van de energiekorf bedraagt momenteel zo’n 3 procent.

De dienstenbedrijven gelinkt aan de sector, zoals Schlumberger en consorten, hebben het iets moeilijker door de hogere loonkosten en omdat, ondanks de robuuste vraag, de olie- en gasproductie niet heel sterk groeit.

Daarnaast heeft de Amerikaanse energiesector het op de beurs in de afgelopen jaren een pak beter gedaan dan de Europese energiesector en de rest van de wereld.

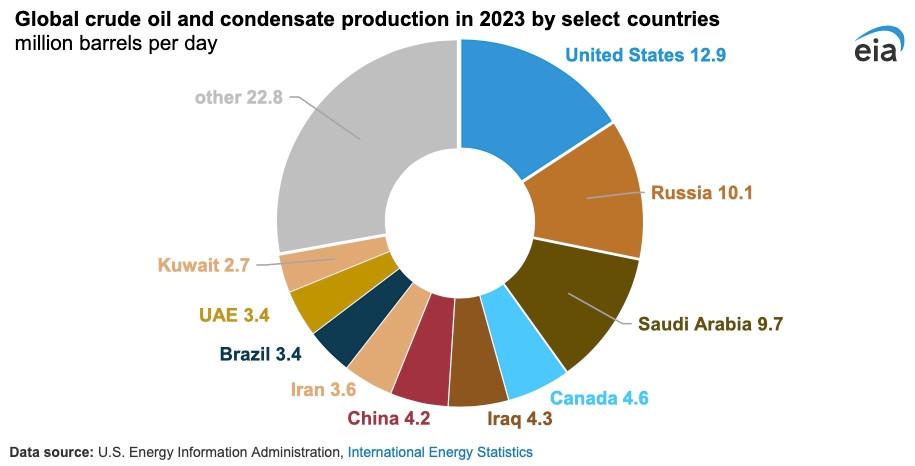

De Verenigde Staten zijn dan ook de belangrijkste olieproducent ter wereld geworden in de afgelopen jaren. In 2013 produceerden ze een goede 7 miljoen vaten per dag, terwijl Rusland en Saudi-Arabië rond 10 miljoen zaten. Vorig jaar eindigden de VS gemiddeld op 13 miljoen vaten per dag, terwijl de andere twee op het niveau van tien jaar geleden zijn gebleven.

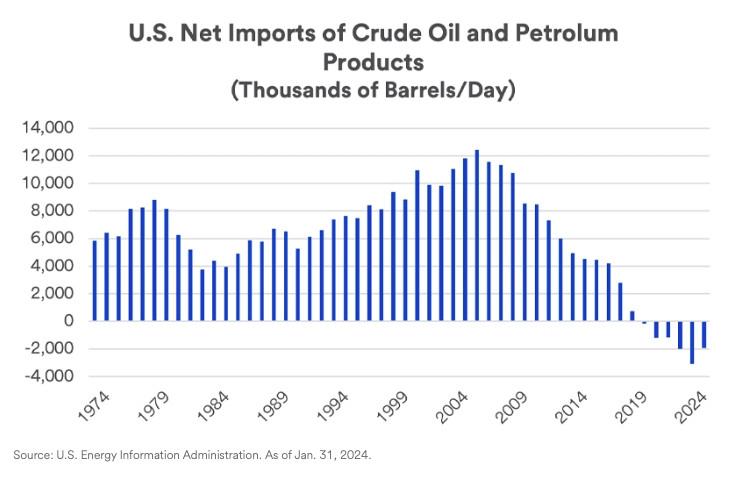

De VS zijn daarmee van netto-importeur naar netto-exporteur geëvolueerd.

En alle duurzame inspanningen ten spijt, zijn fossiele brandstoffen de afgelopen jaren blijven groeien als bron voor elektriciteitsproductie.

Beleggers kunnen met een eenvoudige tracker blootstelling nemen aan doorsnee-energiebedrijven over de hele wereld. Als je zorgvuldiger snuistert in het aanbod van energie-ETF’s, kom je wat meer exotische opties tegen, zoals de VanEck Oil Services ETF, gericht op Amerikaanse olie- en gasdienstenleveranciers, de HANetf Alerian Midstream ETF en de Invesco Morningstar US Energy Infrastructure MLP ETF.

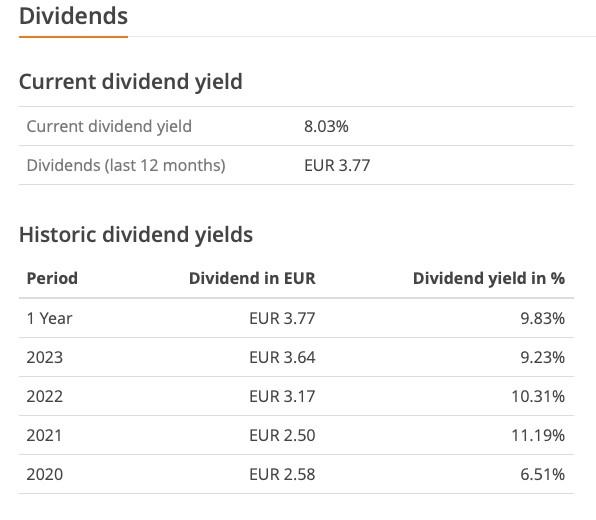

Die laatste twee zetten in op master limited partnerships of MLP’s, een typisch Amerikaans fenomeen. Dat zijn beursgenoteerde partnerschappen die van bepaalde belastingvoordelen genieten en die vooral actief zijn in de infrastructuur voor de fossiele-energiesector. Dat zijn nogal stevige dividendbetalers, blijkt uit het dividendrendement van de uitkerende versie van die laatste ETF.

Bovenstaande is geen beleggingsadvies en is enkel bedoeld ter informatie.

Lees ook: