Pas op met inverse trackers

In woelige beurstijden neemt bij beleggers de interesse voor inverse trackers toe. Daarom is het belangrijk de werking en ook de gevaren van dat type producten toe te lichten.

Een eerste belangrijk kenmerk is dat inverse ETF’s werden geconstrueerd om de inverse prestatie van de onderliggende index te bekomen op dagbasis. Dat gebeurt typisch door middel van swap-overeenkomsten met een financiële tegenpartij. Alle aandelen uit een index op dagbasis individueel shorten zou namelijk tot torenhoge transactiekosten leiden. Die inverse correlatie op dagbasis is cruciaal voor de werking.

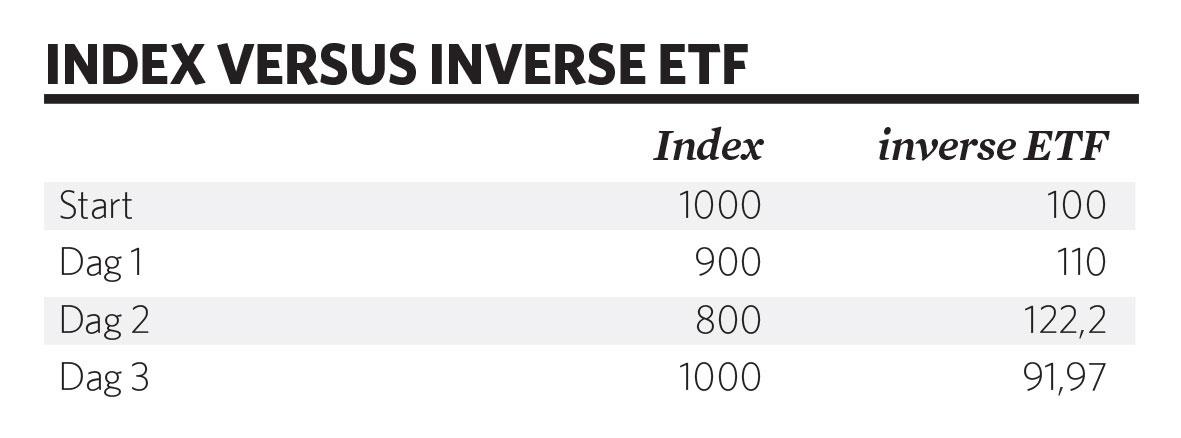

Stel dat een index in een beginsituatie op dag 1 met 10 procent daalt (zie tabel). Indien we abstractie maken van de tracking error (zie verder), dan neemt de inverse ETF met hetzelfde percentage toe. Op dag 2 is er een verdere daling met 11 procent, maar op dag 3 volgt een fors herstel die de index weer naar de beginsituatie brengt. Dat is echter niet het geval voor de inverse ETF, die intussen 8 procent lager noteert! In het voorbeeld zijn de indexbewegingen extreem, maar het punt is dat over een periode van langer dan één dag grote afwijkingen kunnen optreden. Bij inverse trackers met een hefboom (leveraged inverse ETF’s) zijn die bewegingen nog extremer.

Een tweede aandachtspunt is de zogenaamde tracking error bij inverse ETF’s. Dat is de afwijking tussen de prijs van de inverse tracker en de onderliggende index. Via een swapovereenkomst is het onmogelijk de evolutie van de onderliggende index 100 procent correct te repliceren. Het gaat telkens om heel kleine verschillen op dagbasis, maar op langere termijn kan de impact van die tracking error sterk oplopen.

Die kenmerken maken van inverse ETF’s nog geen slecht product. Ze doen grotendeels waarvoor ze ontworpen zijn, maar moeten ook op een correcte manier worden gebruikt. De specifieke kenmerken maken die producten ongeschikt als langetermijnbelegging, maar dienen wel voor het afdekken van een portefeuille voor een beperkte periode.

Enkele voorbeelden

Voor wie zich niet laat afschrikken, geven we enkele voorbeelden van inverse ETF’s die voor Europese beleggers te koop zijn. De Lyxor Euro Stoxx 50 Daily Inverse ETF noteert op Euronext Parijs met het tickersymbool BSX. Die tracker van de uitgever Lyxor ETF schaduwt de evolutie van de Euro Stoxx 50 Short Return-index en hanteert 0,4 procent jaarlijkse beheerkosten. De Xtrackers Euro Stoxx 50 Short Daily Swap ETF (tickersymbool DXSP) van DWS Deutsche Asset Management heeft dezelfde onderliggende waarde. Door de notering op de Duitse Xetra-beurs is DXSP meer liquide. De beheersvergoeding bedraagt eveneens 0,4 procent. De X-Trackers S&P500 Daily Swap ETF (tickersymbool DXS3)werd ontworpen om short te gaan op de Amerikaanse S&P500-index. De onderliggende index is de S&P 500 Inverse Daily Index en de jaarlijkse beheerskosten bedragen 0,5 procent.

Fout opgemerkt of meer nieuws? Meld het hier