Moeilijk jaar in het verschiet

Het rentebeleid van de centrale banken zal 2016 blijven domineren. De toekomst van de eurozone is bijna onvoorspelbaar.

Door de rentevoeten kunstmatig laag te houden, zijn de meeste statistieken vertekend. De schuldenlast die de meeste eurolanden torsen, weegt onvoldoende om hen ertoe te verplichten drastische maatregelen te nemen. Officieel zal de eurozone met 1,5% groeien in 2015, maar we betwijfelen of dat cijfer relevant is. Meerdere landen boeken al jaren geen groei meer sinds ze zijn toegetreden tot de euro. Het grootste slachtoffer is Italië, dat sinds het de lira ruilde voor de euro (EUR) ter plaatse bleef trappelen. De werkloosheid treft in de eurozone meer dan 10,7% van de beroepsbevolking.

Het gemiddelde begrotingstekort komt overeen met 2,1% van het bruto binnenlands product (bbp) van de eurozone, maar omvat sterke verschillen tussen de lidstaten. Het grootste tekort is dat van Spanje met 4,4%, terwijl Duitsland een overschot van 0,7% boekt. De komende jaren zullen politieke gebeurtenissen het beeld vertroebelen. Verkiezingen en referendums – in Oostenrijk en Finland – zullen hoe dan ook de sterkte van de muntunie aantasten en de geloofwaardigheid van de Europese instellingen beknotten. De schuldenproblemen van de perifere landen zullen regelmatig opflakkeren. Want de voorgestelde oplossingen helpen niet en vergroten het probleem op termijn. Ooit zal het ondraaglijk worden en dan dreigt de zone uit elkaar te spatten.

De eurozone kampt ook met een bijzonder zwakke banksector. Die blijft gebukt gaan onder de waardeloze schulden. Het gevoerde monetaire beleid heeft tot op heden geen voldoening geschonken, maar heeft de problemen integendeel verergerd. Door het renteverschil kunstmatig te reduceren, beschikken de banken over minder middelen om hun zaken recht te trekken. De bedoeling van de Europese Centrale Bank (ECB) is de EUR verzwakken op de wisselmarkt. Ze wordt in dat opzet zeker geholpen door de onzinnige politiek van de Commissie en vooraanstaande lidstaten.

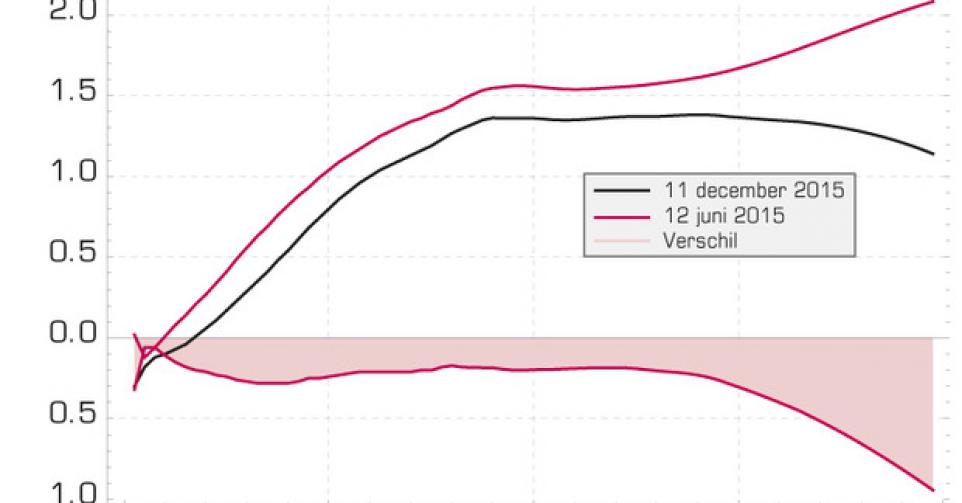

Voor de particuliere belegger telt alleen de renteontwikkeling, en die is niet gunstig. De rentetarieven hebben de afgelopen zes maanden zowat 0,25% ingeboet. En ze hebben nog voldoende ruimte om verder te dalen. Dat maakt dat de returns van obligaties verzekerd positief evolueren, als de stuken kwalitatief hoogstaand zijn. Wel zal de belegger rekening moeten houden met een voortdurend inkrimpende markt. Dynamisch in obligaties beleggen zal steeds moeilijker blijken. Vooreerst omdat de ECB met haar maandelijkse aankopen een groot deel van de beschikbare stukken afroomt, vervolgens omdat de banken niet langer geneigd zijn hun rol als markthouder te spelen. Daardoor zullen grotere prijsverschillen ontstaan. Werk dus uitsluitend met gelimiteerde orders als u op de secundaire markt iets verhandelt.

USD: alleen de munt is tijdelijk interessant

De verdere ontwikkeling van de Verenigde Staten en dus van de dollar (USD) hangt af van twee hoofdfactoren: het monetaire beleid en het algemene economische herstel in de wereld. Beide factoren zullen regelmatig beïnvloed worden door geopolitieke spanningen. Maar het staat vast dat de Verenigde Staten zich geen felle verzwakking van de USD kunnen veroorloven. Gelet op de tegenstelling in het monetaire beleid tussen de Amerikaanse centrale bank, de Federal Reserve (Fed), en haar Europese ambtgenoot, de ECB, zal de USD naar alle waarschijnlijkheid stevig ontwikkelen in de loop van 2016.

Maar de fundamenten blijven zwak. De economische groei, geraamd op 2,4% voor 2015, stoelt voor meer dan 80% op dienstverlening. De lonen volgden die trend niet, zodat de Amerikaanse gezinnen in het algemeen niet profiteerden van die beterschap. De dalende grondstoffenprijzen eisten hun tol in de mijn- en de olieverwerkende sector. Het aantal faillissementen steeg er onophoudelijk en in versneld tempo.

Dankzij de bijzonder lage rentestand was in de loop van het jaar weinig sprake van het toenemend begrotingstekort, dat voor dit jaar overeenstemt met 2,6% van het bbp. De overheid heeft het plafond van de toegestane schuldvorming bereikt. De geringste rentestijging zal die toestand onhoudbaar maken. Gelet op de ontwrichting in sommige cruciale deelmarkten kan die situatie snel ontaarden. Een belegging in USD blijft daarom uiterst speculatief en is alleen te beschouwen als een tegenhanger voor toekomstige misstappen van de EUR.

De USD won 13,7% het afgelopen jaar, waarvan 2,6% tijdens het laatste halfjaar. Hij ontwikkelt in een opwaarts gericht trendkanaal. De renteschaal in USD bewoog amper de afgelopen zes maanden en staat nu zo’n 1,5% boven die van de EUR. Het rendementsverschil kan nog toenemen. Een belegging in USD is weinig aantrekkelijk als het om obligaties gaat. Die vertoonden uiterst zwakke returns, meestal negatief. Wie toch in die munt wil beleggen, moet vooral kwalitatief hoogstaande waarden kopen.

AUD: interessant op de lange termijn

Australië (Aaa, stabiel; AAA, stabiel) heeft een bewogen jaar achter de rug. Niet alleen ondervond het land heel wat moeilijkheden om de groei te handhaven, de dalende grondstoffenprijzen wogen bovendien op de economische activiteit. Ook de achteruitgang van de Chinese conjunctuur speelde parten. Het overgrote deel van de ontginningen wordt naar China uitgevoerd. Politieke spanningen hebben het land ook gedeeltelijk lamgelegd. Oud-eersteminister Tony Abbott heeft midden september plaats moeten ruimen voor Malcolm Turnbull, precies vanwege de economische verslechtering. Sindsdien bewandelt het nieuwe kabinet een totaal ander pad. Er wordt voorrang gegeven aan de dienstverlenende sector, naast de woningbouw. Met succes: de groei hervatte en sloot af op 2,3%, het gemiddelde niveau sinds de crisis is losgebroken. Voor volgend jaar zou de trend gehandhaafd blijven. Dat is best haalbaar, aangezien het vertrouwen van zowel de consumenten als de bedrijven hervat. Het herstel weerhield de centrale bank ervan haar beleid verder te versoepelen.

De Australische dollar (AUD) werd het hele jaar door flink dooreengeschud. De voorbije zes maanden verloor hij 4,1% tegenover de EUR en 0,8% op jaarbasis. Die daling zal normaal verkleinen naarmate de EUR op de wisselmarkt afbrokkelt. De renteschaal schommelde op en neer, met een lichte vervlakking van de curve. Obligaties in AUD vertoonden een licht positieve return, die echter ontoereikend bleek om het wisselverlies goed te maken. De AUD blijft niettemin een aantrekkelijke munt, de perfecte tegenhanger van de USD en de EUR, te beschouwen als een avatar van de Chinese yuan (CNY). Zijn toekomst hangt dus ook van de Chinese af. Alleen voor de lange termijn verantwoord. Een belegging in AUD brengt gemiddeld 2,5% meer op dan een vergelijkbare in EUR.

CAD: weinig interessant

Justin Trudeau, de pas verkozen eerste minister van Canada (Aaa, stabiel; AAA, stabiel), moet zo snel mogelijk de instorting van de economie stopzetten. Zijn regering heeft bovendien te kampen met verslechterende fiscale opbrengsten en moet een deficit van 3 miljard dollar (CAD) zien weg te werken. Ze kan niet rekenen op een spoedig herstel van de conjunctuur wegens de dalende consumptieneiging die op de investeringen weegt. Die krimpen alsmaar in. De woningbouw is eveneens stilgevallen en particulieren zien zich verplicht hun huizen te verkopen om hun rekeningen te kunnen aflossen. De inzinkende grondstoffenprijzen duwden de lopende rekeningen lager, tot 3,2% van het bbp tegenover 2,8 zes maanden geleden. De werkloosheid neemt gestaag toe en treft al 7% van de beroepsbevolking.

Het land rekent op het beloofde herstel van zijn zuiderbuur. De regering nam fiscale maatregelen voor de pensioenen. De centrale bank bewerkstelligt de afzwakking van de CAD. 2015 zal afsluiten met een groei van amper 1,1%. Natuurlijk wordt beterschap voorspeld voor volgend jaar en de groei zou 1,9% bereiken. Zes maanden geleden sprak men over een groei van 2,3%, het dubbele van wat effectief werd behaald.

De CAD kende een wispelturig verloop op de wisselmarkt. Hij verzwakte 7,7% het afgelopen halfjaar en 3,6% op jaarbasis. Met een daling van de EUR voor de boeg zal het wisselverlies in de komende maanden verminderen. De renteschaal gleed weinig overtuigend naar beneden. De daling volstond om de obligaties met een positieve return het jaar te laten afsluiten. Een belegging in CAD is op dit moment weinig interessant. De aantrekkingskracht van de munt kan alleen verbeteren als de grondstoffenprijzen herstellen en de Chinese economie hervat. Voorlopig afblijven.

NZD: uitstekende diversificatie

De algemene groeivertraging in de wereld weegt op Nieuw-Zeeland (Aaa, stabiel; AA, stabiel). Alle sectoren lijden eronder, maar de pragmatische aanpak van de regering, vooral gericht op de werkgelegenheid, werpt nog altijd vruchten af. De binnenlandse consumptie steeg en zorgde er uiteindelijk voor dat de groei 2,3% bereikte, niet zover van de voorspelde 2,5%. Ze zou zich op dat niveau handhaven in 2016. De dalende grondstoffenprijzen zorgden bovendien voor een vermindering van de inflatie.

De Nieuw-Zeelandse dollar (NZD) verloor 1,1% de afgelopen zes maanden en 1,9% op jaarbasis. Hij ontwikkelde geruime tijd in een licht dalend trendkanaal, maar blijkt daar recent uit geraakt te zijn. De evolutie van de grondstoffenprijzen zal niettemin de duurzaamheid van zijn herstel bepalen. De renteschaal in NZD is neerwaarts gegleden en bijna horizontaal geworden. NZD-obligaties vertonen vandaag een licht positieve return, voldoende om het wisselverlies te compenseren. De markt in NZD blijft kleinschalig maar interessant. Een uitstekende alternatieve munt voor grote en middelgrote portefeuilles.

GBP: speculatief verantwoord

Officieel boert Groot-Brittannië (Aa1, stabiel; AAA, negatief) uitstekend. Wie de cijfers nader bekijkt, komt echter tot een andere vaststelling. Net als in de Verenigde Staten verbetert de werkgelegenheid, maar lonen en salarissen volgen de trend niet. Wat maakt dat de consumptie blijft haperen. Bovendien is de Britse economie zo goed als volledig afhankelijk van de dienstensector. Het eiland moet dan ook heel wat producten invoeren en ziet daarom zijn handelsbalans permanent verslechteren. Het tekort stemt nu al overeen met 4,5% van het bbp. Een te sterk pond (GBP) kan die toestand onmogelijk verbeteren. De groei zou 2,15% bereiken in 2015 en zich op dat niveau handhaven. We betwijfelen dat echter, omdat de toekomst van Groot-Brittannië niet alleen afhankelijk is van de aanloop tot het referendum over een nauwere samenwerking met de Europese Unie, maar nog meer zal worden beïnvloed door de houding van de EUR op de wisselmarkten.

Het GBP verloor 0,8% het afgelopen halfjaar, maar won 9,7% op jaarbasis. De Britse munt zal vermoedelijk nog verder versterken als gevolg van de politieke ontwikkelingen. De renteschaal is nagenoeg onveranderd en bengelt zo’n 1,5% boven die van de EUR. Obligaties in GBP zijn op zich niet aan te raden omdat het monetair beleid een renteverhoging in petto heeft. De munt, daarentegen, kan benut worden om ontsporing in het beleid van de EUR tijdelijk op te vangen. Het GBP is dus zuiver speculatief verantwoord.

CHF: de verzekering bij uitstek

Het vrij laten vlotten van de frank (CHF) sinds januari begint stilaan op de groeiperspectieven van Zwitserland (Aaa, stabiel; AAA, stabiel) te wegen. De groei halveerde in de loop van het jaar, om te eindigen vlak onder 1%. Het land vecht nog altijd tegen de aanhoudende deflatie. De werkgelegenheid blijft zich op een hoog niveau handhaven. Nauwelijks 3,4% van de beroepsbevolking heeft geen werk. Het land heeft nog altijd een begrotingsoverschot. Ondanks de laagste interesttarieven van de wereld moest dat overschot wat inboeten; het stemt overeen met 0,2% van het bbp. De gevoerde monetaire politiek had echter geen invloed op het kapitaalverkeer. Zwitserland pronkt nog altijd met een overschot op de lopende rekeningen dat 8,1% van zijn bbp vertegenwoordigt. De centrale bank is erg in de weer de laatste maanden om de gepaste maatregelen te nemen, zodra de twee belangrijkste westerse centrale banken hun voornemens hebben verduidelijkt.

De CHF daalde met 0,3% de afgelopen zes maanden, maar staat wel 11% boven zijn koers van een jaar geleden. Hij ontwikkelt in een licht stijgend kanaal en zal hoe dan ook profiteren van de spanningen die zowel de ECB als de Fed veroorzaken met hun tegenstrijdige monetaire beleid. De renteschaal is gemiddeld met 0,5% gedaald over die periode. Ondanks hun bijzonder lage rentevergoeding pronken de obligaties in CHF met reuzenreturns die steeds groter worden bij langere restlooptijden. De CHF blijft de verzekeringsbelegging bij uitstek. Op dit moment levert een CHF tussen 0,5 en 1% minder op dan een EUR.

JPY: speculatieve tegenhanger van de EUR en de USD

De economische ontwikkeling van Japan (A1, stabiel; A+, stabiel) verliep met ups en downs. Van het ene kwartaal op het andere schakelde het land over van recessie naar expansie en terug. Klaarblijkelijk oefent het monetaire beleid geen invloed meer uit op de economische groei. Per saldo tekent Japan een miezerige groei van 0,6% op in 2015. De regering hoopt die volgende jaar te kunnen aanzwengelen dankzij een grootschalig investeringsprogramma van maar liefst 3500 miljard Japanse yen (JPY, 25 miljard EUR), met als doel de landbouw en de consumptie aan te wakkeren.

Het begrotingstekort zal daardoor verder opzwellen. Het stemt nu al overeen met 6,8% van het bbp, het hoogste van alle industrielanden. De werkloosheid neemt gestaag toe, maar blijft nog ver onder het niveau dat men in Europa kent (3,1% tegenover een gemiddelde van 10,7% voor de eurozone). De toekomstperspectieven van Japan hangen voor een groot stuk af van die van China. Nu dat land besloten heeft zich meer toe te spitsen op de interne groei, is de kans klein dat Japan hiervan vruchten zal kunnen plukken. De onrust op de wisselmarkten kan bovendien roet in het eten gooien. De kans is dus klein dat Japan betere prestaties kan voorleggen in 2016.

De JPY won 5,2% het afgelopen semester en 10,8% over het hele jaar. Amper voldoende om de negatieve returns van obligaties goed te maken. De renteschaal blijft neerwaarts glijden, ondanks de vruchteloze pogingen van de centrale bank om dat een halt toe te roepen. De JPY blijft een interessante munt, als tegenhanger van de USD en de EUR. Hij is daarom speculatief geladen.

SEK: interessant maar kleinschalig

Zweden (Aaa, stabiel; AAA, stabiel) hoopt een economische boost te krijgen via de migrantenstroom die het land te verwerken krijgt. Zowat 190.000 vluchtelingen zullen dit jaar het land bereiken. De Zweedse economie schakelt stilaan over van zuivere industrie naar meer consumptie. Door de toestroom van migranten zouden de gezinsuitgaven fors moeten stijgen, wat mogelijk de inflatie zou aanwakkeren (nu 0%). De Riskbank heeft haar beleid ook in die zin aangepast. Ze besliste op 27 oktober haar aankopen van obligaties op te voeren tot 200 miljard SEK (tegenover de oorspronkelijke 65 miljard).

Het averechtse effect van dat beleid is dat de renteschaal in SEK al meer dan een jaar invers is. Het voordeel, net zoals in de meeste landen van de eurozone, is dat het begrotingstekort, nu 1,2% van het bbp, gemakkelijk te financieren valt. De regering rekent op een stabiele groei van 3% in 2016, evenveel als in 2015. Wel zal het sociale maatregelen moeten nemen om de stijgende werkloosheid in de kiem te smoren. Op dit moment zit 6,7% van de beroepsbevolking zonder werk.

De SEK volgde de EUR op een afstand van ongeveer 1%. De Riksbank belet dat de munt stijgt. De renteschaal staat ongeveer 0,5% boven die van de EUR. Obligaties vertoonden een positieve return tot op tien jaar looptijd. Langer lopende stukken boetten daarentegen heel zwaar in. De markt in SEK verruimt al een hele tijd, maar blijft bijzonder kleinschalig. Alleen als uiterste diversificatie gewettigd.

NOK: alternatief voor de EUR op lange termijn

Noorwegen (Aaa, stabiel; AAA, stabiel) werd zwaar getroffen door de aanhoudende daling van de olieprijzen. Het koninkrijk heeft maanden getreuzeld voor het gepaste maatregelen trof. De groei tijdens het laatste kwartaal versnelde fors en overschreed alle verwachtingen. Voor het volledige jaar zal de groei uitmonden op een geringe 0,7%. De impliciete devaluatie van de kroon (NOK) was daaraan niet vreemd. Het ging gepaard met de verlaging van de hoofdrentetarieven. Het land beschikt over voldoende reserves om een langdurige crisis de baas te kunnen. Het boekt nog altijd aanzienlijke overschotten, zowel op de begroting (5,9%) als op de lopende rekeningen (9,3%). De werkloosheid nam lichtjes toe en treft vandaag 4,6% van de beroepsbevolking.

De NOK volgde de daling van de petroleumprijs en raakte 8,8% kwijt tijdens het laatste halfjaar. Op jaarbasis is hij 4,4% kwijt. De renteschaal gleed ongeveer 0,4% omlaag en staat voorlopig 1% boven die van de EUR. Dankzij die ontwikkeling vertoonden de NOK-obligaties een positieve return, die echter niet volstond om het voorlopige wisselverlies goed te maken. De NOK blijft een perfect alternatief voor de EUR en mag worden bijgekocht.

RUB: allen op lange termijn

Het ergste lijkt voorbij voor Rusland (Ba1, stabiel; BB+, negatief). Het land begint stilaan te herstellen. Hoopgevend is dat de verwerkende industrie beter presteert dan verwacht. Ze past zich blijkbaar sneller aan de omstandigheden aan dan verwacht, wat de westerse sancties nog onbenulliger zal maken. Het land kampt echter met een hoge inflatievoet (13%). De dalende ontwikkeling van de inflatie viel in oktober stil, vlak nadat Rusland zijn bombardementen in Syrië aanving. Sinds november daalt ze opnieuw. De centrale bank voorziet een halvering van het niveau tegen het einde van 2016. Dat zal slechts haalbaar zijn als de geopolitieke spanningen geen al te grote weerslag hebben op de roebel (RUB). Ondanks de heersende moeilijkheden wist de regering het overheidstekort te stabiliseren op 2,8% van het bbp. Rusland boekte nog altijd een geruststellend handelsoverschot van 4,7% van zijn bbp.

De RUB wordt regelmatig door elkaar geschud op de wisselmarkt. Hij verloor 19% de afgelopen zes maanden, maar slechts 6,4% over het hele jaar. De renteschaal ontwikkelde neerwaarts en staat bijna 2% lager dan zes maanden geleden. De returns waren dan ook positief. Ze volstonden echter niet om het wisselverlies te compenseren. Een belegging in RUB blijft uiterst speculatief, zolang het land door het Westen niet als volwaardig erkend wordt. Een RUB brengt gemiddeld 9% meer op dan een EUR.

ZAR: politiek onstabiel

Zuid-Afrika (Baa2, stabiel; BBB-, negatief) heeft een erbarmelijk jaar achter de rug. Naast de traditionele factoren – werkloosheid, inflatie, begrotingstekort, handelstekort – werd het land door maandenlange droogte geteisterd. De landbouw had het bijzonder zwaar te verduren en kampte met waterschaarste. Die schaarste trof ook de elektriciteitsproductie en leidde tot bevoorradingsproblemen in de industrie- en mijnensectoren. De sociale onrust bevorderde de toestand evenmin. Samen met de aanhoudende daling van de grondstoffenprijzen vertraagde de groei tot 1,4% in 2015. Om de inflatie in toom te houden (nu 4,7%), besloot de centrale bank in november haar hoofdtarief met 0,25% te verhogen, tot 6,25%. Op 10 december stuurde president Zuma zijn minister van Financiën de laan uit. Dat veroorzaakte een schokgolf op de wissel- en de obligatiemarkt. Allebei sloten ze het jaar fors lager af. 2016 ziet er niet bepaald aantrekkelijker uit.

De Zuid-Afrikaanse rand (ZAR) verloor niet minder dan 19,9% in zes maanden tijd. Tegenover twaalf maanden geleden is de daling iets milder (16,8%). De trend is sinds het midden van het jaar dalend en de kans is klein dat hij snel verbetert. De obligaties vertonen een negatieve return. De renteschaal is plots in de hoogte geschoten, zonder van vorm te veranderen. Houders verliezen dus op alle vlakken. Om de verliezen goed te maken, bestaat er geen beter middel dan bijkopen. Zo vermindert men de gemiddelde waarde van de portefeuille en vergroot men de kans om het verlies sneller goed te maken. Aanvullende aankopen moeten weliswaar worden gespreid in de tijd en alleen uitgevoerd zolang een van beide factoren blijft verslechteren. Een ZAR brengt gemiddeld 9% meer op dan een EUR.

TRY, HUF, PLN: sterk speculatief geladen

Turkije (Baa3, negatief; BB+, negatief) had alle troeven in handen om economisch te herstellen. De verkiezingen hebben voor politieke stabiliteit gezorgd. Turkse bedrijven zagen de toekomst hoopvol tegemoet. Sommige macro-economische factoren verbeterden zienderogen, en dan moest de regering die fatale beslissing nemen om een Russisch bommenwerper neer te schieten. Sindsdien boert het land ijlings achteruit. Het kan niet meer rekenen op reuzenwinsten uit zijn inmenging in de Syrische oorlog. Zodra Rusland zijn sancties begin januari oplegt, zijn de uitvoermogelijkheden van Turkije flink aangetast. Ook de nauwere samenwerking met de Europese Unie en met de Aziatische gemeenschap is stopgezet. Het begrotingstekort zwelt op, de handelsbalans sloot deficitair af en de werkloosheid neemt toe. De kans is groot dat het land intern onstabiel wordt. De Turkse lira (TRY) verloor 6% het afgelopen halfjaar en 12% in een jaar tijd. De munt ontwikkelt in een dalend trendkanaal.

Hongarije (Ba1, positief; BB+, stabiel) werd geconfronteerd met een groeivertraging tijdens het laatste halfjaar. Voor het hele jaar zal die op 2,8% stranden, onder de verwachtingen dus. De daling is vooral te wijten aan de algemene recessie in Europa, die de vraag naar Hongaarse producten aantast. De regering-Orban heeft dan ook sociale en industriële maatregelen genomen die nu al een sentimentsommekeer hebben teweeggebracht. De forint (HUF) gaf 1,7% prijs het afgelopen semester. Hij ontwikkelt op en neer, afhankelijk van wat er in de eurozone gebeurt. Voorlopig geen aanrader.

Een gelijkaardig fenomeen vond plaats in Polen (A2, stabiel; A-, positief), waar de nieuwe regering een nauwere samenwerking met de Europese Unie niet langer als een prioriteit beschouwt. Sindsdien versnelde de groei lichtjes en hij zou tegen het einde van het jaar 3,4% halen. Voorlopig uitte de beterschap zich niet in een vermindering van de werkloosheid, die nog steeds 9,6% van de beroepsbevolking treft. De zloty (PLN) verloor 4,4% het afgelopen halfjaar. Zijn daling versnelde. Het aanbod in PLN is te gering om een belegging te wettigen.

BRL, MXN: afblijven

Rien ne va plus in Brazilië (Baa3, stabiel; BB+, negatief). Het vertrouwen is zo goed als overal zoek en de regering, die wordt overrompeld door schandalen, blijkt niet in staat het tij te keren. De economie krimpt gestaag in. Tegen het einde van het jaar zou ze meer dan 3% hebben verloren, het dubbele van wat voorzien was. De inflatie wakkert dramatisch aan, tot 9,3%. Alle rekeningen verslechteren. Het begrotingstekort komt nu al overeen met 6% van het bbp. De werkloosheid treft alsmaar meer mensen: 8% van de beroepsbevolking heeft geen baan. De regering moet dringend drastische maatregelen aankondigen, als ze chaos wil vermijden. De kans is heel groot dat ze haar legislatuur niet kan afmaken.

De real (BRL) stortte 18% in de afgelopen zes maanden. Op jaarbasis is hij 21% al kwijt. De renteschaal klom gestaag, is zo goed als horizontaal geworden op een hoogte van 13% en neigt gevaarlijk tot inversie. Wie BRL bezit en zware verliezen lijdt, moet bijkopen om de gemiddelde waarde van de positie te verlagen. Anders voorlopig afblijven. Een BRL brengt minstens 12% meer op dan een EUR.

Mexico (A3, stabiel; BBB+, stabiel) lijdt onder de algemene groeivertraging in de wereld. Het land profiteert voorlopig uitermate weinig van de groeiversnelling van de Verenigde Staten. De inzinkende grondstoffenprijzen en meer bepaald de olieprijzen wogen zwaar op de economische prestaties van het land. Ook de groeivertraging in China, een prominente handelspartner in wording, speelde Mexico parten. Het saldo op de lopende rekeningen, een maatstaf om de internationale positie van een land te beoordelen, verslechterde en het tekort stemde overeen met 2,5% van het bbp van het land.

De toekomst van Mexico hangt meer af van wat er elders in de wereld gebeurt dan van een regeringsinitiatief. De peso (MXN) raakte 9% kwijt (2,6% op jaarbasis) en zit in een dalend trendkanaal. De renteschaal ontwikkelt opwaarts met een lichte vervlakking. Dat maakt dat de returns in MXN overal negatief zijn. Bijkopen om verliezen op termijn goed te maken, is raadzaam. Anders voorlopig van de munt afblijven. Een MXN brengt van 3 tot 5% meer op dan een EUR, afhankelijk van de restlooptijd.

Fout opgemerkt of meer nieuws? Meld het hier