Dollar profiteert van de onzekerheid

Beleggers hadden Argentinië, Banco Espirito Sancto en Rusland om zich zorgen over te maken.

Een heleboel belangrijke feiten hebben de financiële markten de afgelopen week door elkaar geschud. Zoals de perikelen van Argentinië, dat mogelijk wordt verplicht een lening integraal terug te betalen die twee Amerikaanse fondsen voor een spotprijs hadden bemachtigd. Dat zou de vroegere minnelijke schikkingen met andere schuldeisers in het gedrang brengen en het land een fortuin kosten. Het vraagstuk is ingewikkelder dan het op het eerste gezicht lijkt.

Zorgen om Argentinië

De meeste schuldeisers hebben zich al ingedekt met behulp van credit default swaps (CDS). Die pseudoverzekeringen kunnen pas door hun houders worden uitgeoefend als zich een zogenoemd creditevent voordoet. Die beslissing kan alleen de overkoepelende autoriteit ISDA nemen. Maar in zo’n geval is het niet langer Argentinië dat voor de terugbetaling instaat, wel de schrijver van de CDS. Nu bestaat er een hele reeks naakte CDS op die Argentijnse leningen. Dat betekent dat als die ooit uitoefenbaar worden verklaard, hun schrijvers in de onmogelijkheid verkeren ze terug te betalen, net als Argentinië zelf. Een tweesnijdend zwaard dus.

Als Argentinië het vertikt tot een vergelijk te komen, zal zijn beslissing bovendien de kapitaalmarkt verstoren. Niet alleen zal het land geen toegang meer krijgen tot de westerse financiële markten, het zal vermoedelijk als voorbeeld fungeren voor andere groeilanden die in een soortgelijke situatie verkeren om hetzelfde te doen. Zeker nu de BRICS-landen (Brazilië, Rusland, India, China en Zuid-Afrika) een ontwikkelingsbank hebben opgericht die onafhankelijk van de westers geleide instellingen zal werken.

Zorgen om Banco Espirito Santo

Een tweede zorgwekkende gebeurtenis is het virtuele faillissement van de Portugese Banco Espirito Santo. Dat toont aan dat het Europese bankwezen de gevolgen van de crisis nog niet volledig in de hand heeft. Het dreigt ook de wil om Europees geen staatssteun meer te verlenen, aan flarden te scheuren. Hoe zal men de nationalisatie van de bank kunnen voorkomen? Het zal hoe dan ook de geplande stresstests door de Europese Centrale Bank bemoeilijken.

Zorgen om sancties tegen Rusland

Een derde factor is de nieuwe reeks sancties tegen Rusland. Dat zal het land het leven zuur maken. Rusland zal even tijd nodig hebben om de westerse beperkingen te compenseren. Vandaag al lenen Russische bedrijven en banken rechtstreeks op de Chinese kapitaalmarkt tegen gunstigere voorwaarden dan in het Westen. Russische bedrijven die gewend waren gebruik te maken van westerse technologie, zullen snel hun eigen werktuigen en middelen vervaardigen. Het Westen begaat dezelfde fout als twintig jaar geleden met China. Het creëert op die manier een nieuwe concurrent op de wereldmarkt.

Vanzelfsprekend zal Rusland tegenmaatregelen nemen. Niet alleen zal het invoerbeperkingen opleggen, het zal zeker de financiële faciliteiten waarop westerse instellingen mochten rekenen bevriezen. Om dan niet te spreken over een mogelijk, zeer doelgericht uitvoerembargo. Voorlopig, uit onzekerheid, profiteert de dollar (USD) van die gebeurtenissen, maar de werking van de sancties zal van korte duur zijn. Ze bespoedigen de vervanging van de dollarzone door een nieuwe, waarop het Westen geen vat zal hebben. Volgens hardnekkige geruchten is Duitsland zich daarvan van bewust en wil het meedoen met het BRICS-experiment. Een eerste scheur in de westerse eenheid?

Amerikaanse economie

De laatste groeicijfers van de Verenigde Staten liegen er niet om. De verbluffende groei van 4% op jaarbasis roept echter vragen op. Zoals vaak stoelen de cijfers op voorraadvormingen en weinig op investeringen. De werkgelegenheid laat ook veel te wensen over. Er worden al maanden meer dan 200.000 banen per maand gecreëerd, vooral in de dienstensector. Een sector waarvan de gezondheid afhangt van andere, die tastbare rijkdommen scheppen. Al groeit het land, de salarissen blijven dalen. Hoe kan een economie die op consumptie stoelt duurzaam groeien als de koopkracht van het volk alsmaar blijft achteruitgaan? Die ongerijmdheden maken de gepubliceerde cijfers eerder twijfelachtig.

Toch wist de USD er flink van te profiteren en hij verstevigde fors tegenover alle andere munten. Hij klom 0,3% hoger tegenover de euro (EUR). Die maakte eveneens een goede beurt. Het massaal repatriëren van riskante buitenlandse investeringen verklaarde voor een groot stuk de puike prestatie van de gemeenschapsmunt. De yen (JPY) klom 0,7% hoger nu speculanten hun carrytrades versneld afsluiten. De hoogrentende munten hadden het zwaar te verduren. De Turkse lira (TRY) dook 2,3% lager, de Braziliaanse real (BRL) 1,9% en de Zuid-Afrikaanse rand (ZAR) 1,75%. De Russische roebel (RUB) verloor 1,6%.

Stevige verliezen

Op de kapitaalmarkt waren er twee- tot driemaal meer dalende stukken dan omgekeerd. Het rommelpapier verloor heel wat terrein, nu institutionele beleggers het risico eigen aan dat soort papier beginnen in te zien. Russische emittenten moesten in alle munten heel wat terrein prijsgeven. Een buitenkans om zulk papier vandaag op te nemen. Sommige zijn daarmee al bezig, want enkele Russische stukken in Zwitserse frank (CHF) wisten de afgelopen week te verstevigen. Al bij al verloren Russische emittenten tot 2% in EUR en tot 3% in USD, minder dan Argentinië, veel minder dan Banco Espirito Santo dat tot 28% kwijtraakte.

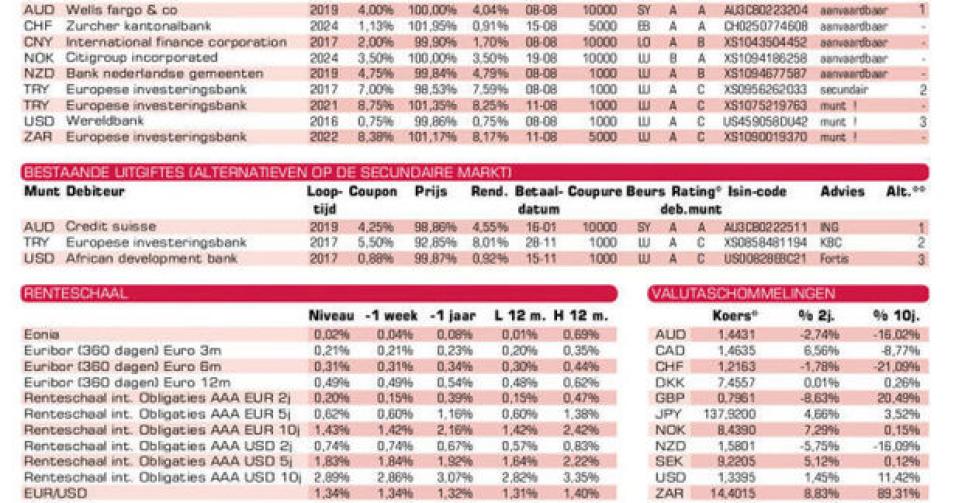

De financiële gebeurtenissen waren niet van aard om de primaire markt te ondersteunen. Er waren beduidend minder nieuwe uitgiften deze week dan de weken voordien. En zoals vaak in onrustige tijden verkiezen de emittenten het uitbrengen van aanvullende stukken. Naar goede gewoonte geeft de EIB (AAA, supranationaal) er een hele reeks uit, in verschillende munten. Die in TRY met een nominale coupon van 8,75%, waarbij 54 dagen verlopen interesten verschuldigd is, is keurig geprijsd, terwijl de andere met een coupon van 7% te duur is. Hier zijn acht dagen interesten te vergoeden. Een TRY-obligatie moet minstens 8% rendement opleveren, ongeacht de restlooptijd.

De nieuwe schijf in ZAR, waarbij dertien dagen verlopen interesten te vergoeden zijn, is aanvaardbaar. We kopen liever onder pari op de secundaire markt. Uitstekend voor diversificatie is de nieuwe uitgifte van BNG (AA+, met Nederlandse staatsgarantie) in Nieuw-Zeelandse dollar (NZD). Wells Fargo (A2) in Australische dollar (AUD) is technisch in orde, maar geen aanrader. Net als Citigroup (Baa2) in Noorse kroon (NOK).

Fout opgemerkt of meer nieuws? Meld het hier