Binnenkort begint de ECB bedrijfsobligaties tot dertig jaar te kopen. De stukken die daarvoor in aanmerking komen, moeten kwalitatief hoogstaand zijn. Maar de bank heeft haar kwaliteitsnormen niet duidelijk omschreven.

De Europese Centrale Bank (ECB) volhardt in haar lakse beleid. Ze voerde geen wijzigingen door aan haar rentebeleid en verdedigde het resultaat ervan. Ze veegde elke kritiek van tafel. Volgens haar voorzitter, Mario Draghi, houdt de eurozone economisch stand dankzij dat beleid. Nu verlangt de ECB dat de lidstaten assertiever te werk gaan om de conjunctuur aan te zwengelen.

Ondervraagd over de mogelijkheid om helikoptergeld uit te delen, bleef de voorzitter bijzonder vaag. Bestudeerde de ECB die mogelijkheid of had ze zich daarover nog niet gebogen? Het antwoord was zo onduidelijk dat het onmogelijk was er iets zinnigs uit af te leiden. Wel gaf Draghi meer informatie over de wijze waarop zijn instelling eerstdaags bedrijfspapier zal kopen.

Tot op het heden schaft de ECB zich staatspapier en door haar erkende gedekte obligaties op de secundaire markt aan. Ze wil in geen geval de indruk geven dat ze een lidstaat op de een of andere manier financieel ondersteunt. Haar maandelijkse inkopen romen de markt echter zo af, dat er onvoldoende papier overblijft om allerhande andere kredietvormen te bevorderen. Door haar aankopen trekt ze bovendien de renteschaal volledig scheef, wat niet zonder gevolgen bleef voor het bankwezen.

Aankoop bedrijfsobligaties

Binnenkort zal de ECB bedrijfsobligaties kopen. De stukken die in aanmerking komen, moeten kwalitatief hoogstaand zijn. De bank heeft haar kwaliteitsnormen echter niet duidelijk omschreven. Vermoedelijk zal de kwaliteit afhangen van de aanwezige dekking en convenants. Vervolgens meldde ze dat ze papier tot dertig jaar wil opnemen. Ze geeft de bedrijfswereld dus de kans zich op zeer lange termijn te financieren. Het opmerkelijkst was echter dat de bank uitsluitend op de primaire markt stukken zal aankopen, en dat tot 70% van het aangeboden bedrag.

Het is nog niet duidelijk hoe de ECB zal deelnemen aan de inschrijvingen tijdens de intekenperiode. Het is evenmin duidelijk hoe ze haar aandeel in de transactie zal aankondigen of publiek maken. Hoe dan ook zorgen de voornemens van de ECB voor heel wat kopzorgen bij iedereen, hoofdzakelijk bij de banken.

Als men vandaag de ravage van de maandelijkse aankopen op de obligatiemarkt vaststelt, dan kan men moeilijk begrijpen waarom de ECB tot 70% van de beschikbare aangeboden stukken zal afromen voor ze de markt bereiken. Met 30% overschot kan een markt moeilijk functioneren. Prijsdiscrepanties zullen daaruit voortvloeien. De markt zal net als bij het staatspapier in twee categorieën verdeeld worden: de eerste bestaande uit erkende stukken die flink overgewaardeerd raken en de tweede die alle andere zal omvatten. De renteschaal voor bedrijfspapier zal naar analogie met die van het staatspapier volledig scheefgetrokken worden.

Flink verstorend

Ook het feit dat de ECB stukken met een looptijd tot dertig jaar zal opnemen, kan ertoe leiden dat sommige bedrijven emissies uitbrengen die nog langer lopen dat die limiet. Bedrijven zullen hopen dat de geforceerde rentedaling tot dertig jaar zich zal voortzetten op langere looptijden en hiervan willen profiteren. Dat is misschien uitstekend nieuws voor de bedrijfswereld van hogere kwaliteit, maar de algemene rentedaling die de ingrepen van de ECB zullen veroorzaken, kan de markt en zeker het bankwezen flink verstoren.

Nu al kampen de banken met moeilijkheden omtrent de risicobepaling van obligaties die ze in portefeuille nemen. Tot voor kort gold de regel dat staatspapier een nulrisico inhieldt. Sinds het losbreken van de crisis weet men ondertussen dat dit niet langer geloofwaardig is. Banken moeten hiermee rekening houden, willen ze slagen in hun stresstests. Als rentetarieven geen duiding meer verschaffen over het risicogehalte van de emittent, kunnen ze niet langer worden gebruikt als een maatstaf voor andere berekeningen.

Geen gepaste reserves

Tot op heden was het bedrijfssegment van de markt min of meer gespaard gebleven van zulke discrepanties. De rentetarieven ontwikkelden weliswaar naar beneden, meegesleurd door de daling van de algemene rentestand afgeleid van staatspapier, maar de risicopremies bleven nagenoeg gehandhaafd. Wel kampten de meeste uitgiften met een tekort aan waarborgen. Binnenkort daarentegen zullen die risicopremies verkleinen en zelfs verdwijnen. Voor de banken die als markthouders fungeren, zal dat onheilspellende gevolgen hebben. Zij moeten voldoende reserves aanleggen in functie van de kwaliteit van de stukken die ze beheren. Maar als de rentevergoeding niet langer in overeenstemming is met het risicogehalte van de uitgifte, zullen de banken onmogelijk gepaste reserves kunnen aanleggen.

Voor de ECB bestaat dat probleem niet. Haar rechtstreekse aankopen, of ze die nu meldt op het ogenblik dat de uitgifte aangeboden wordt of tijdens de intekenperiode maakt weinig uit, haar optreden zal gelijkenissen vertonen met niet-competitieve biedingen die men kent bij plaatsingen van staatspapier. Dat zijn aankooporders die niet deelnemen aan de prijsbepaling van de obligatie. Hierdoor kunnen landen zich veel goedkoper financieren dan normaal, omdat een deel (tot 30% van de biedingen) uitgeschakeld wordt van het proces. Als de ECB tot 70% van bedrijfsuitgiften voor haar rekening opneemt, betekent dat dat de prijs van de uitgifte eigenlijk berust op 30% van het uitstaande bedrag. De vraag blijft of zo’n aanpak wel degelijk vruchten zal afwerpen en niet eerder de markten nog verder de grond zal inboren.

Grondstoffenmunten op dreef

Voorlopig en zolang er geen daadwerkelijke aankopen verricht zijn, oefent dat dreigement nog geen invloed op de markten. De wisselmarkt bleef in de ban van het herstel van de olieprijzen. Alle munten die op een of andere manier gekoppeld zijn aan grondstoffen, wonnen terrein. Het pond (GBP) bleek een van de beste performers te zijn, met een winst van 1,6% tegenover de euro (EUR), evenveel als de Zuid-Afrikaanse rand (ZAR). Daartegenover boerden de veilig geachte munten fors achteruit. Zo verloor de yen (JPY) 1,6% en de Zwitserse frank (CHF) 0,7%. De politieke spanningen in Brazilië kostten de real (BRL) 2,1%.

Op de kapitaalmarkt was voorzichtigheid geboden. Alleen de stukken gekoppeld aan de grondstoffen presteerden voortreffelijk; de andere boerden overal achteruit, wat meer dalende stukken opleverde dan omgekeerd, in een verhouding die vaak 3 tegen 1 overschreed. Het langetermijnpapier van soevereine Europese emittenten verloor aardig wat terrein. Gevolg: een algemene stijging van de rentecurven, zonder dat die evenwel van vorm veranderden.

Weinig te beleven

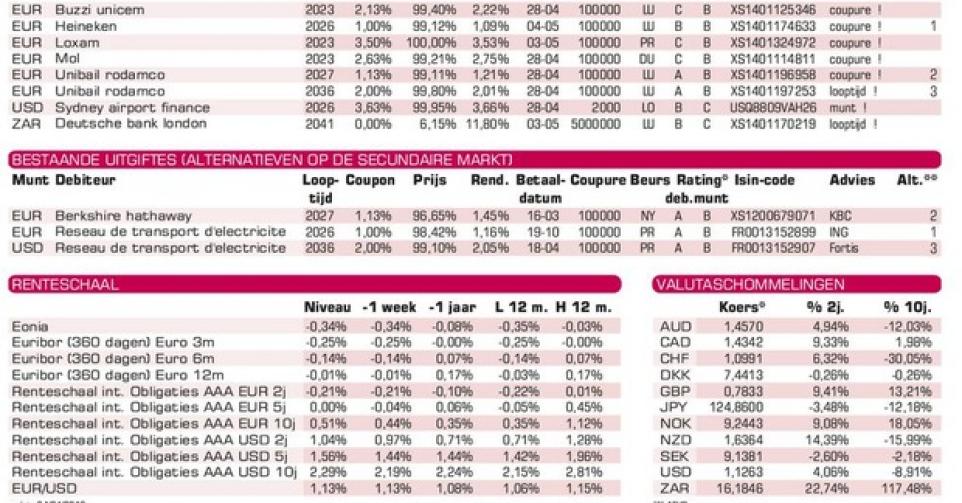

Op de primaire markt was niet veel te beleven, tenzij voor institutionele beleggers. De bedrijfsuitgiften van de week richten zich tot hen. Het Italiaanse cementbedrijf Buzzi (BB+) ontving tot zesmaal meer orders dan nodig en zijn uitgifte noteert al ruim boven pari op de grijze markt. Hetzelfde gold voor de Franse verhuurder van bouwwerktuigen Loxam (BB-). Dat stuk kan vanaf 2019 vervroegd terugbetaald worden tegen 101,75%. De Nederlandse brouwer Heineken (BBB+) presteerde minder goed op de grijze markt. De uitgifte wisselt voorlopig lichtjes onder haar inschrijvingsprijs van eigenaar.