Regulatoren en toezichthouders maken zich zorgen over de groei van de zogenoemde schaduwbanken. Hoe kunnen instellingen die geen beroep doen op spaardeposito’s het financieel systeem toch in gevaar brengen?

“We hebben gewoon geen idee wat in de wereld van de schaduwbanken zal gebeuren als er een grote schok komt.” Dat verklaarde de Belg Peter Praet, hoofdeconoom van de ECB, eind september op een conferentie in Londen. Volgens Praet hebben de toezichthouders geen zicht op de schulden en de risico’s in die schemerzone.

Schaduwbanken liggen mee aan de basis van de wereldwijd gestegen schuldgraad van de voorbije jaren. Die bedroeg 200 procent van het wereld-bbp in 2008 en 250 procent nu, zo blijkt uit cijfers van het Internationaal Monetair Fonds. Vooral bij Amerikaanse ondernemingen is de schuldgraad gestegen, wat gepaard ging met een daling van de kredietkwaliteit. Het aandeel van de grootste banken in de financiering van de wereldeconomie is gedaald tot 40 procent.

Vandaar dat regulatoren en toezichthouders zich zorgen maken over de groei van de schaduwbanken. Nu de wereldeconomie vertraagt en de Amerikaanse rente stijgt, kan dat leiden tot een toename van de kredietkosten. Het is niet zeker dat schaduwbanken voldoende kapitaal en liquiditeiten hebben om dat te verteren. In tegenstelling tot echte banken zijn schaduwbanken veel minder gereguleerd en het toezicht is minder strikt.

1. Wie of wat is een schaduwbank?

De ene schaduwbank is de andere niet. De vlag kan verschillende ladingen dekken. “Ik gebruik in mijn cursus drie definities voor schaduwbankieren en ze zijn allemaal even wazig”, geeft Geert Gielens, chief economist van Belfius en gastlector aan de KU Leuven en de Universiteit Antwerpen, toe.

Om het eenvoudig te houden, stelt Gielens voor het onderscheid te maken tussen banken (financiële instellingen met een banklicentie) en niet-banken (instellingen zonder banklicentie). Dat is een ruime interpretatie. Alle niet-bancaire investeerders die kredieten verstrekken, schuldpapier opkopen of alternatieve financiering aanbieden, vallen eronder. Het kan gaan om vermogensbeheerders, leasingmaatschappijen, beleggingsfondsen, hefboomfondsen, peer-to-peerfinancieringsplatformen, maar ook pensioenfondsen of verzekeringsmaatschappijen die het rendement van hun investeringsportefeuille willen opvijzelen door bedrijfsobligaties te kopen of rechtstreeks leningen aan ondernemingen te verstrekken.

Pensioenfondsen en verzekeringsmaatschappijen worden doorgaans geen schaduwbank genoemd, omdat ze, net als de banken, gereguleerd worden en onder het toezicht van nationale en supranationale instellingen vallen. Blijven dus over: allerlei investerings- en beleggingsfondsen, financiële tussenpersonen en durfkapitalisten die zich inlaten met kredietintermediatie en schuldfinanciering.

2. Hoe groot is de markt van schaduwbankieren?

Volgens de internationale toezichthouder Financial Stability Board (FSB) vertegenwoordigt alle niet-bancaire, financiële intermediatie (exclusief pensioenfondsen en verzekeringsmaatschappijen) 99.000 miljard dollar. Daarvan wordt 45.000 miljard dollar toegeschreven aan niet-bancaire instellingen die een risico kunnen inhouden voor de financiële stabiliteit.

In België wordt de sector van de schaduwbanken op 147 miljard euro geschat, zo blijkt uit een recente studie van de Nationale Bank en de FSMA. Dat komt overeen met een derde van het bbp of 15 procent van de activa van de Belgische banksector. De Belgische schaduwbanksector is kleiner dan die in Frankrijk, Duitsland en Nederland. In Europa zijn vooral Luxemburg en Ierland, dankzij hun sleutelpositie in de Europese fondsenmarkt, grote spelers.

Overal stijgen de bedragen, wat erop wijst dat de wereld van het schaduwbankieren blijft groeien. “Banken vallen onder een strikte regelgeving en kunnen bepaalde financiële activiteiten gewoon niet meer doen”, verklaart Gielens. “Daarnaast is er veel geld in omloop terwijl de rente laag is. Dat biedt kansen voor niet-gereglementeerde fondsen, die louter met privékapitaal en niet met spaargeld werken. Investeerders zijn op zoek naar een hoger rendement, waardoor veel geld naar de schaduwbanken vloeit.”

3. Zijn schaduwbanken een slechte zaak?

Neen, schaduwbanken kunnen zorgen voor meer marktfinanciering in het financieel systeem. Op zich is dat een goede zaak. Alternatieve financiering draagt bij tot de diversificatie van de financieringsbronnen van een onderneming en zorgt voor gezonde concurrentie voor de banken. Het past in de plannen van de Europese Commissie voor een Capital Markets Union (CMU). Die kapitaalmarkt moet ervoor zorgen dat Europa minder afhankelijk wordt van de banken voor de financiering van de economie.

“Na de financiële crisis zijn niet-bancaire partijen in Europa actief geworden, die een deel van de kredietverstrekking van de banken hebben overgenomen”, zegt Sebastiaan Preckler, director Debt & Capital Advisory bij de consultant Deloitte. “De banken wilden bepaalde zaken niet meer financieren. Alternatieve financiers hebben die rol overgenomen. Niet zozeer in België, waar de banken ondernemingen en buy-outs zijn blijven financieren. Maar in landen als het Verenigd Koninkrijk, Frankrijk en Nederland zijn alternatieve financiers bij steeds meer deals betrokken.”

Bovendien werken schaduwbanken, in tegenstelling tot de reguliere banken, niet met spaardeposito’s. Slechte en risicovolle beleggingen zorgden ervoor dat banken als Fortis en Dexia in 2008 bijna over de kop gingen. Spaarders dreigden veel geld te verliezen. Overal moesten overheden ingrijpen en de banken redden om het spaargeld van hun burgers te vrijwaren. Dat kan bij een investerings- of beleggingsfonds niet gebeuren. Enkel de investeerders die er geld in stopten, kunnen hun centen verliezen. Overheden hoeven niet tussen te komen.

4. Waar zitten dan de risico’s?

Dat alles neemt niet weg dat niet-bancaire financiële intermediatie aanleiding kan geven tot systeemrisico’s. Zo wijst de FSB erop dat driekwart van de schaduwbanken collectieve beleggingsfondsen zijn, die het slachtoffer kunnen worden van een leegloop. Als investeerders hun kapitaal massaal terugtrekken en het fonds zijn activa moet verkopen, krijg je hetzelfde effect als een bankrun.

Ook in ons land zijn veel van de vehikels die als schaduwbank gecatalogeerd staan, fondsen met een open einde (zonder vervaldatum, beleggers kunnen vrij in- en uitstappen), waardoor ze onderhevig zijn aan het risico van een ‘run’. Zeker bij opwaartse renteschokken is het opletten geblazen.

De FSB merkt ook een toename van de risico’s bij obligatie- en hedgefondsen. Die nemen volgens haar almaar meer kredietposities in, iets wat ten koste van hun liquiditeitsbuffers gaat. Sommige obligatiefondsen maken ook meer gebruik van risicovolle producten, derivaten en onderpand, in de hoop een hoger rendement te realiseren. Bepaalde investeringsmaatschappijen en financiële tussenpersonen ten slotte blijken zeer coulant in het toestaan van hoge schuldgraden bij hun debiteuren.

Toch blijft de vaststelling dat enkel privé-investeerders (en dan nog hoofdzakelijk kapitaalkrachtige, professionele investeerders) hun broek kunnen scheuren als zo’n fonds of schaduwbank over de kop zou gaan. Maar zo eenvoudig is het niet, weerlegt Geert Gielens: “De financiële crisis van 2008 is een jaar eerder begonnen met het omvallen van enkele fondsen van onder meer BNP Paribas. Privégeld dat verloren gaat – ook al is het geen spaargeld – geeft altijd een deflatoire schok. Investeerders springen op de rem en worden voorzichtiger.”

Eén fonds dat kapseist, kan volgens Gielens een cascade aan problemen veroorzaken. “Herinner u het faillissement van het hedgefonds LTCM in 1998. Zonder de sterke interventie van de Fed had dat tot een economische recessie geleid. Stel dat een grote speler als Blackrock in de problemen komt. Dat zou een geweldige schok op de markten veroorzaken. Maar dat kan ook gebeuren als het om enkele kleine fondsen gaat. Er zal altijd een domino-effect zijn.”

5. Een nieuw fenomeen

De voorbije jaren profileren steeds meer investeringsfondsen in Europa zich als leen- of kredietfondsen. Vaak wordt ook gesproken van direct lending, corporate debt of private lenders. Het fenomeen komt uit de Verenigde Staten, waar bedrijven zich voor 80 procent op de markt financieren en amper 20 procent bij de banken. In Europa is die verhouding omgekeerd. Maar dat verandert.

“Wij tellen zo’n 66 alternative lenders in Europa, en hun aantal neemt toe”, zegt Sebastiaan Preckler van Deloitte. “Almaar meer vermogensbeheerders zetten zulke aparte fondsen of financieringstakken op. Soms zijn ze afgeleid van private-equityspelers. Ze trekken geld aan bij hun cliënteel, zowel vermogende families als institutionele investeerders zoals pensioenfondsen en verzekeringsmaatschappijen. Concurreren met de klassieke kredietverstrekkers doen ze door een hogere schuldgraad toe te staan en minder strenge convenanten te eisen. Dat grotere risico en de illiquiditeit van de investering vertaalt zich in een hoger rendement.”

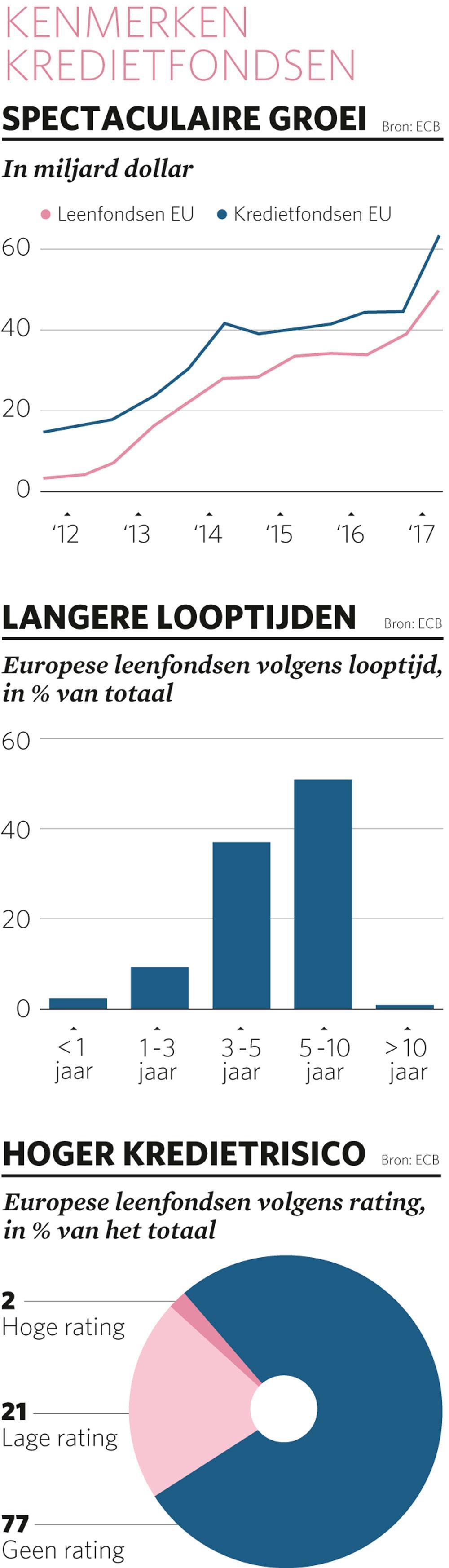

Leen- en kredietfondsen zijn nog maar een klein stukje van de Europese fondsenindustrie, maar hun belang is sinds 2012 fors toegenomen ( zie grafiek). Dergelijke fondsen kunnen zowel nieuwe leningen verstrekken als bestaande leningen opkopen. Hun leningen hebben doorgaans een looptijd die iets langer is dan die van klassieke bankleningen. De helft heeft een looptijd van vijf tot tien jaar, terwijl dat bij de meeste bedrijfsleningen van de banken drie tot vijf jaar is. Ook het kredietrisico is groter: driekwart van de leningen heeft geen rating, slechts 2 procent is investment grade.

Koen Dejonckheere, de CEO van de investeringsmaatschappij Gimv, ziet de leen- en kredietfondsen vooral in twee investeringsdomeinen: bedrijfsleningen en de financiering van vastgoed en infrastructuurprojecten. “Gewone bedrijfsleningen blijven in essentie het speelveld van de banken”, zegt Dejonckheere. “Maar bij met schulden gefinancierde buy-outs zie je almaar vaker kredietfondsen opduiken, die rechtstreeks aan een bedrijf lenen. Ook bij vastgoed- en infrastructuurinvesteringen zijn ze prominent aanwezig. Vaak gaat het om langetermijnleningen waarvoor de banken passen, omdat ze daarvoor te veel kapitaal moeten aanhouden.”

Dejonckheere is beducht voor de risico’s die de kredietfondsen nemen. “Wat als we in een recessie terechtkomen? Of als de rente snel stijgt? Dan kan ook deze bubbel weer leeglopen. En dan zijn er altijd economische gevolgen. Ik begrijp dat de regulatoren en toezichthouders zich zorgen maken.”

Preckler is iets genuanceerder. Hij wijst erop dat kredietfondsen doorgaans geleid worden door ex-bankiers of -financiers met ervaring in private equity en groeikapitaal: “De meeste fondsen maken hun huiswerk. Ze begrijpen de risico’s en zitten dicht bij hun investering. Natuurlijk zijn altijd uitwassen mogelijk. Het blijft hoe dan ook afwachten hoe de sector omgaat met een economische inzinking en hogere kredietverliezen.”

6. En dan is er nog de interconnectie met de banken

Met zijn uitspraken in Londen over het gebrek aan transparantie en toezicht wilde Peter Praet nog een andere boodschap meegeven: de toezichthouders hebben geen duidelijk zicht op de interactie tussen de schaduwbanken en de gewone banken. Volgens sommigen zijn de twee sterk met elkaar verweven. Schaduwbanken hebben doorgaans kredietlijnen bij klassieke banken, waardoor die laatste in het vizier komen als de schaduwbanken hun schulden niet kunnen afbetalen.

Afgaande op de Belgische cijfers lijkt dat mee te vallen. Uit het rapport van de NBB en de FSMA blijkt dat de Belgische banken voor 48 miljard euro of 5 procent van hun balanstotaal blootgesteld zijn aan schaduwbanken. 28 miljard euro betreft leningen en tegoeden, goed voor 4 procent van de totale kredietportefeuille van de banken.

“De meeste kredietfondsen worden gefinancierd door hun investeerders. Soms komt daar nog wat bankfinanciering bij, maar niet in die mate dat ze een groot gat in de balans van de banken kan slaan”, meent Preckler. “Banken moeten wel opletten dat ze niet te veel meestappen in het agressieve kredietbeleid van de schaduwbanken. Risicovolle kredieten betekenen meer leverage en het ontbreken van controlemechanismes. Als banken daarin meegaan, kan een probleem ontstaan.”

Koen Dejonckheere vraagt zich af hoe snel een vuurtje zich door het hele financiële systeem kan verspreiden. De crisis van 2008 heeft aangetoond dat een ogenschijnlijk lokaal probleem, bijvoorbeeld subprimes in de VS, heel snel kan overslaan op de hele sector. “Als iets misloopt, ook al is het met een privaat gefinancierd fonds, kan dat snel leiden tot prijscorrecties. En ik hoef u niet te vertellen dat prijscorrecties op bijvoorbeeld de vastgoedmarkt onmiddellijk een impact hebben op de balans van de banken. De meeste bankencrisissen vinden hun oorsprong in overgewaardeerd vastgoed.”