Bij de Antwerpse beeldchipontwikkelaar Cmosis werden vier lokale meerderheidsaandeelhouders ingewisseld voor TA Associates. Met die Amerikaanse private-equityspeler wil het management blijven investeren en zelf overnames doen.

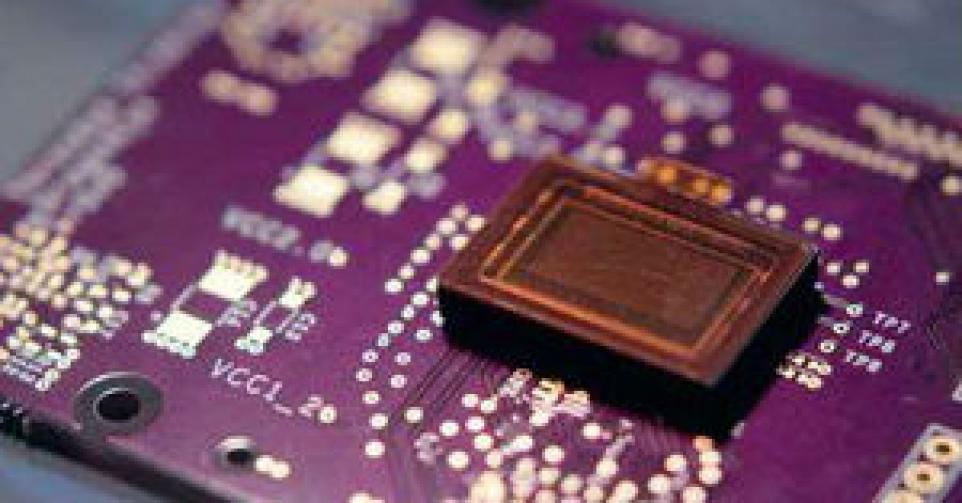

Cmosis ontwerpt en ontwikkelt geavanceerde beeldchips, hoofdzakelijk voor industriële en wetenschappelijke toepassingen.

Beeldsensoren zijn een groeimarkt, omdat ze nu overal worden ingebouwd: van camera’s in mobiele toestellen tot meer geavanceerde apparatuur. Cmosis is aan het boomen. Het Antwerpse bedrijf werd eind 2007 opgericht en klokt dit jaar af op een omzet van 40 miljoen euro en een operationele winst van 10 miljoen. In oktober werd het in de Deloitte Fast50-competitie gelauwerd als het op drie na snelst groeiende technologiebedrijf in de Benelux.

Controle behouden

Die snelle groei wekte veel buitenlandse interesse. Dat leidde ertoe dat TA Associates een meerderheidsparticipatie neemt in Cmosis. Dat is een grote Amerikaanse private-equityspeler die al in meer dan 430 bedrijven heeft geparticipeerd. Bij Cmosis neemt TA de aandelen van de durfkapitaalfondsen Capital-E, PMV en ING Arkiv en van de bank ING België volledig over. Ook de bedrijfstop heeft aandelen verkocht. Het management – dat bestaat uit Lou Hermans, Guy Meynants en CEO Luc De Mey – bezit nog een deel van de aandelen, maar verder worden er geen financiële details bekendgemaakt.

“Het bedrijf is een jaar geleden drie keer benaderd voor een overname”, zegt Marc Wachsmuth, partner bij Capital-E. Samen met PMV en ING had het ongeveer twee derde van de aandelen in handen. “De prijs en de timing waren toen niet goed, maar dat heeft wel een formeel proces in gang gezet om het bedrijf tegen een betere prijs te verkopen. Capital-E wilde niet tot elke prijs een exit, maar voor een durfkapitaalfonds is het natuurlijk altijd welgekomen.” Het management was ook geen vragende partij, het wilde vooral voldoende autonomie behouden. “Er was ook interesse van industriële partijen, maar er is uiteindelijk beslist weer met een financiële speler in zee te gaan, zodat we onze strategie voort kunnen uitbouwen”, reageert gedelegeerd bestuurder Luc De Mey.

Voor De Mey en co is dat belangrijk. Eind jaren negentig hadden ze met Fillfactory een soortgelijk technologiebedrijf opgericht. Maar bij de overname in 2004 door de Amerikaanse sectorgenoot Cypress verloren ze de controle. “We willen aan het roer blijven staan”, gaat De Mey verder. “In de praktijk verandert er niets. Lou Hermans, Guy Meynants en ik blijven in de raad van bestuur zetelen. TA krijgt wel twee zitjes. Maar het zal zich niet met de operationele zaken inlaten. We blijven investeren, onder meer in onderzoek en ontwikkeling.

Volgend jaar zullen we wellicht groeien van 62 naar 75 medewerkers. Dankzij TA hebben we ook meer slagkracht om zelf overnames te doen. We kijken actief naar sectorgenoten in Europa en Japan die sterker staan in beeldchips, onder meer voor medische toepassingen.”

Interesse van Leica

Een van de belangrijkste klanten van Cmosis is de cameraproducent Leica. Ook zij waren kandidaat om gedeeltelijk te participeren. “Misschien stapt Leica in de toekomst toch nog in het kapitaal. Het heeft met Cmosis designcontracten afgesloten die nog tot 2017 lopen. We zijn daardoor een strategische leverancier”, zegt De Mey, die ook aankondigde dat hij zelf nog een jaar CEO blijft. Daarna blijft hij voorzitter van de raad van bestuur.