Met zijn jongste prijsverhogingen duwt Microsoft zijn klanten in de richting van een softwareabonnement in de cloud. Dat levert een mooie groei op, ook al stribbelen sommige klanten tegen.

Microsoft spurt naar een omzet van 124 miljard dollar (109 miljard euro) in zijn lopende boekjaar, schat Bloomberg. Dat is een groei van 12,5 procent. De strategie om zijn klanten radicaal naar de cloud en naar abonnementsformules te sturen, doet de dollars binnenstromen. Voor beleggers is er nog beter op komst. Op 1 oktober heeft Microsoft een groot deel van zijn tarieven opgetrokken, soms met 30 procent. Tegelijk schafte het een aantal kortingen af. Dat zal de omzet en de winst nog verhogen.

Officieel moet de tariefwijziging “consistentie en transparantie” bieden aan kleine en middelgrote klanten. Zij vonden de prijszetting vaak “onsamenhangend en verwarrend”, stelde Microsoft eind juli bij de bekendmaking van zijn nieuwe aanpak. In de praktijk viseert de tariefverhoging vooral de zogenoemde on-premise-software van Microsoft. Het gaat om klanten die een vaak eeuwigdurende licentie hebben gekocht op een pakket dat ze draaien op hun eigen hardware in het bedrijf.

Zij kopen vaak geen dure software assurance bij Microsoft, waarmee ze altijd met de nieuwste versie kunnen werken en die per jaar zowat een derde van de licentieprijs kost. In de plaats daarvan kopen ze pas nieuwe licenties als dat heel duidelijke productiviteitsvoordelen biedt of als het niet anders kan, bijvoorbeeld omdat Microsoft ophoudt het product te ondersteunen. Dat soort kostenbeheer is onmogelijk met een abonnement in de cloud. Als je in die formule stopt met betalen, kan je de software niet meer gebruiken.

Concurrent van zichzelf

De grootste concurrent van Microsoft is dan ook niet Amazon of Google, maar Microsoft zelf, noteert de marktonderzoeker Gartner in een rapport van oktober. “De felste concurrentie gaat tussen de on-premise-Office-software van Microsoft en Microsoft Office 365 in de cloud.” Klanten vergelijken wat ze uitgeven aan eeuwigdurende Microsoft-licenties op hun eigen hardware met de kosten van vergelijkbare diensten in de cloud, die ze veelal betalen als een abonnement, per gebruiker en per maand.

Zo’n klant is het Israëlische ministerie van Financiën. Dat liet in augustus aan Reuters weten dat het weigert cloud-contracten met Microsoft te tekenen. Het ministerie koopt tot nu eeuwigdurende licenties op Office, Windows en serversoftware. De overschakeling naar een huurformule in de cloud zou de kostprijs zowat verdubbelen, tot bijna 50 miljoen euro per jaar, klonk het.

Voor Microsoft is het dan ook een vanzelfsprekende strategie de prijzen van zijn on-premiselicenties sneller te verhogen dan die van zijn cloudproducten, zodat die eerste minder voordelig uit de vergelijking komen. Op 1 oktober stegen de prijzen voor on-premiselicenties voor Office 2019 met 10 procent. Een specifieke groep clienttoegangslicenties werd zelfs 30 procent duurder. De prijs van de cloudversie van Office steeg gemiddeld maar met 2 tot 4 procent, schat de Nederlandse licentie-adviseur OnnIT.

Microsoft kan dat soort prijsstijgingen doorduwen omdat er, zelfs voor grote gebruikers, weinig praktische alternatieven zijn. De greep van de softwaregigant op kantoorsoftware is nog even sterk als in 1998, toen de Amerikaanse justitie een antitrustzaak tegen Microsoft begon. Windows draait wereldwijd op 1,5 miljard pc’s, zegt het bedrijf. De website netmarketshare.com schat het marktaandeel van Windows op 88,1 procent. De Office-bundel met onder meer Word, Excel, Outlook en Powerpoint is zo alomtegenwoordig dat actuele cijfers over het marktaandeel zelfs moeilijk te vinden zijn. Microsoft zelf zegt dat Office in 2016, het recentste cijfer, op 1,2 miljard pc’s stond. Er zijn ook versies voor Apple en Android. Het fameuze netwerkeffect speelt voluit. Bedrijfsleiders willen geen risico’s nemen. Het geringste compatibiliteitsprobleem met externe documenten kost een bedrijf meer tijd en geld dan een Office-licentie.

Rijkere bundels

Om zijn klanten nog meer aan zich te binden, bundelt Microsoft bovendien voortdurend extra functies aan zijn cloudaanbod. Zijn onlineplatform voor kantoorsoftware heet nu Microsoft 365 (M365). Het dienstenpakket omvat licenties per gebruiker voor Windows 10 en Office 365, gecombineerd met de beveiliging en het beheer van mobiele apparaten. Het kost 16,9 euro per gebruiker per maand voor bedrijven met hooguit 300 werknemers. Dat is 6,4 euro meer dan Office 365 Business Premium.

De onderdelen blijven apart verkrijgbaar, maar gebundeld is er een korting. De nieuwste toevoeging is Microsoft Teams, dat de communicatie- en samenwerkingshub van Office 365 moet worden. Teams werkt samen met het e-mailprogramma Outlook en vervangt Microsofts communicatiedienst Skype for Business. Het product omvat chat, groepswerk, tele- en videofonie en documentbeheer.

Op die manier palmt Microsoft aanlandende markten in. Eind 2016 schatte de Belgische ICT-gebruikersorganisatie Beltug dat het marktaandeel van het onlinecommunicatieplatform Skype for Business al was gegroeid tot 60 procent, ten nadele van concurrenten als Cisco, Mitel en Unify. Intussen is het Skype-aandeel nog groter, vermoedt Beltug. Volgens een ledenbevraging is Microsoft InTune, de M365-dienst om apps en toegangsrechten van mobiele toestellen te beheren, in twee jaar van 0 naar 12 procent marktaandeel gegaan. “Veel bedrijven kiezen InTune omdat het gratis meekomt met een licentie”, meldt Danielle Jacobs, directeur van Beltug.

Met Teams viseert Microsoft vooral zijn concurrent Slack, een onafhankelijk werkplekcommunicatieplatform met meer dan 8 miljoen gebruikers, dat in augustus op 7,1 miljard dollar werd gewaardeerd.

Distributienetwerk hervormd

Microsoft motiveert ook zijn reseller-netwerk om clouddiensten te promoten door de commissies op de verkoop van licenties voor on-premisesoftware te verminderen en die op cloudvolumes te verhogen.

“Je moet mee. Je hebt geen keuze. Wat je procentueel kan verdienen op het verkopen van software, daalt al enkele jaren”, zegt Serge Wyns. Hij is de Belgische CEO van Comparex, een van de grote Europese licentieverkopers. Microsoft stelt ook strengere eisen aan zijn resellernetwerk. “Wie niet voldoet aan de criteria voor support, automatisering en eigen ontwikkelingen, krijgt geen directe ondersteuning meer, maar wordt doorverwezen naar distributeurs”, zegt Chris Debyser, de CEO van de Microsoft-partner ConXioN.

Klanten laten zich overtuigen. Al sinds begin 2017 boekt Microsoft bij bedrijven meer inkomsten uit de cloudversie van Office dan uit het on-premiseproduct. De omzet uit de cloudversie groeide vorig jaar met 29 procent tot 13,8 miljard dollar, volgens cijfers van J.P. Morgan. De on-premise-omzet kromp met 14,5 procent tot 10,8 miljard dollar.

Ooit alleen nog abonnementen?

Afnemers zoals het overheidsinformaticabedrijf SMALS vrezen dat sommige Microsoft-producten op termijn niet meer on-premise te krijgen zullen zijn. Microsoft doet weinig om die vrees weg te nemen. Jared Spataro, de corporate vice president voor Microsoft 365, waarschuwde in september bij de lancering van Office 2019 (de nieuwste on-premiseversie) dat het om een eenmalige release ging, die “geen upgrades voor meer capaciteiten” zou krijgen. Wie de echte toeters en bellen wou, moest maar overstappen naar de onlineversie, Office 365 ProPlus, blogde hij.

SMALS, dat met zijn 115.000 afnemers wel wat gewicht in de schaal legt, heeft net een nieuw raamcontract met Microsoft gesloten. “Microsoft pusht duidelijk naar een abonnementenmodel. We blijven aandringen op eeuwigdurende licenties”, laat woordvoerder Jan-Frans Lemmens weten. “Volgens de nieuwe overeenkomsten kunnen we aan het einde van de contractduur van het abonnementenmodel overschakelen naar een eeuwigdurende licentie op de recentste on-premiseversie, als we een afkoopsom betalen. Dat is een compromis.”

Office en Windows blijven de winstmotor

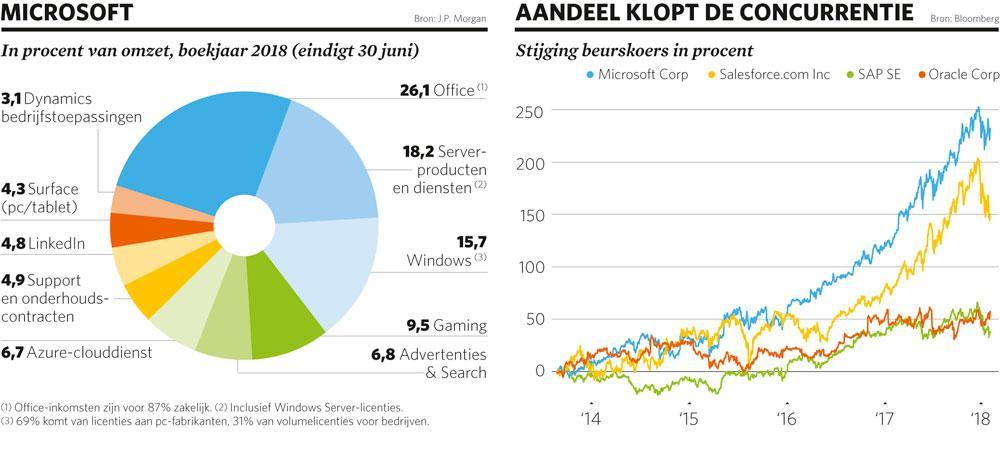

De kern van Microsoft blijven de Office- en Windows-licenties, die vorig boekjaar volgens berekeningen van J.P. Morgan goed waren voor respectievelijk 26,1 en 15,7 procent van de 110 miljard dollar omzet. Serverproducten en clouddiensten, waaronder het cloudplatform Azure en de Windows servers, waren samen nog eens goed voor 24,9 procent. Daarmee is al twee derde van Microsoft geteld.

Daarbuiten heeft het bedrijf het moeilijker. De divisie Microsoft Dynamics, die concurreert met bedrijfstoepassingen van SAP, Oracle en Salesforce, zal volgens CEO Satya Nadella in zijn jongste analistencall dit jaar “meer dan 2,5 miljard dollar” omzet boeken, ver achter de 2017 jaarresultaten van SAP of Salesforce (respectievelijk 28,2 en 10,5 miljard dollar omzet). Vier vijfde van de Dynamics-omzet komt al van cloudtoepassingen.

De gamingdivisie haalde in het boekjaar ruim 10 miljard dollar omzet en is daarmee nu iets groter dan Nintendo, maar nog een stuk kleiner dan de gamingdivisie van Sony (18 miljard dollar). Onlinegaming geeft ook schaalgrootte aan de Azure-cloudinfrastructuur, waarmee Microsoft Amazon beconcurreert.

De inkomsten uit LinkedIn stijgen met 15-16 procent per jaar, terwijl de Surface-pc-lijn na jaren sukkelen zelfs 25 procent groeide in het eerste kwartaal van het boekjaar 2019.

De bedrijfswinstmarge van Microsoft is met 36 procent het hoogst in de groep productivity & business processes, waarin Microsoft de Office-bundels samengooit met LinkedIn en Dynamics. Gemiddeld was de bedrijfwinstmarge van Microsoft 31,8 procent, een stijging met 1,7 procentpunt. Dat is minder goed dan Oracle (34%), maar merkelijk beter dan SAP (21%) en vooral beter dan Salesforce, dat met 2 procent bedrijfswinstmarge nog in investeringsmodus zit. Microsoft zat eind september op 136 miljard dollar cash.

Het totaalplaatje maakt Microsoft minder kwetsbaar voor tegenslagen dan veel andere technologie-aandelen. In de jongste verkoopgolf hield het aandeel beter stand dan concurrenten als SAP, Salesforce, Oracle, IBM of Apple.

‘Weinig risico en meteen resultaat’

Philip De Cleen, marketingdocent aan de Karel De Grote Hogeschool, trekt graag een parallel tussen de tactieken van Microsoft en die van giganten in mature consumentenproducten, zoals Nestlé of Procter & Gamble. “Significante waardegroei kan bij hen bijna niet komen van een uitbreiding van het aantal distributiepartners of van de doelgroep”, zegt De Cleen.

“Dan blijven twee hefbomen over: innovatie en prijsstijgingen. Voor marktleiders zijn prijsstijgingen de veilige gok: weinig risico en onmiddellijk resultaat. ABInBev en Procter & Gamble doen het al jaren met veel succes. Je kan het minder opvallend doen via krimpflatie, stapsgewijs minder bieden voor hetzelfde geld. Zo geeft Toblerone sinds juli vorig jaar 10 procent minder chocolade voor dezelfde prijs. In Microsoft-termen is dat minder features in hetzelfde product. Bedrijven kampen soms met laggards, achterblijvers die niet willen overstappen naar een innovatie. De enige manier om hen te overtuigen is het oude product niet langer aan te bieden. Dat zie je minder vaak in de consumentenmarkt. Zelfs Gillette verkoopt nog de oude versies van scheermesjes, ook al brengen ze regelmatig nieuwe uit. De heel klassieke aanpak blijft extra waarde, extra features bieden voor een hogere prijs. Microsoft brengt nu echt wel een agressieve cocktail. Waarschijnlijk heeft het de risico’s zeer goed ingeschat en vindt het dat de tijd rijp is.”

Cloud maakt informatica niet eenvoudiger

Clouddiensten betekenen in principe gebruiksgemak, een soepel beheer van capaciteitsbehoeften en een verschuiving van investeringen naar operationele kosten. Eenvoudiger wordt het er echter niet op, waarschuwt Diederik Van Der Sijpe, partner en licentiespecialist bij Deloitte. “Wij zien de complexiteit voor de eindklant groter worden.”Volgens de jaarlijkse prioriteitenenquête van Beltug is de grootste kopzorg van informaticadirecteuren tegenwoordig: “Wat breng je naar de cloud, wat hou je in het bedrijf?” Erik Valgaeren, partner bij Stibbe, dat afnemers van softwarelicenties en gebruikersorganisaties zoals Beltug adviseert, ziet courante problemen met cloudcontracten.

1. Heel complexe contractvoorwaarden, die doorgaans onderworpen zijn aan buitenlandse – vaak Amerikaanse – rechtssystemen en rechtbanken. Het verschil tussen de letter en de geest van het contract is vaak gigantisch.

2. Overdreven beloften van schaalbaarheid, prijsvoordelen en gebruiksgemak. De koppeling met andere pakketten heeft vaak beperkingen waarvan de klant weet bij het afsluiten van het contract. De licenties met de cloudprovider kunnen dan in orde zijn, maar tegelijk niet sporen met de kleine lettertjes in de licentievoorwaarden van een derde partij.

3. Inbreuken op wettelijke bepalingen voor privacy en compliance.

4. Verrassingen aan het einde van het contract, wanneer blijkt dat data niet kostenefficiënt recupereerbaar of overzetbaar zijn naar het formaat van een concurrent. Met toepassingen op je eigen hardware kan je tenminste nog zelf aan je data.